لیکوییدیتی ماینینگ (Liquidity Mining) یا همان استخراج نقدینگی زیرمجموعه استراتژی ییلد فارمینگ و یک روش کسب سود منفعل در برخی از پروتکلهای امور مالی غیر متمرکز است. تمرکز این روش بر تشویق به تزریق نقدینگی به پروتکلها در ازای دریافت کارمزد معاملات و توزیع توکنهای گاورننس بین کاربران است که امکان دسترسی به حاکمیت پروژه مربوطه را نیز فراهم میکند. در این مطلب، درباره نحوه کار لیکوئیدیتی ماینینگ صحبت میکنیم.

ظهور امور مالی غیر متمرکز

پیش از ظهور دیفای، داراییهای رمز ارزی یا در صرافیها و کیف پولهای سختافزاری ذخیره یا معامله میشدند. در آن زمان هیچ گزینه بینابینی وجود نداشت و جامعه رمز ارزها یا محدود یا در حال آموزش دیدن در خصوص نحوه معامله روزانه یا صرفا کسب سود از طریق هادل کردن در بلند مدت بود.

اما شکلگیری سیستم مالی غیرمتمرکز با ارائه قابلیت کسب سود منفعل به کاربران از طریق استقرار داراییهایشان به عنوان لیکوییدیتی در صرافیهای غیر متمرکز، وامدهی در پروتکلها و استخرهای نقدینگی، این بازی را عوض کرد. در صرافی های غیرمتمرکز (DEXها) و بازارسازهای خودکار (AMMها)، امور مالی غیر متمرکز امکان افزایش سرمایه افراد از طریق وامدهی آن به پلتفرمهای معاملاتی جدید را فراهم کرد.

اگر با نحوه کار دیفای آشنا باشید، میدانید که صرافیهای مبتنی بر مدل بازار ساز خودکار، نیازمند تامین نقدینگی از سوی کاربران هستند. بدون لیکوئیدیتی، صرافی مربوطه توانایی خدمترسانی به تریدرهای مایل به سواپ و تبدیل توکنهای خود را ندارد. بنابراین، تیمهای فنی به وسیله توزیع کارمزد معاملات، شدیدا درصدد ارائه پاداش به افراد تامینکننده نقدینگی معروف به LPها هستند.

آغاز تب و تاب لیکوییدیتی ماینینگ در دیفای

تب و تاب استخراج نقدینگی هنوز تازه است و در 15 ژوئن 2020 (26 خرداد 99) آغاز شد. البته با اینکه محبوبیت لیکوئیدیتی ماینینگ ارزهای دیجیتال به این زمان برمیگردد، اما این استراتژی 3 سال قبل کار خود را آغاز کرده بود. این مفهوم ابتدا در سال 2017 توسط عرضه اولیه صرافی غیر متمرکز (IDEX) معرفی شد و طی 3 سال بعد، توسط پروتکلهایی نظیر کامپاند و سینتتیکس اصلاح گردید.

بسیاری انفجار این حوزه را به پروتکل کامپاند (Compound) و زمانی که توکن حاکمیتی خود به نام COMP را عرضه کرد، مرتبط میدانند. در آن زمان، قیمت کامپاند (COMP) حدودا 60 دلار عرضه شد. با این وجود، کامپاند پیش از آن پایگاه کاربری خود را داشت و زمانی که لیکوییدیتی ماینینگ را آغاز کرد، همه چیز عوض شد. تا 20 ژوئن 2020 (31 خرداد 99)، توکن COMP به ارزش 313 دلار و مارکت کپ 800 میلیون دلاری رسید. حتی ارزش قفلشده در این پروتکل نیز با رسیدن به بالای 511 میلیون دلار بالاترین TVL خود را ثبت کرد.

استخراج نقدینگی چیست و چگونه کار میکند؟

لیکوئیدیتی ماینینگ یک مکانیزم در امور مالی غیر متمرکز است که فعالین شبکه داراییهای رمز ارزی خود را وارد یک استخر نقدینگی کرده و در ازای آن پاداش دریافت میکنند. برای درک بهتر لیکوییدیتی ماینینگ باید بدانید که در این روش افراد به جای سرمایهگذاری فعالانه، سود منفعل کسب میکنند. در نتیجه، پاداش کلی شما به سهمتان از استخر نقدینگی بستگی دارد.

مثلا در یونی سواپ و تمام صرافیهای غیر متمرکزی که از مدل AMM استفاده میکنند، هولدرهای ارز دیجیتال باید مقدار برابری از یک جفت رمز ارز را به یک استخر واریز کنند. به عنوان مثال، اگر 4 توکن ETH (به ارزش هر واحد 2,500 دلار) داشته باشیم، یعنی در کل 10,000 دلار کریپتو داریم. حالا برای واریز این 4 واحد به یک استخر ETH/USDT، باید 10,000 دلار هم تتر داشته باشیم. حالا این نقدینگی اضافه شده به یونی سواپ توسط شما، به کاربران خواهان دریافت وام تعلق میگیرد. سپس، کارمزدهای معاملات جمعآوری شده و شما بر اساس سهمتان از این استخر پاداش دریافت میکنید. نتیجه نهایی، یک رابطه همزیستی است که هر طرف معامله چیزی را دریافت میکند.

هدف لیکوئیدیتی ماینینگ چیست؟

اما چرا استخراج نقدینگی آنقدر برای پلتفرمهای دیفای مهم است؟ پاسخ ساده است: تشویق سرمایهگذاری و تزریق نقدینگی در یک پلتفرم.

تامینکنندگان نقدینگی یا همان LPها با مشارکت خود در پروتکلها پاداش کسب میکنند که در کل، این پاداش توسط توکن خود پلتفرم مربوطه پرداخت میشود. این توکنها بر اساس برنامهنویسی انجامشده درون پروتکل تولید و بسته به سهم LPها بین آنها توزیع میشوند. با اینکه اکثر این توکنها خارج از خود پلتفرمهای دیفای تولیدکنندهشان بلااستفاده هستند، حقیقت امر این است که ساخت بازارهای مبادلاتی و سوداگری پیرامون اینگونه توکنها باعث جهش قیمتشان شده است.

پروژه آقای آندره کرونیه (Andre Cronje) یعنی یرن فایننس (Year Finance) را در نظر بگیرید. آقای کرونیه درباره توکن این پلتفرم به نام YFI گفته چون این رمز ارز صرفا یک «توکن حاکمیتی» است، هیچ ارزش واقعی ندارد. با این وجود، جامعه YFI این ارز دیجیتال را به این چشم نمیبیند و قیمت توکن یرن فایننس امروز 10 بهمن 1400، 24,806.66 دلار است. توکنهای پلتفرم یرن فایننس تنها برای افراد فعال این سیستم تولید و بین آنها توزیع میشوند، بنابراین دو هدف برای لیکوییدیتی ماینینگ این رمز ارز وجود دارد:

- توزیع توکن بین سرمایهگذاران: که باعث کمک به بهبود جایگاه و سودآوری کاربران در این پلتفرم میشود.

- ایجاد ارزش: با اینکه این توکنها ارزش ذاتی خاصی ندارند، اما استخراج نقدینگی یک رابطه «ورود-خروج» در سرمایهگذاری تامینکنندگان نقدینگی میسازد. این همان چیزی است که یک ارزش حداقلی را در این توکن ایجاد کرده و باقی آن توسط سوداگری در بازار ساخته میشود.

مزایای استخراج نقدینگی

اکنون که با نحوه کار لیکوئیدیتی ماینینگ آشنا شدید، وقت درک مزایای استفاده از این استراتژی سرمایهگذاری رسیده است. در هنگام واریز دارایی رمز ارزی به استخرهای نقدینگی، میتوانید از بازده سرمایه روی سرمایهگذاری خود مطمئن باشید. از مزیتهای اصلی استخراج نقدینگی در دیفای میتوان موارد زیر را نام برد:

- پتانسیل کسب بازده سود بالا

- توزیع توکنهای حاکمیتی و محلی

- موانع ورود کم

- پرورش یک جامعه وفادار و معتمد

بازدهی بالا

پیش از آغاز به اصطلاح ماین کردن لیکوییدیتی، درک اینکه بازده شما به ریسک کلی مربوط به سرمایهتان بستگی دارد، مهم است، که البته استخراح نقدینگی را هم به یک استراتژی سودمند برای همه سرمایهگذاران تبدیل میکند. اگر مایل به سرمایهگذاری در حجم بالا هستید، پاداشتان نیز به اندازه مشارکتتان بزرگتر خواهد بود. همین امر در هنگام عدم درک کامل نحوه کار لیکویئیدیتی ماینینگ و مواجه با ریسک بالا نیز صادق است.

صرافیهای غیر متمرکز تا زمان تامین مقدار مناسب نقدینگی برای تریدرهایی که خواهان تبادل توکنهای خود هستند، قادر به فعالیت نیستند. صرافیها در هنگام ارائه لیکوییدیتی به این روش، برای مشارکتتان به شما پاداش میدهند. از آنجایی که سرمایهگذاری شما نیز اساسا باعث تسهیل تراکنشهای غیرمتمرکز میشود، پاداشتان هم غالبا به صورت کارمزد معاملاتی است که در صرافی مربوطه انجام میشوند. از طرفی هم چون سهم شما از استخر نقدینگی بازده شما را تعیین میکند، قادر به تخمین پاداش پیش از سرمایهگذاری خود هستید.

توزیع توکنهای حاکمیتی و محلی

یکی از مزایای اصلی استخراج نقدینگی در حوزه امور مالی غیر متمرکز، امکان توزیع نسبتا عادلانه حاکمیت از طریق توکنهاست. پیش از تولد لیکوئیدیتی ماینینگ رمز ارزها، توزیع توکنها بسیار غیرمنصفانه و نامتعادل بود. در بسیاری از موارد، توسعهدهندگان پروتکلهای دیفای نیز به خاطر مقدار پول بالای سرمایهگذاران نهادی، آنها را به افراد کمسرمایه ترجیح میدادند.

لیکوییدیتی ماینینگ دیفای، سرمایهگذاران کمسرمایه و نهادی را در یک رده با شانس برابر کسب توکنهای محلی قرار میدهد. این توکنها مقدار مشخصی از قدرت رایدهی را در DEXهایی که در آنها سرمایهگذاری کردهاید، به همراه دارند. با در اختیار داشتن توکنهای یک صرافی خاص، میتوان از آنها برای اثرگذاری بر مشخصههای پروتکل استفاده کرد. بنابراین مزیت اصلی هولد کردن توکنهای محلی به دلایل زیر است:

- بازنگری صندوق توسعه

- رایدهی برای تغییر کارمزدها

- پیادهسازی تغییرات در رابط کاربری

- تغییر توزیع پاداشهای کارمزدها

حتی با اینکه اینگونه توکنها در درجه اول برای گاورننس شبکه استفاده میشوند، اما بسیار چندجانبه بوده و امکان استفاده از آنها برای استیکینگ، کسب درآمد از طریق ییلد فارمینگ یا وامدهی نیز وجود دارد.

موانع ورود کم

استخراج نقدینگی سیستم مالی غیر متمرکز در کنار توزیع عادلانه و برابر پاداش میان سرمایهگذاران، همچنین موانع کمی برای ورود دارد. همانطور که در بخش قبل ذکر کردیم، همه افراد قادر به کسب منفعت از این استراتژی سرمایهگذاری هستند. اگر پیشتر مایل به شرکت در اکوسیستم غیر متمرکز بودید اما داراییها لازم برای این کار را در اختیار نداشتید، لیکوئیدیتی ماینینگ به شما اجازه میدهد تا با تامین هر مقداری رمز ارز، سود محسوس داشته باشید.

پرورش یک جامعه وفادار و معتمد

یکی دیگر از مزایای استخراج نقدینگی که کمتر به آن توجه شده، قابلیت پرورش یک جامعه معتمد و وفادار است. زمانی که یک برنامه لیکوییدیتی ماینینگ انجام میشود، سرمایهگذاران ارائهدهنده نقدینگی در کنار رشد خود پلتفرم، غالبا به یک عضو فعال جامعه تبدیل میشوند.

افراد تامینکننده لیکوئیدیتی همچنین به استفاده از پروتکل و هولد کردن توکنهای آن تمایل بیشتری دارند. در استخراج نقدینگی مزایا با درآمد شما تمام نمیشوند. با ادامه مشارکت با پروتکل، مزایای بیشتری را دریافت خواهید کرد.

ریسکها و خطرات استخراج نقدینگی

علیرغم مزایای لیکوییدیتی ماینینگ، چندین ریسک نیز در رابطه با این استراتژی وجود دارد که پیش از ورود به این حوزه باید به آنها توجه کنید. پس از درک ریسکهای بالقوه، قادر به کاهش مشکلات و شانس رخ دادن آنها خواهید بود.

ضرر ناپایدار یا ایمپرمننت لاس

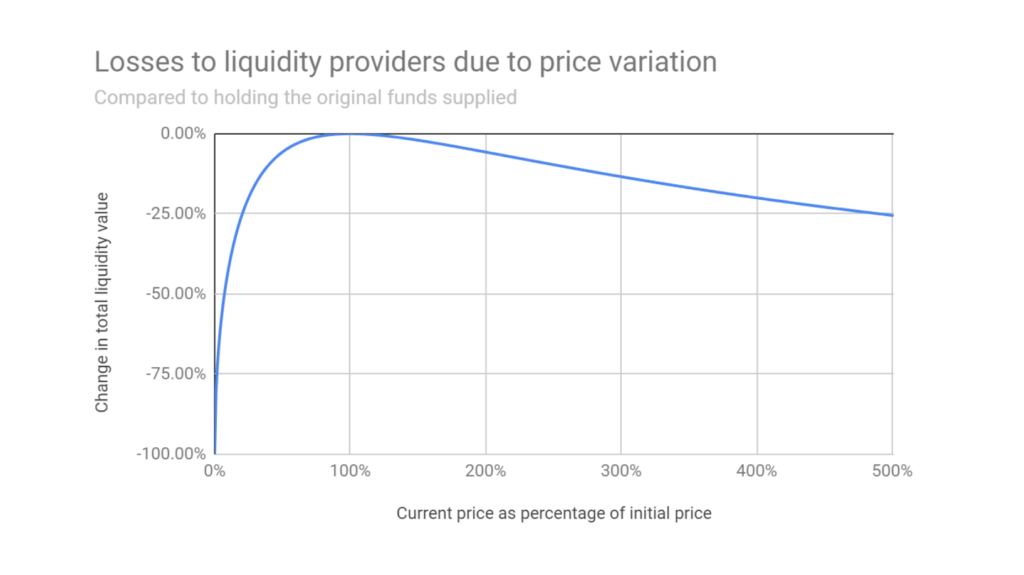

پیش از اقدام به سرمایهگذاری داراییهای رمز ارزی خود در استخرهای نقدینگی، باید با مفهوم ضرر ناپایدار (Impermanent Loss) و نحوه اثرگذاری آن بر سرمایه خود آشنا شوید. ایمپرمننت لاس زمانی اتفاق میافتد که قیمت توکنهای واریزشده به استخرها در مقایسه با قیمت اولیهشان پیش از واریز تغییر کند. حالا هرچه این تفاوت قیمت بیشتر باشد، احتمال مواجه شما با ضرر ناپایدار نیز بیشتر خواهد شد.

بنابراین، در صورتی که توکنها در هنگام برداشت نسبت به زمان واریزشان به لیکوئیدیتی پولها قیمت پایینتری داشته باشند، ضرر خواهید کرد. البته شما میتوانید با کسب کارمزد معاملات این ریسک را تا حدودی کاهش دهید. با این وجود، نوسان بازار ارزهای دیجیتال به معنای نیاز به هشیاری در هنگام واریز پول به صرافیهای غیر متمرکز است.

ریسک پروژه

برخی از خطرات فنی مربوط به استخراج نقدینگی هم متوجه خود پروتکلهاست. هرچه یک پروتکل پیشرفتهتر باشد، کد منبع آن نیز پیچیدهتر خواهد بود. این پیچیدگی یعنی پروتکلها در معرض ریسکهای فنی لیکوییدیتی ماینینگ قرار دارند. در صورت عدم ممیزی عمیق و گسترده این کدها، امکان سوءاستفاده از پروتکل و داراییهای کاربران توسط مجرمان سایبری وجود دارد.

بنابراین ریسک مربوطه به خود پروتکل و پروژه را باید جدی گرفت. البته با اینکه تمام پروژهها در معرض هک شدن قرار دارند، اما همچنان توصیه میشود که پیش از اقدام به سرمایهگذاری در یک استخر نقدینگی، تحقیقات کاملی را انجام دهید. این تحقیق و اهتمام لازم انجامشده، باعث حفاظت شما در برابر هک و دیگر خطرات میشود. همچنین از ممیزی شدن پروژه مورد نظر به صورت منظم توسط سازمانهای مستقل اطمینان حاصل کنید.

راگ پول

علیرغم تمام مزایای سرمایهگذاری غیرمتمرکز، ذات این سیستم دارای ریسکهای درونی است. یکی از این موارد، کلاهبرداری راگ پول (Rug Pull) است که با تعطیل شدن استخر نقدینگی یا پروتکل توسط توسعهدهندگان و فرار کردن با پولهای سرمایهگذاریشده در آن، عملی میشود.

از آنجایی که پروتکلهای غیر متمرکز قابلیت ناشناسی دارند، امکان آغاز پروژه بدون هیچگونه اعتبارسنجی و ثبتنامی وجود دارد. مثلا کامپاندر فایننس (Compounder Finance – البته آن را با پروژه کامپاند فایننس اشتباه نگیرید)، یکی از این نمونههاست که توسعهدهندگان آن در سال 2020 این پروژه را تعطیل و با 10.8 میلیون دلار پول سرمایهگذاران فرار کردند.

اگر خواهان جلوگیری از به دام افتادن در کلاهبرداری لیکوئیدیتی ماینینگ هستید، تحقیقات کامل شخصی خود را انجام داده و کاملا با پروژه آشنا شوید. آشنایی با انواع روشهای کلاهبرداری ارز دیجیتال نیز میتواند به شما در این راستا کمک کند.

مقایسه استخراج نقدینگی با دیگر استراتژیهای درآمدزایی منفعل

پیش از انتخاب استراتژی سرمایهگذاری مناسب خود و پرتفوی خود، حتما به مقایسه انواع روش های درآمدزایی منفعل بپردازید. با اینکه تا اینجا به پاسخ سوال «لیکوییدیتی ماینینگ چیست» رسیدهاید، اما دیگر استراتژیها مانند استیکینگ (Staking) و ییلد فارمینگ (Yield Farming) هم مزایای مختص به خود را دارند.

تفاوت لیکوئیدیتی ماینینگ با استیکینگ

اولین استراتژی منفعل در کنار استخراج نقدینگی، استیکینگ نام دارد. استیکینگ در واقع بخشی از فرآیند یک الگوریتم اجماع است که به کاربران اجازه میدهد داراییهای ارز دیجیتال خود را به عنوان نوعی وثیقه در الگوهای اثبات سهام (PoS) بهکار بگیرند.

با اینکه ماینرها برای رسیدن به اجماع در بلاک چینیهای مبتنی بر اثبات کار (PoW) از مقدار قدرت محاسباتی مشخصی استفاده میکنند، اما در PoS سرمایهگذاران دارای مقدار رمز ارز استیکشده بیشتر، بهعنوان اعتبارسنج برای تایید تراکنشهای شبکه انتخاب خواهند شد. الگوریتمهای اثبات سهام در کنار بهبود کارایی انرژی نسبت به الگوریتمهای اثبات کار، فرصتهای کسب پاداش منحصربهفردی را نیز به ارمغان آوردهاند. افراد دارای ارزهای استیکشده بیشتر پاداش بالاتری هم خواهند داشت، که این مورد مشابه لیکوئیدیتی ماینینگ است.

یکی دیگر از مزایای استیکینگ، کمتر بودن ریسکها و خطرات است. با اینکه در استیکینگ شکست پروژه و خطر لیکوئیدیتی هم وجود دارد، اما ریسکهای استخراج نقدینگی بیشتر است. مثلا، کلاهبرداری راگ پول فقط در لیکوییدیتی ماینینگ دیفای امکانپذیر است.

تفاوت استخراج نقدینگی با ییلد فارمینگ

با اینکه بسیاری از افراد عبارات «لیکوییدیتی ماینینگ» و «ییلد فارمینگ» را به جای همدیگر استفاده میکنند، اما باید بدانید که استخراج نقدینگی در واقع زیرمجموعه ییلد فارمینگ است. در ییلد فارمینگ شما با قفل کردن داراییهای کریپتویی خود در پروتکلهای بلاک چینی مختلف، به کسب درآمد منفعل میپردازند.

با اینکه لیکوئیدیتی ماینینگ منجر به کسب توکنهای محلی یا حاکمیتی میشود، اما سرمایهگذاریهای صورتگرفته در ییلد فارمینگ کسب سود را برای کاربر به همراه دارند. البته این دو استراتژی دارای مزایا و ریسکهای مشترک هستند.

پلتفرمهای مناسب برای استخراج نقدینگی

در میان پلتفرمهای مناسب برای استفاده با هدف لیکوییدیتی ماینینگ میتوان موارد زیر را نام برد:

- کامپاند (Compound): در این پلتفرم تامینکنندگان نقدینگی در ازای مشارکتشان در شبکه، توکن COMP کسب میکنند. این توکنها را میتوان درون خود این پلتفرم یا صرافیها (متمرکز یا غیرمتمرکز) با هدف کسب سود با دیگر توکنها تبادل کرد.

- آوی (Aave): آوی یکی دیگر از پروژههایی است که به خاطر بهروزرسانیهای اخیر خود میتوان از آن برای استخراج نقدینگی استفاده کرد. در واقع، با مهاجرت توکن قدیمی آن به نام ETHLend به یک توکن جدید به نام AAVE، این امر بازده بهتری برای هولدرهای خود ایجاد کره است.

- بلنسر (Balancer): پروژهای است که به تازگی با آپدیت پروتکل خود با هدف عرضه از BAL، قابلیت لیکوییدیتی ماینینگ را فراهم کرده است.

- کرو فایننس (Curve Finance): در کرو تمام فعالیتها و سودها توسط استخراج نقدینگی به همراه یک سیستم ییلد فارمینگ غیر متمرکز اعمالشده در استخرهای لیکوئیدیتی برای دیگر پروتکلها (نظیر کامپاند یا یونی سواپ) ایجاد میشود. با توجه به فعالیت کرو فایننس تنها با استیبل کوینها، هدف این استراتژی بیشینه کردن سود است.

- یونی سواپ (UniSwap): یونی سواپ محبوبترین دکس در دنیای دیفای است. توکن محلی این شبکه به نام ارز UNI باعث انفجار استفاده از این پروتکل شده است.

- یرن فایننس (Yearn.Finance): آندره کرونیه، چهره شناختهشده این پروژه، بهترین ابزار ییلد فارمینگ و لیکوییدیتی ماینینگ را در یکجا جمع کرده است. در واقع، با توجه به ارزش بالای توکن YFI، این پروتکل قویترین ابزار استخراج نقدینگی به شمار میرود.

سخن پایانی

با درک کامل لیکوییدیتی ماینینگ و مزایا و ریسکهای بالقوه آن، باید برای استراتژی سرمایهگذاری خود در استخرهای نقدینگی دست پرتری داشته باشید. با انتخاب رویکرد مناسب، میتوانید به بازدههای بالاتر دست یافته و پورتفوی خود را تقویت کنید. با اینکه استراتژیهای سرمایهگذاری منفعل دیگری برای کسب سود وجود دارد، اما لیکوئیدیتی ماینینگ بهترین روش پیادهسازی است.

تهیه شده در بیت 24