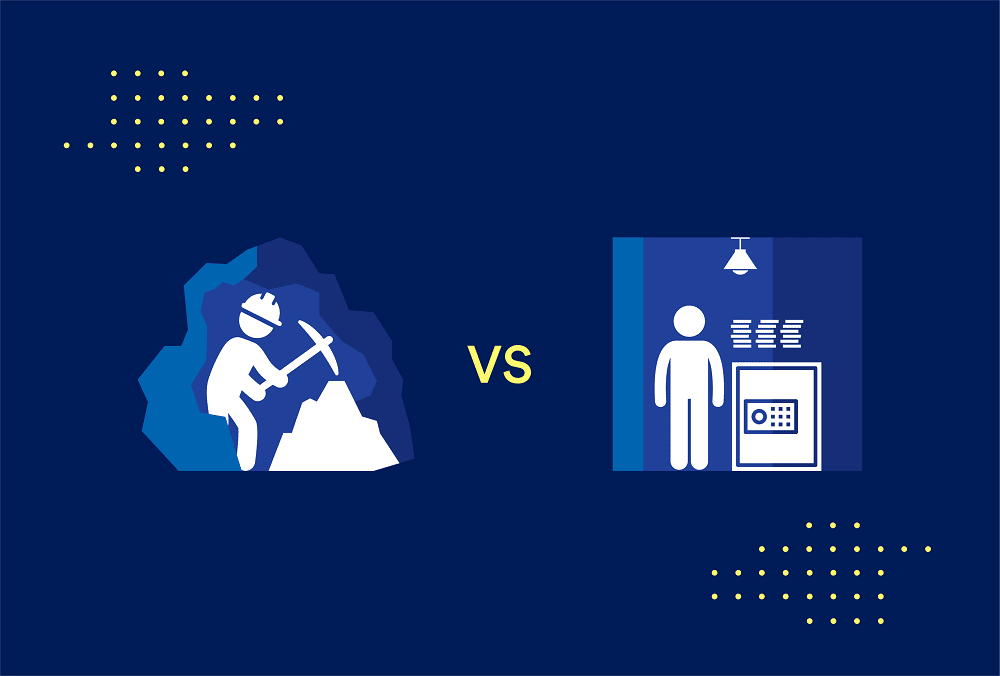

استیکینگ ارز دیجیتال Staking چیست و چطور انجام میشود؟ کدام رمز ارزها از استیک (استک) کردن پشتیبانی میکنند؟ سود استکینگ چقدر است؟ استیکینگ ارز دیجیتال را باید راهکار جایگزین فرآیند استخراج، با مصرف منابع پردازشی و برق بسیار کمتر، دانست. یکی از مهمترین مزیتهای استیک کردن در مقایسه با ماینینگ امکان ورود با سرمایههای به مراتب کمتر است؛ بدون نیاز به پرداخت هزینههای گزاف راهاندازی یک ریگ ماینینگ و همچنین مصرف برق زیاد، ارز دیجیتال به دست خواهید آورد. البته نباید و نمیتوان از دردسرهای راهاندازی و نگهداری دستگاههای استخراجکننده، همراه هزینههای جانبی متعدد آنها، چشمپوشی کرد. به لطف استیکینگ از شر این مشکلات راحت شدهایم.

ویدیوی معرفی خلاصه فرآیند استیکینگ

مقدمهای بر فرآیند استیک رمز ارز

وقتی اقدام به استیک کردن یک ارز دیجیتال میکنید، در واقع تبدیل به یک نود در شبکه آن میشوید و به بررسی تراکنشها و اضافه کردن بلاکهای جدید به بلاک چین میپردازید، همان کاری که دستگاههای ماینر در شبکه کوینهایی نظیر بیت کوین و اتریوم انجام میدهند. البته در استیکینگ گرهها به جای ماینر (استخراجکننده)، ولیدیتور (اعتبارسنج) نام دارند.

امکان Staking، تبدیل شدن به یک نود و دریافت پاداش فعالیت به عنوان یک نود اعتبارسنج در شبکه تمام رمز ارزها میسر نیست. به همین دلیل توصیه میکنیم قبل از هر گونه اقدام شتابزده، ابتدا اطلاعات خود را تکمیل کنید. به عنوان نمونه ممکن است به قصد استیک کردن، اقدام به خرید بیت کوین کنید، در حالی که به خاطر نوع الگوریتم اجماع شبکه این رمز ارز، Stake کردن آن امکانپذیر نیست. تا انتهای این مطلب اطلاعات کافی به دست خواهید آورد.

اما Staking چیست و چطور کار میکند؟ این مفهوم اصلا پیچیده نیست؛ استیکینگ ارز دیجیتال برابر است با خرید یک رمز ارز و نگهداری آن در یک والت! به همین سادگی. این فرآیند شامل نگهداری وجوه در یک کیف پول ارز دیجیتال با هدف پشتیبانی از امنیت و عملیات شبکه بلاک چین است. به زبان ساده، استیک کردن عمل قفل کردن یک ارز دیجیتال رمزنگاری شده برای دریافت پاداش است. برای درک بهتر، نحوه سپردهگذاری در بانکهای سنتی را تصور کنید. در یک قرارداد این چنینی، مبلغی (مساوی یا بالاتر از کف تعیین شده) در یک حساب واریز، و ماهیانه سود دریافت میکنید. البته، اصل پول برای مدتی مشخص قفل خواهد شد.

اگر با نحوه استخراج بیت کوین، استخراج اتریوم یا دیگر رمز ارزها آشنا باشید، بیشتر قدر آسودگی درآمدزایی با استیکینگ را خواهید دانست! در بیشتر مواقع، میتوان ارزهای دیجیتال مورد نظر را به راحتی از داخل خود کیف پول نظیر تراست والت استیک کرد. از طرفی دیگر، صرافیهای رمز ارزی زیادی نیز خدمات Staking را به کاربرانش ارائه میکنند؛ کافی است دارایی خود را داخل والت یا صرافی نگه دارید. با این کار شبیه یک ماینر Bitcoin یا Ethereum، علاوه بر دریافت جایزه به پایداری آن شبکه بلاک چین نیز کمک خواهید کرد.

در این مقاله قصد داریم ضمن معرفی روشهای این کار نظیر استیکینگ قفل شده (Locked Staking) و استیکینگ منعطف (Flexible Staking)، آنها را با یکدیگر مقایسه کنیم. مهمترین فاکتور برای کاربران به منظور انتخاب یک روش، همیشه دریافت سود بالاتر نیست، پس باید با روشهای مختلف و مزایا و معایب هر یک آشنا شوید. در انتها قصد داریم سود و پاداش استیکینگ ارزهای دیجیتال مختلف از جمله آلگوراند (Algorand)، تزوس (Tezos)، کاوا (Kava) و چندین کوین دیگر را در صرافی بایننس با یکدیگر مقایسه کنیم و نحوه انجام این کار را یاد بگیریم.

تعریفی از استیکینگ ارز دیجیتال

به زبان ساده، استیکینگ به معنی دریافت سود به خاطر نگهداری یک ارز دیجیتال در مکانی مشخص همانند یک کیف پول یا حساب کاربری یک صرافی است. به منظور استیک رمز ارز دو راه پیش پای هولدرها قرار دارد؛ راهکار نخست، نگهداری در کیف پول است. این روش استیکینگ سرد نام دارد. دومین روش، استیک کردن در دل یک صرافی کریپتوکارنسی است. این روش به دو صورت Locked و Flexible قابل انجام است که در ادامه بیشتر با آنها آشنا خواهیم شد.

برای درک بهتر نحوه عملکرد فرآیند استیکینگ ارز دیجیتال ابتدا باید به درک خوبی از مکانیزم الگوریتم اثبات سهام (Proof of Stake) برسید. اثبات سهام (PoS)، یک مکانیزم اجماع است که به سیستمهای بلاک چینی اجازه میدهد ضمن حفظ ساختار غیر متمرکز در سطحی مناسب (حداقل از نظر تئوری)، با بهرهوری بیشتری کار کنند. در قسمت بعدی مطلب، ابتدا به طور مختصر با عملکرد الگوریتم اثبات سهام آشنا شده و سپس درباره استیک کردن ارزهای دیجیتال صحبت خواهیم کرد.

تفاوت هولد کردن و استیک کردن رمز ارز

در نگاه اول، استیک کردن شبیه هولد (هودل) کردن به نظر میرسد، اما تفاوتی مهم وجود دارد. بعد از Staking، برخلاف زمان Holding، داراییتان قفل شده و دیگر نمیتوانید آزادانه از آن استفاده کنید. البته با هولد کردن چیزی به داراییتان اضافه نخواهد شد (تعداد کوینها یا توکنها اضافه نخواهد شد)، اما با استیک کردن علاوه بر دریافت جایزهای در قالب همان ارز دیجیتال، در تامین امنیت، افزایش کارایی، بهرهوری و غیر متمرکزتر شدن شبکه بلاک چین رمز ارز مورد نظر نیز مشارکت خواهید داشت.

برای درک بهتر تفاوت هولدینگ و استیکینگ، تصور کنید استراتژی سرمایه گذاری کنونی شما، بر اساس تحلیل فاندامنتال، خرید کاردانو و نگه داشتن آن برای چند ماه است. بر اساس اخباری که دنبال کردهاید، قیمت ADA به احتمال زیاد در آیندهای نزدیک افزایش پیدا میکند. با این حال، مجبور نیستید تا زمان مورد نظر، سرمایه را دست نخورده نگه دارید؛ اگر در این میان، بر اساس تحلیل تکنیکال، صعود موقت رمز ارز دیگری نظیر اتریوم (ETH) را پیشبینی کنید، میتوانید ADA را تبدیل به ETH کنید و بعد از رسیدن قیمت رمز ارز دوم به رقم مورد نظر، مجددا آن را به اولین مورد برگردانید. اما وقتی ارز دیجیتالی را استیک میکنید، دیگر چنین کاری ممکن نیست.

الگوریتمهای اجماع اثبات سهام و اثبات کار

بیت کوین بعد از ظهور و راهاندازی، بهترین تلاش انسان در راستای دیجیتالی کردن پول لقب گرفت و به سرعت پیشرفت کرد، به طوری که مارکت کپ آن توانست حتی از مرز 1 تریلیون دلار عبور کند! باورنکردنی است! این ارز دیجیتال همچنان مارکت دامیننس بیش از 40 درصدی دارد، اما نمیتوان از مشکلات و محدودیتهایش چشمپوشی کرد. به عنوان یکی از مشکلات آن باید به نحوه کار مکانیزم اجماع شبکه یعنی اثبات کار (PoW –> Proof Of Work) اشاره کرد.

بلاک چین فناوری است که به ارزهای دیجیتال رمزنگاری شده حیات بخشید. به زبان ساده، یک بلاک چین نوعی خاص از پایگاه داده است. شبکه هر رمز ارز برای نگه داشتن تاریخچهای از تراکنشها به یک پایگاه داده نیاز دارد. اگرچه بلاک چینهای مختلفی وجود دارند، اما همه آنها در یک چیز مشترک هستند؛ تراکنشها در صورت توافق شبکه اعتبار دارند. علت این نحوه کار، غیر متمرکز بودن شبکه بیت کوین است، به این معنی که سروری مرکزی وجود ندارد و یک موجودیت خاص ناظر و مدیر همه چیز نیست.

در این شرایط، برای این که شبکه از هم گسسته نشود، نودها باید با یکدیگر درباره وضعیت شبکه (وضعیت پایگاه داده آن، بلاک چین) به توافق برسند. این کار از طریق الگوریتم اجماع صورت میگیرد. حال در شبکههای مبتنی بر الگوریتم PoW از طریق استخراج و در شبکههای مبتنی بر الگوریتم PoS از طریق استیکینگ یا همان استیک کردن به این خواسته میرسیم.

نگاهی به الگوریتم اثبات کار (PoW)

بیت کوین، بر اساس الگوریتم اجماع اثبات کار (PoW) کار میکند. این مکانیزم اجازه میدهد تراکنشها در قالب بلاکها دستهبندی و داخل پایگاه داده (در اینجا بلاک چین) ذخیره شوند. اتصال این این بلاکها به یکدیگر، بلاک چین (زنجیرهای از بلاکها، BlockChain) را به وجود خواهد آورد. در الگوریتم PoW، ماینرها به منظور پیدا کردن جواب یک مسئله ریاضی با یکدیگر رقابت میکنند که روندی متفاوت از استیکینگ است. هر استخراجکنندهای که سریعتر از رقبا به پاسخ مسئله برسد، مجوز افزودن بلاک بعدی به بلاک چین را دریافت میکند و جایزهای در قالب ارز دیجیتال آن شبکه به دست میآورد.

در دل شبکهای غیر متمرکز، PoW یک مکانیزم قدرتمند برای دستیابی به اجماع است. مشکل اینجاست که اثبات کار به منابع پردازشی بسیار زیادی نیاز دارد. علاوه بر افزایش هزینه راهاندازی یک ریگ ماینینگ (دستگاه استخراجکننده)، نباید از اتلاف زیاد برق چشمپوشی کرد. پازلهایی که ماینرها برای یافتن پاسخ آنها با هم رقابت میکنند، هدفی به جز تامین امنیت شبکه ندارند.

آیا نمیتوان با روشی جایگزین نظیر استیک کردن ارز دیجیتال این امنیت را تامین کرد؟ یعنی راهی برای تامین امنیت بدون این همه اتلاف انرژی وجود ندارد؟ البته، امنیت بالای شبکه بیت کوین از جمله دلایل مطرح شدن آن به عنوان یک سیستم پولی بینظیر بوده است و در این موضوع شکی وجود ندارد، اما همچنان به عقیده بسیاری، روند پردازش تراکنشها و ایمن نگه داشتن شبکه بیت کوین، بدون دلیل پرمصرف طراحی شده است.

البته به عقیده دوستداران این مکانیزم، تامین امنیت شبکه بلاک چین کار ارزشمندی است، پس انجام این حجم از محاسبات به منظور تامین آن توجیه میشود. فراموش نکنید بیت کوین به ارائه یک سیستم پولی با امنیت بسیار بالا معروف است. مخالفان این مکانیزم از موافقان میپرسند آیا نمیتوان بدون پردازشهای سنگین و مصرف منابع پردازشی و برق زیاد، امنیت شبکه را تامین کرد؟ کاربرد استیکینگ رمز ارزها در الگوریتم اثبات سهام اینجا خود را نشان میدهد.

نگاهی به الگوریتم اثبات سهام (PoS)

سوال بالا، زمینه را برای توسعه PoS و تولد راهکار استیکینگ ارز دیجیتال فراهم کرد. به عبارتی مشخص شدن ایراد مهم و واضح روش PoW، مهندسان بلاک چین را وادار به خلق روشی بهینهتر کرد.

ایده اصلی در اثبات سهام، ذخیره و نگهداری رمز ارز برای کسب فرصت پردازش تراکنشها و اضافه کردن بلاکها است. در این روش، پروتکل به طور تصادفی به یکی از گرههای استیککننده حق اعتبارسنجی بلوک بعدی را میدهد. معمولا، احتمال انتخاب یک گره برای تایید بلاک بعدی متناسب با مقدار استیکینگ ارز دیجیتال است؛ هر چه تعداد کوین بیشتری استیک کنید، شانس بیشتری خواهید داشت. البته فاکتورهای بیشتری در انتخاب نهایی دخیل هستند.

در اثبات سهام، آن چه ایجادکننده بلاک و برنده جایزه مربوط به آن را مشخص میکند، هش ریت بالا و توانایی گره برای حل سریع یک معمای ریاضی نیست (اما در اثبات کار چنین روندی دنبال میشود). در عوض، حق اضافه کردن بلاک بعدی به بلاک چین بر اساس تعداد سکههای ذخیره شده تعیین خواهد شد. در اینجا نیز گره قدرتمندتر، شانس و درآمد بالاتری دارد که امری واضح و منطقی است.

هر نودی که مقدار بیشتری کوین ذخیره کرده باشد، شانس بالاتری برای دریافت حق تایید بلاک بعدی خواهد داشت. در عکس زیر، میزان شانس دریافت پاداش در استیکینگ ارز دیجیتال به تصویر کشیده شده است.

طرفداران تکنیک استیک کردن رمز ارز عقیده دارند ایجاد بلاک جدید به روش اثبات سهام، مقیاسپذیری بالاتری برای بلاک چینها به ارمغان میآورد. اضافه شدن یک نود جدید در شبکههای مبتنی بر اثبات کار به همین راحتی نیست و به خرید تجهیزاتی گران قیمت نیاز دارد، اما در شبکههای متکی بر اثبات کار، به سادگی استیک کردن مقداری از ارز دیجیتال شبکه تبدیل به نود خواهیذ شد. تعداد گره بیشتر به معنی بهبود ویژگی عدم تمرکز است.

دقیقا به همین دلیل در اتریوم، که از مقیاسپذیری پایین رنج میبرد، به زودی شاهد مهاجرت از PoW به PoS خواهیم بود. نسل بعدی پروژه، مبتنی بر روش اثبات سهام و دارای توانایی استیک کردن رمز ارز اتر، اتریوم 2.0 نام دارد.

خلق اثبات سهام و تکنیک استیکینگ

سانی کینگ (Sunny King) و اسکات نادال (Scott Nadal) نخستین ارائهکنندگان مکانیزم نام برده شناخته میشوند. آنها از اثبات سهام در شبکه رمز ارز جدید خود به نام PeerCoin استفاده کردند. بر اساس تعریف این دو نفر، پیرکوین رمز ارزی همتابههمتا (P2P) و نشات گرفنه از بیت کوین ساتوشی ناکاموتو بود.

جالب است بدانید شروع به کار شبکه ارز دیجیتال PeerCoin بر اساس مکانیزمی ترکیب شده از PoW و PoS بود. البته اثبات کار بیشتر در عرضه اولیه استفاده شد و برای پایداری طولانی مدت شبکه لازم نبود. اهمیت آن در شبکه ارز دیجیتال پیر کوین به تدریج کاهش یافت. در واقع بیشتر امنیت شبکه از طریق اثبات سهام و استیکینگ تامین میشد.

اثبات سهام نمایندگی (تفویض) شده (DPoS)

در سال 2014 ورژن دیگری از اثبات سهام که باز هم از تکنیک استیک کردن ارز دیجیتال استفاده میکرد، توسط دنیل لریمر (Daniel Larimer) خلق شد و اثبات سهام نمایندگی یا تفویض شده (Delegated Proof of Stake) نام گرفت. از این روش ابتدا در بلاک چین بیت شیرز (BitShares) بهره گرفته شد، اما مدتی بعد، شبکههای بیشتری به استفاده از آن رو آوردند. به عنوان نمونه باید به استیم (Steem) و ایاس (EOS) اشاره کرد که هر دو به دنیل لریمر تعلق دارند.

DPoS به کاربران اجازه میدهد از دارایی رمز ارزی خود به عنوان حق رای استفاده کنند. در اینجا قدرت رأی دادن، متناسب با تعداد سکههای در اختیار کاربر است. این آرا سپس برای انتخاب تعدادی نماینده مورد استفاده قرار خواهند گرفت، نمایندگانی که بلاک چین را از طرف رایدهندگان خود مدیریت میکنند و از امن ماندن شبکه و رسیدن به اجماع در آن (درباره آخرین وضعیت شبکه) مطمئن میشوند. به طور معمول، جوایز استیکینگ رمز ارز بین این نمایندگان منتخب توزیع میشود. در ادامه این گرهها، بخشی از جوایز را به نسبت مشارکت انتخابکنندگان آنها، بینشان تقسیم خواهند کرد.

به لطف استفاده از روش DPoS، رسیدن به اجماع با تعداد کمتری نود اعتبارسنج امکانپذیر میشود. این موضوع به افزایش عملکرد شبکه کمک میکند. مشکل آن، کاهش سطح عدم تمرکز شبکه است، چرا که بلاک چین به گروه محدودی از نودها اتکا دارد. این گرههای ولیدیتور، عملکردها و حاکمیت کلی بلاک چین را کنترل میکنند. آنها در روند دستیابی به اجماع و تعریف پارامترهای اصلی حاکمیت شرکت دارند. به طور خلاصه، اثبات سهام تفویض شده به کاربران اجازه میدهد از طریق سایر شرکتکنندگان شبکه، نفوذ خود را نشان بدهند. آنها با وجود استیک کردن ارز دیجیتال خود مسئول اعتبارسنجی تراکنشها نیستند، اما همچنان به نسبت مشارکتشان جایزه دریافت میکنند.

استیکینگ ارز دیجیتال چگونه کار میکند؟

همانطور که گفتیم، سیستمهای مبتنی بر PoW برای اضافه کردن بلاکها به بلاک چین متکی بر ماینینگ هستند، اما سیستمهای مبتنی بر PoS، بلاکهای جدید را از طریق استیکینگ ایجاد و اعتبارسنجی میکنند. استیک کردن شامل قفل کردن مقداری (مساوی یا بالاتر از یک حداقل مشخص شده) رمز ارز شبکه توسط اعتبارسنجها است. ماینرها (استخراجکنندگان) فعال در اثبات کار، در اثبات سهام با ولیدیتورها (اعتبارسنجها) جایگزین شدهاند.

در ادامه پروتکل شبکه به طور تصادفی و در فواصل زمانی مشخص، از میان آنها یک نود انتخاب میکند و مسئولیت ایجاد بلاک بعدی را بر عهدهاش قرار میدهد. در این روش، گرههایی که میزان بیشتری از ارز دیجیتال شبکه را استیک کردهاند، شانس بیشتری برای کسب فرصت ساخت بلاک بعدی و افزودنش به بلاک چین خواهند داشت.

مزیت بزرگ PoS امکان ساخت بلاکهای جدید بدون نیاز به سخت افزارهای دارای قدرت پردازشی بالا مثل اسیک ماینرها است. در PoW، ابتدا باید مبلغی هنگفت در دستگاه استخراجکننده سرمایه گذاری کنید و سپس منتظر بازگشت هزینه اولیه باشید. بعد از بازگشت پول اولیهی خرید ماینر، تازه سوددهی واقعی شروع خواهد شد. نباید از دردسر ایجاد دستگاههای استخراجکننده و مخصوصا نگهداری آنها چشمپوشی کرد. آیا لمس چند دکمه داخل کیف پول کریپتوکارنسی خود برای استیک کردن راحتتر نیست؟

اگرچه عدهای عقیده دارند خرید سخت افزار مخصوص استخراج نیز نوعی سرمایه گذاری است و میتوان در زمان نیاز، با فروش دستگاه آن را تبدیل به پول کرد، اما فراموش نکنید فشار زیاد مربوط به پردازش حل پازلها در اثبات کار، استخراجکننده را خیلی زود مستهلک و از دور خارج میکند. اما در استیکینگ مستقیما در همان ارز دیجیتال که قصد کسب رایگانش را دارید، سرمایه گذاری میکنید. برخلاف قطعات دستگاه ماینر، قیمت این دارایی به مرور کاهش پیدا نکرده و حتی با صعودی شدن بازار، افزایش پیدا خواهد کرد.

وقتی در شبکهای مبتنی بر PoS یک رمز ارز استیک میکنید، به جای رقابت با دیگر گرهها بر اساس قدرت پردازشی برای کسب فرصت یافتن بلاک، بر اساس مقدار ارز دیجیتالی که در اختیار دارید انتخاب خواهید شد.

در بیشتر پلتفرمهای پشتیبانیکننده از عملیات استیکینگ ارز دیجیتال، به عنوان جایزه، همان رمز ارز استیک شده را دریافت خواهید کرد، اما در برخی شبکهها، یک توکن مجزا در نظر گرفته شده است؛ در اینجا جایزه Staking با یک رمز ارز متفاوت از آن چه استیک میکنید، پرداخت خواهد شد.

رمز ارز استیک شده در گروی شبکه است!

خیلی تند نروید و ساتوشی ناکاموتو را احمق خطاب نکنید! او بدون دلیل، روند پردازش تراکنشها و رسیدن به اجماع را دشوار و «پرهزینه» طراحی نکرد. اگر این عملیات پرهزینه نبود و ماینر چیزی برای از دست دادن نداشت، مرتبا درصدد کلک زدن برمیآمد! آن چه استخراجکننده را به فعالیت درست و صادقانه وادار میکند، پولی است که برای خرید قطعات سخت افزاری و همچنین برق میپردازد. اگر شبکه با پی بردن به عملکرد نادرست گره آن را از دریافت پاداش منع کند، این هزینه فدای هیچ خواهد شد!

در اثبات سهام آن چه نود را به عملکرد صادقانه سوق میدهد، استیکینگ ارز دیجیتال است؛ اگر گره در تامین امنیت شبکه ناموفق باشد، سرمایه قفل شده در معرض خطر قرار خواهد گرفت و به جای اضافه شدن از آن کاسته میشود.

اسلشینگ در استیکینگ

بلاک چینهای مبتنی بر اثبات سهام، برای جلوگیری از کجرفتاری نودها، مکانیزمی به نام Slashing (اسلشینگ) در نظر میگیرند. این مکانیزم طراحی شد تا امنیت، در دسترس بودن و مشارکت گره در شبکه را تضمین کند. دو عملی که احتمال اجرایی شدن اسلشینگ در استیکینگ را افزایش میدهند، طولانی بودن دان تایم (زمان خارج شدن نود از دسترس) و دابل ساینینگ است.

دابل ساینینگ (Double Signing) وقتی رخ میدهد که یک موجودیت اعتبارسنج (کلید خصوصی)، برای بلاکی مشابه، دو پیام امضا شده ارسال میکند. اگر یک نود یا فراهمکننده زیرساخت، پیکربندی نود را به گونهای بهینهسازی کند که برای جلوگیری از دان تایم دو یا چند نود با استفاده از کلید خصوصی مشابه در شبکه حضور داشته باشند، چنین اتفاقی رخ میدهد. تصور کنید دو کامپیوتر مجزا (هر دو دارای یک کلید خصوصی مشابه) برای راهاندازی گره ولیدیتور در نظر گرفتهاید، به طوری که یکی بکاپ دیگری است. در صورت خارج شدن یک گره از دسترس، دیگری همچنان پابرجا است، پس دیگر خبری از دان تایم نخواهد بود. حال اگر این دو برای بلاکی مشابه دو پیام امضا و ارسال کنند، دابل ساینینگ رخ میدهد.

بیشتر پروتکلهای اثبات سهام به شدت با دابل ساینینگ برخورد میکنند، چرا که چنین رفتاری، رسیدن به اجماع را داخل شبکه دشوار میکند. اگر به این دلیل مجازات شوید، نه تنها سود دریافت نخواهید کرد، بلکه مقداری از دارایی استیک شده را نیز از دست میدهید.

برخی پلتفرمها از اسلشینگ همبسته در استیکینگ استفاده میکنند. در این روش، مجازات با افزایش تعداد گرههای کجرفتار، بیشتر میشود. تصور کنید در یک شبکه، از 200 گره فعال 25 عدد از دسترس خارج شدهاند. درصد مجازات آنها، در مقایسه با زمانی که 50 گره از دسترس خارج میشوند، کمتر خواهد بود. پولکادات از این روش استفاده میکند.

محاسبه سود و پاداش استیک کردن ارز دیجیتال

برای این پرسش، نمیتوان جواب مشخصی ارائه کرد، چرا که هر شبکه بر اساس پروتکل منحصربهفردش، روش متفاوتی برای محاسبه سود استیکینگ رمز ارز دارد. بیشتر آنها به صورت بلاک به بلاک پیش میروند و چند فاکتور مهم را در نظر میگیرند:

- تعداد کوینهای ذخیره شده توسط نود

- مدت زمان نگهداری کوین توسط نود

- کل تعداد کوینهای استیک شده در شبکه

- نرخ تورم

در برخی نتورکهای بلاک چینی، پاداش استکینگ ارز دیجیتال بر اساس درصدی ثابت تعیین و پرداخت میشود. این پاداشها به عنوان نوعی جبران تورم برای اعتبارسنجها بینشان توزیع میشوند. بر اساس مفهوم اقتصادی تورم، این رویداد کاربران را به جای نگه داشتن سکههای خود، به خرج کردن آنها تشویق میکند. اما با این مدل، ولیدیتورها میتوانند دقیقا محاسبه کنند که چه پاداشی در انتظارشان است.

برای عدهای، یک برنامه دریافت پاداش قابل پیشبینی نسبت به دریافت جایزه یک بلاک بر اساس شانس و احتمال، اولویت دارد.

استخر استیکینگ (Staking Pool) رمز ارز

یک استخر استیکینگ، از تعدادی استیک کننده یک رمز ارز تشکیل میشود که در تلاش هستند با تجمیع منابع در اختیارشان، شانس کسب فرصت ساخت بلاک و دریافت جایزه را افزایش بدهند. فراموش نکنید هر چه مقدار دارایی استیک شده بیشتر باشد، شانس پیروزی نیز بیشتر خواهد شد.

وقتی تعدادی گره عضو یک استخر میشوند، سرمایهشان را تجمیع کرده و در قالب موجودیتی یگانه (تک) در شبکه حضور پیدا میکنند. تصور کنید گره B ،A و C به ترتیب 5، 10 و 15 کاردانو (ADA) دارند. اگر هر سه عضو یک استخر شوند، شبیه نودی با سرمایه 30 کاردانو در شبکه حضور پیدا خواهند کرد.

این روش استیکینگ ارز دیجیتال بیشتر برای گرههای دارای سرمایه پایین جذاب است. هر چه دارایی یک نود بیشتر میشود، تمایل کمتری به عضویت در یک پول پیدا خواهد کرد. در نهایت، وقتی جایزه اهدا شد، هر کدام بسته به سهمشان از کل دارایی استخر، بخشی از آن را دریافت میکنند.

این روند به نوعی شبیه نحوه کار استخرهای ماینینگ است؛ کاربری که دستگاه استخراجکنندهاش فاقد قدرت کافی است و به همین دلیل شانس کمی برای یافتن سریع پاسخ مناسب یک بلاک دارد، به عضویت یک پول درآمده و هش ریت خود را در اختیار مجموعه قرار میدهد. وقتی مجموعهی موفق شد، این نود نیز شبیه بقیه، بر اساس سهمش از کل هش ریت تیم، پاداش دریافت میکند. اگر این گره ضعیف عضو استخر نمیشد، احتمالا ماهها بدون دریافت ذرهای پاداش برق تلف میکرد!

راهاندازی یک استخر استیکینگ عموما کار پرهزینه و زمانبری است و همچنین به دانش فنی زیادی نیاز دارد. با این حال، وجود پولها برای شبکههای دارای محدودیت ورود (از لحاظ فنی و مالی)، از اهمیت بالایی برخوردار است. به خاطر دردسرها و هزینههای توسعه و نگهداری استخرهای استیکینگ رمز ارز، کنترلکنندههای آنها بخشی جزئی از جایزه بلاکها را برای خود برمیدارند و مابقی را بین شرکتکنندگان (بر اساس سهمشان) تقسیم میکنند.

به طور معمول، رمز ارز باید برای یک دوره مشخص قفل شود. زمان برداشت را پروتکل تعیین میکند. از طرفی، همانطور که در بالا توضیح دادیم، برای جلوگیری از رفتارهای مخرب، حتما باید حداقل مقداری مشخص از یک دارایی داشت تا بتوان در استیکینگ آن ارز دیجیتال شرکت کرد. اما استخرها ممکن است انعطافپذیری بیشتری برای استک کنندهها فراهم کنند؛ در پولها معمولا میتوان با مبلغ کمتری به عنوان استیکر (Staker) حضور پیدا کرد. همچنین ممکن است محدودیت در زمان برداشت کاسته یا به طور کامل حذف شود.

به جز ایرادی که به استخرهای استیکینگ ارز دیجیتال وارد کردیم، آنها سراسر مزیت هستند! وجود آنها زمینه سرمایه گذاری و کسب سود را برای هودلرها، بدون داشتن سرمایهای هنگفت، فراهم میکند. پس از Staking، زمان برداشت یا رفع بلوکه شدن سرمایه، توسط پروتکل شبکه تعیین خواهد شد. معمولا حداقل مقدار ارز دیجیتال جهت استیکینگ به گونهای تعیین میشود که از رفتارهای مخرب جلوگیری کند.

روشهای استیک کردن رمز ارزها

استیکینگ رمز ارزها دارای روشهای مختلفی است. به عنوان نمونه باید به استیکینگ سرد (Cold Staking)، استیکینگ قفل شده (Locked Staking) و استیکینگ منعطف (Flexible Staking) اشاره کرد. در ادامه نگاهی به این راهکارها خواهیم انداخت.

استیکینگ قفل شده (Locked Staking)

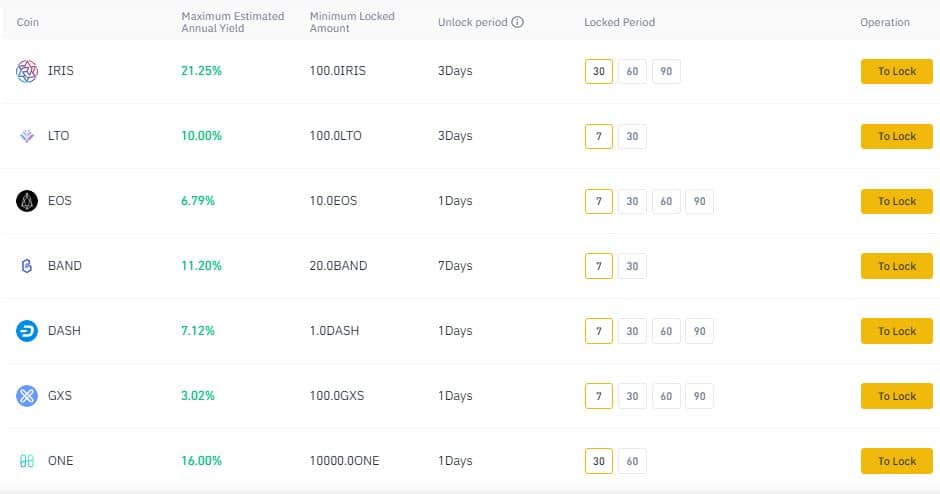

لاکد استیکینگ، هولد کردن دارایی داخل والت صرافی با هدف پشتیبانی از یک شبکه بلاک چین است. تا وقتی که ارزهای شما در والت صرافی قفل شدهاند، سود دریافت خواهید کرد. به محض برداشت وجه از کیف پول، ارائه سود نیز متوقف میشود. هر رمز ارز زمان انتظار منحصربهفردی دارد. در صورت درخواست برای برداشت دارایی قفل شده، ارز دیجیتال مورد نظر و سود آن به والت اسپات شما واریز خواهد شد. تصویر زیر، لیستی از ارزهای دیجیتال با قابلیت Locked Staking در صرافی بایننس است.

اکنون ارز آیریس (IRIS ) بیشترین سود استیکینگ قفل شده را در صرافی بایننس ارائه میکند، اما این وضعیت هر زمان ممکن است تغییر کند. فراموش نکنید درصد سودهای ارائه شده، طی زمان و بسته به وضعیت مشارکتکنندگان در استیکینگ ارز دیجیتال متغیر است.

استیکینگ سرد (Cold Staking)

استیکینگ سرد زیر مجموعهای از روش قفل شده است. این راهکار شامل ذخیره کردن دارایی رمز ارزی در یک والت سرد است. منظور از والت سرد، یک کیف پول فاقد اتصال به اینترنت نظیر کیف پول سخت افزاری است. هر چه سرمایه یک نفر برای استیک کردن بیشتر باشد، تمایلش به استفاده از روش سرد بیشتر خواهد شد. تصور کنید یک سرمایه گذار میخواهد چند میلیون دلار کاردانو استیک کند. آیا وی نباید نگران نگهداری این حجم سنگین سرمایه در یک صرافی باشد؟

تعدادی از شبکههای بلاک چینی قابلیت استیکینگ آفلاین را فراهم کردهاند. این روش از امنیت بالاتری برخوردار است. تا زمانی که استیک کننده دارایی خود را در همان کیف پول نگه دارد، پاداش دریافت خواهد کرد. در صورت انتقال، دریافت پاداش متوقف خواهد شد.

استیکینگ منعطف (Flexible Staking)

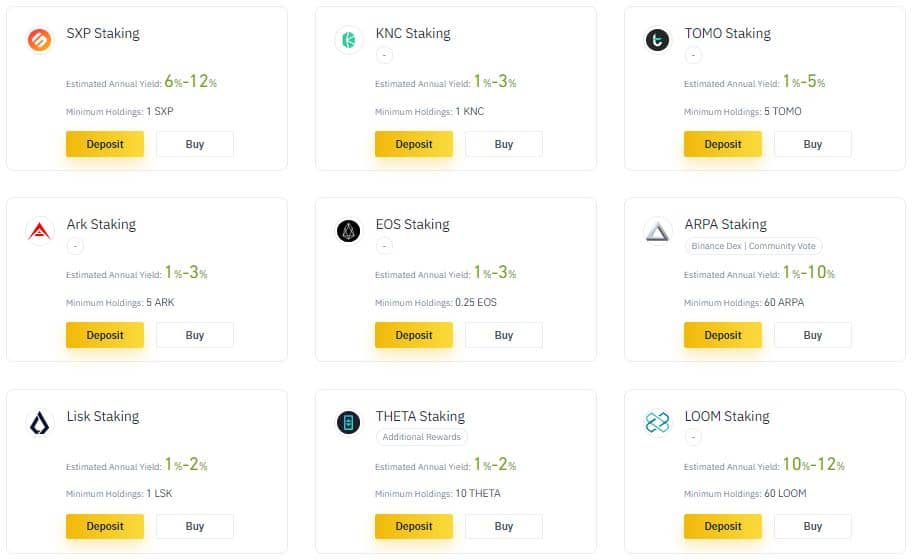

شبیه به روش قفل شده، راهکار منعطف نیز شامل نگهداری رمز ارز در یک والت ارز دیجیتال برای پشتیبانی از عملیات شبکهای بلاک چینی است. تفاوت این روش با لاکد استیکینگ ارز دیجیتال عدم احتیاج به قفل شدن وجوه است. در این حالت، کاربر قادر خواهد بود با وجود استیک کردن دارایی، با آن ترید کند. به طور واضح، در این روش سود کمتری دریافت خواهید کرد. برخی از رمزهای پشتیبانیکننده از استیکینگ منعطف در صرافی بایننس در عکس زیر قابل مشاهدهاند.

مزایا و معایب استیکینگ ارز دیجیتال

مزایا

اصلیترین مزیت این روش، از بین رفتن اجبار خرید و نگهداری قطعات سخت افزاری گران قیمت برای تبدیل شدن به یک نود در شبکهای غیر متمرکز است. حذف این نیاز، دغدغه بزرگ مصرف بالای انرژی را نیز برطرف میکند. از طرفی دیگر، تولید بلاکهای جدید تراکنشها به واسطه استیکینگ دستیابی به درجات بالاتری از مقیاسپذیری را امکانپذیر میکند.

برای کاربران، نگه داشتن تعداد زیادی از یک رمز ارز، احتمال انتخاب شدن به عنوان یک اعتبارسنج را افزایش میدهد. تنها معیار، افزایش دارایی خود از یک ارز دیجیتال مشخص است. این روش در مجموع در مقایسه با استخراج پایدارتر به نظر میرسد. اگر کمی با فرآیند ماینینگ آشنا باشید، میدانید چندین فاکتور در سودآور یا زیانده شدن فعالیت دخیل هستند. در آنجا برخلاف تصور، همه چیز محدود به بالا بردن هش ریت نیست.

سخت افزار ماینینگ با گذر زمان مستهلک شده و از ارزشش کاسته میشود (سرمایه گذاری اولیه)، اما رمز ارزهای در استیک با گذر زمان ارزششان را از دست نخواهند داد (صرفا به خاطر معیار زمان، وگرنه احتمال ریزش بازار تمام ارزهای دیجیتال وجود دارد).

معایب

روند خرید رمز ارزها و سپس دریافت جایزه صرفا به خاطر نگه داشتن آنها، در نگاه اول جالب به نظر میرسد، اما واقعیت این است که نباید منتظر دستاوردهای مالی چشمگیر باشید؛ پلتفرمها و صرافیهای استیکینگ ارز دیجیتال درصد سالیانه پایینی پرداخت میکنند، به همین دلیل جایزه، در مقایسه با پاداش به دست آمده از استخراج به مراتب کمتر است.

تصور کنید برای خرید سخت افزار ماینینگ، 40 میلیون تومان هزینه کردهاید و ماهیانه 2 میلیون تومان درآمد دارید. اگرچه ماینر قطعهای مصرفی است و عمر مشخصی دارد، اما در عوض، درآمد قابل توجهی کسب میکنید. برای مقایسه، اگر مبلغ سرمایه گذاری را در استیکینگ به 80 میلیون افزایش بدهید، درآمد به جای افزایش، به زیر 1 میلیون تومان کاهش مییابد. این اعداد تقریبی هستند (مقایسه استخراج بیت کوین و استیکینگ کاردانو) و برای ارائه دیدی کلی از اختلاف درآمد بین PoW و PoS ارائه شدند.

یک مشکل دیگر، ریسک نگه داشتن آنلاین رمز ارزها است. اگر یک صرافی یا در کل پلتفرم که داراییتان را در آن استیک کردهاید هک شود، احتمال سرقت سرمایه شما وجود دارد. مشکل فقط هک شدن نیست. با استیک کردن یک ارز دیجیتال در واقع کنترل (کلید خصوصی) آن را در اختیار یک واسطه قرار میدهید. پس باید به آن اعتماد کافی داشته باشید.

در اختیار داشتن سکههای بیشتر، قدرت را افزایش میدهد، به همین دلیل احتمال تضعیف خاصیت عدم تمرکز شبکه وجود دارد؛ افراد دارای سرمایه بیشتر، قدرت بیشتری کسب میکنند، همانطور که در سیستمهای مبتنی بر اثبات کار نیز عدهای با خرید چند صد اسیک ماینر و راهاندازی یک مزرعه، هش ریت و قدرت زیادی به دست میآورند. پس همچنان سرمایه زیادتر، مساوی قدرت بیشتر و درآمد بالاتر است.

7 استراتژی برای استیک ارزهای دیجیتال

بسیاری از مردم و سرمایهگذاران معمولی به گزینه استیک کردن رمز ارزهای خود فکر میکنند. استیکینگ مخصوصا در بازارهای نزولی انتخاب معقولی است. فقط باید مطمئن شوید که این کار را هوشمندانه و تا حد امکان بدون ریسک انجام میدهید. حتی اگر اصول استیک را میدانید، باز هم میتوانید از راهنماییهای کارشناسان که در زیر میخوانید، بهره ببرید. مثل همیشه، در نظر داشته باشید که اینها توصیههای مالی نیست و تحقیق و تصمیمگیری به عهده خود شماست، اما اصولی وجود دارد که در شروع کار به شما کمک خواهد کرد.

به سود امن فکر کنید

ممکن است پس از استیک در شبکههایی مانند اتریوم هیجانزده و کمی بیپروا شوید و فریب پروژههای گمنام با سودهای نان و آب دار را بخورید. اما، اولین و مهمترین اصل این است که به یاد داشته باشید چرا استیک میکنید. دلیل استیک بیش هر چیز این است که از سرمایه خود در برابر تورم ناشی از صدور توکنهای جدید محافظت کنید. در نتیجه، استیک کردن تا حدی شبیه سپردهگذاری در بانک است. اگرچه با سپردهگذاری در بانکها فقط چند درصد سود میگیرید، اما حداقل از تورم جلو میزنید (احتمالا). همچنین سود کم بهتر از این است که پول خود را در یک حساب پسانداز با سود صفر درصد نگه دارید.

روی دارایی زیربنایی تمرکز کنید، نه روی استیک

یکی از بزرگترین اشتباهاتی که استیککنندگان تازهکار مرتکب میشوند، این است که آنقدر مجذوب سود استیک میشوند که پروژه زیربنایی را نادیده میگیرند. کارشناسان میگویند این یکی از منابع اصلی زیان دیدن کاربران خرد در سال 2022 بود. مثال کلاسیک پروژه شکست خورده ترا (Terra) و استیبل کوین آن (UST) است. این پروژه سود جذابی را برای استیک ارائه میکرد، اما بر اساس مکانیسم پایداری قیمت عمل میکرد و اکثر مردم نمیدانستند که طرز کار این مکانیسم چیست. به جعبههای سیاهی که نمیدانید داخلشان چیست مشکوک باشید.

برای به حداقل رساندن خطر این نوع زیانها، ابتدا روی یک پروژه یا توکنی که به آن اعتقاد دارید (مانند اتریوم) سرمایهگذاری کنید و سپس برای سود جانبی به فکر استیک آن باشید.

مراقب وثیقههای ویرانگر باشید

سناریویی را تصور کنید که در آن وثیقۀ پشتوانۀ یک گروه دارایی دقیقا همان دارایی مورد پشتیبانی است. برای توضیح این مشکل بگذارید یک مثال بزنیم. در بحران سال 2008، بسیاری از وامهای مسکن بانکها (که عامل بحران بودند) توسط نسخههایی از همین وامهای ناموفق پشتیبانی میشدند. بنابراین وقتی وامها شکست خوردند، کل سیستم دچار فرو پاشی شد.

در دنیای ارز دیجیتال، گزینههای استیکینگ اغلب به نوعی از پروتکلهای وامدهی با سیاست بیشوثیقهگذاری (Over-Collateralization) مرتبط هستند. در این پروتکلها، یک ارز دیجیتال با ارز دیجیتال دیگری پشتیبانی میشود. به عبارت دیگر، از یک کلاس دارایی برای وثیقه کردن دارایی دیگری از همان کلاس استفاده میشود. این نوع وثیقهگذاری بیش از حد همان چیزی است که باعث میشود شاهد لیکوئیدی در ارزهای دیجیتال با میلیاردها دلار زیان برای کاربران باشیم.

در استخرها شنا کنید، اما اگر خطرات آنها را میدانید

استخرهایی مانند (Lido)، استیک وایز (Stakewise) و راکت پول (Rocket Pool) ایدهای کاملا نوآورانه دارند. در حالت معمول، به صورت انفرادی به 32 اتر نیاز دارید تا به عنوان اعتبارسنج مستقیما استیک کنید. این کار مستلزم دانش تکنیکی و آماده کردن زیرساخت است و خطرات خاص خود را دارد. (مثلا ممکن است نود را اشتباه تنظیم کنید)

اما، با راکت پول برای تبدیل شدن به اپراتور نود فقط به 8 اتر نیاز دارید، زیرا سیستمی مبتنی بر قراردادهای هوشمند بقیه استخر را پر میکند. به عبارت دیگر، 8 اتر شما لنگری در یک بسته 32 اتری است و 24 اتر دیگر از مقادیر خرد اتر دیگر کاربران ساخته شده است.) شما به عنوان یک اپراتور نود واقعی (بدون نیاز به مدیریت زیرساخت فیزیکی) پاداش میگیرید و این پاداش احتمالا بالاتر از سودی است که با استیک ساده در پلتفرمی مانند کوین بیس (Coinbase) به دست میآورید.

همچنین در مقابل اتریومی که در شبکه استیک کردهاید، توکنهای استیک نقدشونده یا استیک لیکوئید (Liquid Staking)، مانند stETH در لیدو و rETH در راکت پول را دریافت می کنید که میتوانند در اپلیکیشنهای دیفای مختلف استفاده شوند. این کار به طور بالقوه میتواند سود شما را افزایش دهد زیرا میتوانید تا زمانی که اتر خود را در استخر سپردهگذاری کردهاید، کار مفیدی هم با stETH انجام دهید.

با این وجود، کارشناسان میگویند این استخرها ریسکهایی از جمله اسلشینگ دارند. خطرات دیگری نیز وجود دارد. برای مثال، وثیقه مورد استفاده در راکت پول ارز بومی خود پروژه (RPL) است، بنابراین کاهش قیمت RPL میتواند شما را در معرض ریسک زیان قرار دهد. با توجه به ریسکها و پاداشهای بیشتر، استراتژی سرمایهگذاران بزرگتر این است که 10% از سرمایه استیکینگ خود را در پلتفرمهایی مثل راکت پول یا لیدو بگذارند.

مراقب اهرم بیش از حد باشید

به صورت خلاصه، کاری که در کشت سود یا ییلد فارمینگ (Yield Farming) انجام میدهید این است: سرمایه خود را در یک پروتکل استیک سپردهگذاری میکنید، در ازای آن توکن استیک لیکوئید دریافت میکنید، بعد آن توکنهای جدید را در یک پروتکل استیک دیگر قرار میدهید، در ازای آنها هم توکنهای لیکوئید بیشتری دریافت میکنید و الی آخر. این فرایند میتواند تا بینهایت ادامه یابد. اما، این در واقع اهرم است. در نتیجه، ییلد فارمینگ میتواند 5 برابر حالت معمول به شما سود بدهد، اما اگر مشکلی پیش بیاید، کاملا لیکوئید میشوید زیرا اهرم بیش از حد (Over-Leverage) دارید.

در مورد پروژه زیربنایی تحقیق کنید

چه کسانی در تیم رهبری پروژه حضور دارند؟ سابقه آنها چیست؟ آیا پروژه مشروع به نظر میرسد؟ اشتباه اصلی مردم این است که به ارتباط بین پروژه و سود استیک آن فکر نمیکنند. به خصوص در هیجان و هذیان بالا رفتن قیمتها در بازارهای گاوی، سود پروژه ممکن است خیلی وسوسهانگیز به نظر برسد، اما بعدا از اشکالات پروژه یا کلاهبرداری آشکار آن مطلع میشوید. به همین دلیل است که بررسی دارایی زیربنایی اهمیت زیادی دارد. پس، اگر به پروژهای اعتماد ندارید، به سود آن هم اعتماد نکنید.

هیجان را فراموش کنید

بسیاری از معاملات بازار کریپتو شامل نوسانات شدید قیمت، هجوم آدرنالین به مغز و احساس شادی یا ناامیدی هستند. استیک باید برعکس باشد؛ کاری کاملا کسلکننده. اگر سود ثابت (اما نسبتا متوسطی) از سرمایه خود به دست میآورید و زیاد به آن فکر نمیکنید، پس کارتان را درست انجام دادهاید. فقط سود استیکینگ میگیرید و چیز زیادی برای فکر کردن وجود ندارد اما زیان نمیکنید.

ریسکهای استیک کردن رمز ارزها

تصور نکنید به صرف ذخیره کردن مقداری از یک رمز ارز، بدون هیچ دغدغهای سود به دست خواهید آورد. استیکینگ رمز ارزها با ریسکهایی همراه است که در ادامه به آنها اشاره میکنیم.

ریسک بازار

مهمترین ریسکی که سرمایه گذاران حین استیک کردن ارزهای دیجیتال خود با آن مواجه میشوند، سقوط بازار درست در زمان قفل بودن داراییشان است. تصور کنید نرخ سود سالانه Staking پانزده درصد اعلام شده، اما تا قبل از تمام شدن دوره قرارداد و فراهم شدن امکان بیرون کشیدن پول، بازار بالای 30 درصد سقوط کند. در حالت عادی، اگر به موقع سیگنال خروج از بازار دریافت کرده باشید، میتوانید آن را نقد (تبدیل به استیبل کوین) کنید، اما وقتی در حالت قفل شده اقدام به استیکینگ کرده باشید، این امکان سلب میشود. سرمایه گذاران قبل از استیک کردن دارایی خود باید بازار را به خوبی تحلیل کنند. نباید صرفا بر اساس نرخ سود سالانه تصمیم گرفت.

دوره قفل سرمایه

در زمان استیک کردن برخی رمز ارزها، تا اتمام یک بازه زمانی مشخص به سرمایهتان دسترسی ندارید. به عنوان نمونه باید به ترون و اتم (کازموس) اشاره کرد. این مورد به نوعی مرتبط با گزینه قبلی است؛ اگر ارزش دارایی استیک شده ناگهان کاهش پیدا کند، در حالی که قادر به خارج و نقد کردن آن نیستید، متضرر خواهید شد. اگر بازار در شرایط بدی قرار دارد (احتمال سقوط بالا است)، بهتر است با وجود دریافت سود سالانه پایینتر، قراردادهای بدون قفل سرمایه را انتخاب کنید.

دوره پرداخت پاداش

پاداش استیکینگ برخی ارزهای دیجیتال روزانه پرداخت نشده و بعد از اتمام دوره به کیف پول کاربر واریز میشود. البته، اگر کل سال یک دارایی رمز ارزی را هولد و استیک کنید، متفاوت بودن دوره پرداخت پاداش تاثیری روی سود سالانه نخواهد داشت. با این حال، در صورت تمایل به سرمایه گذاری مجدد کل دارایی در Staking، سود نهایی تحت تاثیر قرار خواهد گرفت. برای درک بهتر، نحوه محاسبه روزانه سود در حسابهای سپرده بانکی را تصور کنید؛ امروز X تومان در بانک دارید و فردا، موجودی به X+Y تومان افزایش پیدا میکند. در روز دوم، سود بر اساس موجودی X+Y محاسبه خواهد شد.

ریسک لیکوییدیتی

نقدشوندگی یا عدم نقدشوندگی (Liquidity و Illiquidity) سرمایهای که تصمیم به استیکینگ آن را دارید، ریسک دیگری است که باید مد نظر قرار بدهید. اگر میخواهید آلت کوینی با مارکت کپ پایین، که سطح نقدینگی کمی در صرافیها دارد، استیک کنید، بعد از پایان قرارداد، برای نقد کردن آن یا تبدیلش به رم ارزی معروف با مشکل مواجه خواهید شد. به همین دلیل مجددا توصیه میکنیم فقط روی فاکتور نرخ سود سالانه بالا تمرکز نکنید و معیاری مثل میزان نقدشوندگی را نیز در نظر بگیرید. استیکینگ ارزهای دیجیتال لیکویید، این ریسک را کاهش میدهد.

ریسک اعتبارسنج

اجرای یک گره ولیدیتور به منظور استیک کردن ارز دیجیتال نیازمند دانش فنی کافی است تا اطمینان حاصل شود هیچ اختلالی در روند وجود ندارد. گرههای اعتبارسنج باید 24 ساعته در 7 روز هفته روشن باشند تا حداکثر سود حاصل شود. اگر دان تایم زیاد باشد، ممکن است علاوه بر حذف شود، بخشی از سرمایه اولیه را نیز از دست بدهید. در شرایطی که یک نود کجرفتاری میکند، احتمال مجازات شدن وجود دارد؛ در بدترین حالت، ارز دیجیتال استیک شده اسلش (Slashed) خواهد شد، به این معنی که بخشی از سرمایهی در گروی پروتکل کسر میشود. اگر میخواهید مبالغ بسیار بالایی استیک کنید، با تحقیقات کافی، خود یک نود اعتبارسنج راهاندازی کنید. در صورت تمایل به سپردن کار به یک واسطه، از پلتفرمی مطمئن نظیر بایننس یا تراست والت استفاده کنید.

هزینههای اعتبارسنج

علاوه بر ریسک اجرای یک گره ولیدیتور یا سپردن کار به یک واسطه، باید هزینههای هر چند اندک اجرای یک نود استیکینگ ارز دیجیتال را نیز مد نظر گرفت. اگر شخصا اقدام به راهاندازی یک نود اعتبارسنج کنید، مجبور به پرداخت هزینه برای خرید یک سیستم کامپیوتری، روشن نگه داشتن دائمی آن و پرداخت هزینه برق خواهید شد. البته این هزینه (هم قطعه هم برق) در مقایسه با زمان استخراج بسیار کمتر است. اگر مسئولیت را بر عهده یک واسطه نظیر یک کیف پول ارز دیجیتال قرار بدهید، بخشی از سود نهایی به عنوان کارمزد توسط آن کسر میشود.

ریسک ضرر یا سرقت

در صورت بیتوجهی به امنیت حساب کاربری خود در صرافی، کیف پول، استخر یا در کل پلتفرمی که ارز دیجیتال خود را در آن استیک کردهاید، احتمال سرقت کلید خصوصی و بر باد رفتن سرمایه افزایش پیدا میکند. بدون توجه به نحوه نگهداری رمز ارزها، هولدینگ یا استیکینگ، از قرارگیری دارایی در پلتفرمی مطمئن اطمینان حاصل کرده و عبارت بازیابی را در مکانی مطمئن نگهداری کنید. اگر به دنبال استیک کردن سرمایهای با حجم بالا هستید، از اپلیکیشنهایی که اجازه میدهند کلید خصوصی را نزد خود نگه دارید، استفاده کنید.

محبوبترین رمز ارزهای مبتنی بر PoS

در توسعه تعداد قابل توجهی از آلت کوینها، از مکانیزم اجماع کاملا متفاوتی در مقایسه با بیت کوین استفاده شد. پلتفرمهای رمز ارزی که در ادامه معرفی میکنیم، از الگوریتم اثبات سهام استفاده میکنند و امکان استیک کردن آنها مهیا است.

کاردانو (Cardano – ADA)

کاردانو (پروژه سال 2015) تنها سیستم بلاک چینی نیست که از الگوریتم اثبات سهام استفاده میکند، اما بزرگترین بلاک چین مبتنی بر PoS محسوب میشود. رمز ارز این شبکه با نماد ADA، برای تسویههای نظیر به نظیر در معاملات کاربرد دارد. پلتفرم قراردادهای هوشمند آن در تابستان سال 1400 راهاندازی میشود. انتظار داریم بعد از این اتفاق، قیمت رمز ارز آن شدیدا رشد کند.

تا امروز نزدیک صد شرکت بزرگ از اتریوم به کاردانو مهاجرت کردهاند، چرا که ساخت قرارداد هوشمند و اپلیکیشن غیر متمرکز در اینجا نیز (با مقیاسپذیری بسیار بهتر) امکانپذیر است. با استیکینگ ارز دیجیتال ADA به یک نود اعتبارسنج در شبکه بزرگ کاردانو تبدیل خواهید شد.

استلار (Stellar – XLM)

در سال 2014، استلار با هدف تسهیل معاملات بینالمللی (شبیه دیگر ارزهای دیجیتال رمزنگاری شده) ظهور کرد. در اینجا نیز بستر توسعه اپلیکیشنهای غیر متمرکز و دیگر توکنها فراهم است.

استلار یا به طور کامل استلار لومنس (Stellar Lumens)، یک پروتکل غیر متمرکز منبع باز برای انتقال ارزان ارزهای دیجیتال به ارزهای فیات است. این سیستم، امکان معاملات بین مرزی را بین هر جفت ارزی فراهم میکند. به زبان سادهتر، استلا پروتکلی بلاک چینی برای سیستمهای پرداخت است. هدف از توسعه آن، تسهیل انتقال پول در سراسر دنیا بوده است.

ترون (Tron – TRX)

ترون با هدف بهبود مقیاسپذیری و قابلیت اطمینان شبکههای بلاک چینی غیر متمرکز متولد شد. سرعت پردازش تراکنشها در آن به حدی بالا است که بخش عمده توکنهای تتر، محبوبترین استیبل کوین و پراستفادهترین رمز ارز دنیا، در این شبکه گردش میکنند. ترون قادر به پردازش 2 هزار تراکنش در هر ثانیه است.

توسعهدهنده، اصلیترین هدف ساخت شبکه Tron را ایجاد یک سیستم سرگرمی محتوای دیجیتال جهانی و رایگان با فناوری ذخیرهسازی توزیع شده بیان میکند. این نتورک به ما اجازه میدهد انواع محتوای دیجیتال را ساده و ارزان به اشتراک بگذاریم. ترون، نسل بعدی شبکههای اجتماعی و حتی به عقیده برخی، نسل بعدی وب است! ترون دست واسطهها را از دنیای محتواهای دیجیتال حذف و تولیدکننده و کاربر نهایی را مستقیما به یکدیگر وصل میکند.

نئو (NEO – GAS)

نئو شباهت زیادی با اتریوم دارد؛ مهمترین کاربرد آن توسعه قراردادهای هوشمند و انواع داراییهای دیجیتال است. هسته اصلی نئو، حول ویژگیها و ابزارهایی است که به توسعهدهندگان اجازه میدهند به شکلی کارآمد، اپلیکیشنهای غیر متمرکز را روی بلاک چین اختصاصی آن مستقر کنند. نئو قادر به پردازش 10 هزار تراکنش در هر ثانیه است.

آموزش استیکینگ ارز دیجیتال در صرافی بایننس

در مطلبی جداگانه به طور کامل نحوه استیک کردن رمز ارزها در بایننس را آموزش دادیم. برای کسب اطلاعات بیشتر، مقاله آموزش استیکینگ (Staking) ارزهای دیجیتال در صرافی بایننس را مطالعه کنید.

آموزش استیک کردن رمز ارز در تراست والت و اتمیک والت

شاید نحوه عملکرد الگوریتم PoS و رسیدن شبکههای بلاک چینی به اجماع در بطن ماجرا پیچیده باشد، اما برای کاربران، استیک کردن یک ارز دیجیتال به سادگی آب خوردن است.

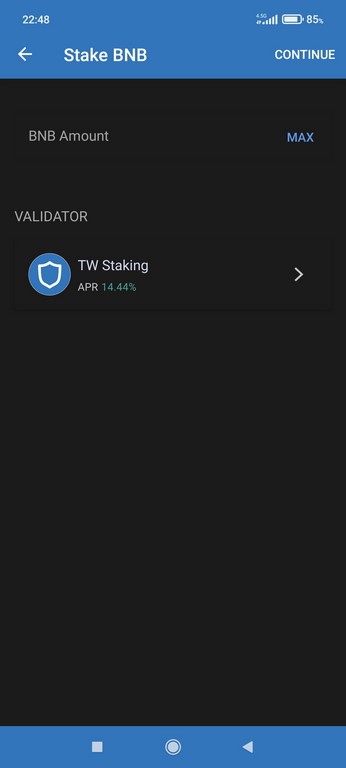

تراست والت

به منظور استیکینگ یک کوین یا توکن در کیف پول تراست ولت، بعد از ورود به اپلیکیشن وارد تب وسط یعنی “Finance” شوید. در قسمت “Staking” گزینه “More” را لمس کنید. در صفحه جدید فهرست ارزهای با قابلیت استیک کردن در تراست ولت را مشاهده خواهید کرد. روی نام یکی از آنها مثلا BNB ضربه بزنید.

در صفحه جدید، سه نقطه سمت راست را لمس کنید و سپس در منویی که از پایین باز میشود، روی “Stake” ضربه بزنید.

در مرحله بعد باید مقدار را برای استیکینگ مشخص کنید. در صورتی که میخواهید کل موجودیتان از این کوین یا توکن را استیک کنید، گزینه “Max” را لمس کنید. در انتخاب اعتبارسنجها حق انتخاب دارید. به صورت پیشفرض گزینه Trust Wallet Staking انتخاب شده است، اما در صورت داشتن اطلاعات کافی، میتوانید از فهرست گزینه دیگری را انتخاب کنید. سود استیک کردن اعتبارسنجها کمی با یکدیگر متفاوت است.

بعد از بازگشت به صفحه قبل “Continue” را لمس کنید. در هر زمان برای خارج کردن داراییتان از استیک کافی است مراحل بالا را دنبال و این مرتبه بعد از باز شدن منوی به جای “Stake”، گزینه “Unstake” را انتخاب کنید.

اتمیک والت

برای استیک کردن در کیف پول اتمیک والت، بعد از ورود به اپلیکیشن اولین تب از سمت راست یعنی “Staking” را انتخاب کنید. در صفحه بعد با فهرست ارزهای دیجیتال قابل استیکینگ در این والت مواجه خواهید شد. همانطور که میبینید، از تعداد رمز ارز بیشتری در مقایسه با تراست والت پشتیبانی میشود. در اینجا به عنوان مثال وارد گزینه کاردانو (ADA) میشویم.

در صفحه جدید “Choose Pool” را لمس کنید. سپس باید مقدار را برای استیک کردن مشخص کنید. بعد از مشخص کردن مقدار و انتخاب از فهرست “To Pool”، دکمه “Stake” پایین صفحه را لمس کنید.

به منظور خارج کردن یک سرمایه از حالت استیک باید همین مراحل را دنبال و این مرتبه گزینه “Unstake” را انتخاب کنید.

نتیجهگیری

مکانیزم اجماع اثبات سهام، حضور در بحث اداره یک شبکه غیر متمرکز بلاک چینی را برای افراد بیشتری امکانپذیر کرده است. استیکینگ که در اینجا جایگزین استخراج در اثبات کار شده، روشی بینظیر برای کسب درآمد منفعل صرفا با نگه داشتن مقداری از یک ارز دیجیتال است. کافی است این کار را با سردرد راهاندازی و نگهداری ماینرها در شبکههای PoW مقایسه کنید!

روش اثبات سهام و استیک کردن رمز ارزها مسیر جدیدی برای علاقهمندان به حوزه بلاک چین فراهم کرده تا با عضو شدن در یک شبکه غیر متمرکز و به دست گرفتن بخشی از مسئولیت تامین امنیت آن (به سادهترین و راحتترین شکل ممکن)، سود دریافت کنند.

فراموش نکنید Staking روشی کاملا برد-برد و بدون ریسک نیست. قفل کردن وجه در یک قرارداد هوشمند خطرات خاص خود را دارد. پس در صورت تصمیم، حتما رمز ارزهایتان را در یک کیف پول یا صرافی دارای امنیت بالا Stake کنید.

تهیه شده در بیت 24