اتریوم شاید یکی از معدود پروژههایی باشد که نامش را حتی کسانی که وارد دنیای کریپتو نشدهاند هم شنیدهاند. دلیلش ساده است؛ بخش بزرگی از آنچه امروز بهعنوان دیفای، NFT یا حتی بازیهای کریپتویی میشناسیم، روی شانههای همین شبکه ساخته شدهاند. اما سؤال اصلی این است که اتریوم دقیقاً چیست و چرا اینقدر مهم شده؟ برخی آن را «کامپیوتر جهانی» مینامند، برخی دیگر سوخت اصلی اقتصاد غیرمتمرکز. پشت این دو عبارت ساده، مفهومی قرار دارد که اگر درست درک شود، نگاه شما به فناوری بلاکچین را تغییر میدهد.

اگر فقط چند دقیقه برای خواندن این مطلب وقت بگذارید، میتوانید بفهمید اتریوم چطور کار میکند، چرا ارز بومی آن یعنی ETH ارزش پیدا کرده و چه قابلیتهایی باعث شده این شبکه به زیرساخت اصلی وب۳ تبدیل شود. در ادامه قرار نیست با توضیحهای پیچیده روبهرو شوید؛ بلکه یک مسیر روشن پیش روی شما قرار میگیرد تا با سازوکار، کاربردها و آینده این شبکه آشنا شوید.

اتریوم چیست و چگونه کار میکند؟

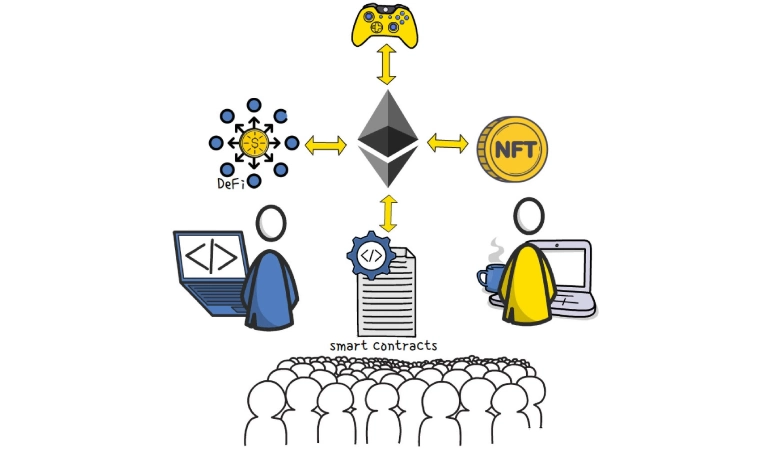

اتریوم سالها است که بهعنوان دومین ارز دیجیتال بزرگ بازار شناخته میشود، اما نقش آن فقط به یک دارایی سرمایهگذاری خلاصه نمیشود. بخش بزرگی از دنیای کریپتو، از صرافیهای غیرمتمرکز و وامدهی دیجیتال گرفته تا NFTها، بازیهای بلاکچینی و حتی بسیاری از کیف پولهای ارز دیجیتال، روی فناوریهای این شبکه ساخته شدهاند. اتریوم از ابتدا برای این هدف توسعه یافت که یک بستر جهانی و غیرمتمرکز برای اجرای انواع برنامههای دیجیتال ایجاد کند؛ بستری که هیچ شرکت یا نهادی نتواند آن را کنترل کند.

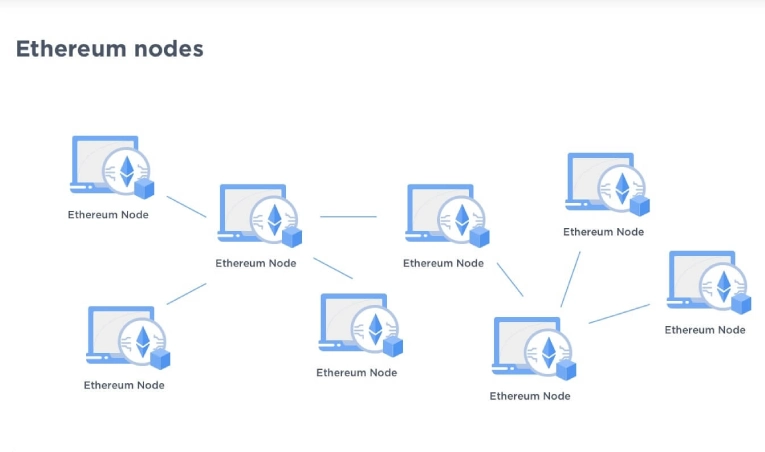

برای درک سادهتر، اتریوم را مانند یک «کامپیوتر آنلاین» در نظر بگیرید که هزاران نفر در سراسر دنیا بهطور همزمان از آن استفاده میکنند. این کامپیوتر در واقع یک دستگاه واحد نیست؛ بلکه مجموعهای از هزاران کامپیوتر کوچکتر است که نرمافزار اتریوم را اجرا میکنند. به این کامپیوترهای کوچک نود گفته میشود. نودها تراکنشها را بررسی میکنند، تغییرات شبکه را ثبت میکنند و با مشارکت در امنیت شبکه پاداش میگیرند. آنچه میان همه این نودها مشترک است، اجرای یک نسخه واحد از قوانین شبکه و هماهنگکردن وضعیت بلاکچین است.

اتریوم یک شبکه غیرمتمرکز و متنباز است که بر پایه بلاکچین کار میکند. تراکنشها و دادهها روی بلاکها ذخیره میشوند و هیچکس امکان تغییر آنها را ندارد. کوین بومی شبکه، اتر (ETH)، برای پرداخت کارمزد و اجرای برنامهها استفاده میشود و نقش ستون اقتصادی شبکه را دارد. توسعهدهندگان میتوانند روی اتریوم قراردادهای هوشمند بنویسند؛ کدهایی که بهمحض رسیدن شرایط، به صورت خودکار اجرا میشوند. این قراردادها پایه ساخت اپلیکیشنهای غیرمتمرکز هستند که شامل صرافیها، بازیها، پلتفرمهای وامدهی و حتی شبکههای اجتماعی میشود. همچنین مفاهیمی مثل سازمانهای خودمختار غیرمتمرکز (DAO)، ماشین مجازی اتریوم (EVM) و بسیاری از زیرساختهای امروز بلاکچین از همین شبکه وارد دنیای کریپتو شدهاند.

اما این شبکه چطور به یک نتیجه واحد میرسد؟ هزاران نود بدون اعتماد به یکدیگر فعالیت میکنند، ولی باید به یک وضعیت مشترک از بلاکچین برسند. برای این کار ابتدا هر نود دادههایی را که بررسی کرده، منتشر میکند تا بقیه بتوانند آن را دوباره محاسبه کنند. اگر نتیجه مشابه بود، نسخه محاسبهشده تأیید میشود. در نهایت، زمانی که بیش از دو سوم اعتبارسنجها با یک حالت موافق باشند، بلاک جدید ثبت میشود. اتریوم بعد از مهاجرت به گواه اثبات سهام (PoS) با ولیدیتورهایی اداره میشود که برای مشارکت، اتر وثیقه میگذارند و در صورت رفتار مخرب جریمه میشوند. برای آشنایی بیشتر با این الگوریتم، مقاله الگوریتم اثبات سهام (PoS) چیست؟ را بخوانید.

کل این سازوکار یک مفهوم مهم را شکل میدهد؛ اتریوم مانند یک کامپیوتر جهانی است که بسیار امن و غیرمتمرکز طراحی شده، اما سرعت و هزینه اجرای عملیات روی آن نسبت به سیستمهای عادی بالاتر است. هدف اتریوم از ابتدا ایجاد زیرساخت نسل جدید اینترنت بوده؛ زیرساختی که دادهها در آن دائمی، شفاف و غیرقابل دستکاری باقی بمانند.

اتر (ETH) چیست و چه فرقی با اتریوم دارد؟

اتریوم یک شبکه است، اما اتر واحد پولی این شبکه. بسیاری از کاربران تازهوارد معمولاً این دو را با هم اشتباه میگیرند، در حالی که نقش و ماهیتشان کاملاً متفاوت است. اتریوم بستر و زیرساختی است که برنامهها، تراکنشها و قراردادهای هوشمند روی آن اجرا میشوند؛ اما اتر (ETH) سوخت این بستر است. بدون اتر هیچ فعالیتی روی شبکه قابل انجام نیست، چون اجرای هر دستور، انتقال هر داده و ثبت هر تراکنش نیازمند پرداخت هزینهای بهنام گس است که فقط با اتر پرداخت میشود.

اتر در واقع کوین بومی اتریوم است و نقشی شبیه بنزین برای خودرو دارد. شما برای رانندگی به بنزین نیاز دارید؛ برای کار در شبکه اتریوم هم باید اتر داشته باشید. این کارمزدها بهعنوان پاداش به اعتبارسنجهایی داده میشود که امنیت و پایداری شبکه را تضمین میکنند. علاوه بر نقش کاربردی، اتر خودش یک دارایی قابل معامله است و بسیاری از سرمایهگذاران آن را مانند بیتکوین، خرید و فروش یا نگهداری میکنند.

تفاوت اصلی اتریوم و اتر در همین کارکردها دیده میشود؛ اتریوم یک شبکه بلاکچینی است؛ بستری برای ساخت اپلیکیشنهای غیرمتمرکز، اجرای قراردادهای هوشمند و پردازش تراکنشها. اتر ارز دیجیتالی است که برای پرداخت هزینه فعالیتها روی همین شبکه استفاده میشود. شناخت این تفاوتها برای کاربران اهمیت زیادی دارد، مخصوصاً زمانی که قصد دارند کیف پول مناسب انتخاب کنند، کارمزدها را محاسبه کنند یا درباره آینده سرمایهگذاری خود تصمیم بگیرند.

بنیانگذاران ارز دیجیتال اتریوم

ایده اتریوم در ابتدا توسط ویتالیک بوترین مطرح شد؛ برنامهنویس جوانی که بهدنبال راهی بود تا بلاکچین فقط برای انتقال پول استفاده نشود و بتوان روی آن برنامههای واقعی ساخت. بوترین در سال ۲۰۱۳ وایتپیپر اتریوم را منتشر کرد و در این سند توضیح داد که شبکهای با قابلیت اجرای قراردادهای هوشمند، چگونه میتواند دنیای دیجیتال را متحول کند. اما ایجاد چنین شبکهای کار یک نفر نبود.

پس از انتشار وایتپیپر، گروهی از توسعهدهندگان و کارآفرینان به بوترین پیوستند تا نسخه اولیه اتریوم را بسازند. از میان آنها میتوان به گاوین وود، جوزف لوبین، چارلز هاسکینسون، آنتونی دییوریو و میهای آلیسیه اشاره کرد. هرکدام از این افراد نقشی در شکلگیری هویت اولیه اتریوم داشتند. برای مثال گاوین وود زبان برنامهنویسی Solidity و مفهوم ماشین مجازی اتریوم (EVM) را معرفی کرد؛ دو ابزار بنیادینی که امروز پایه اکوسیستم اتریوم محسوب میشوند.

مسیر توسعه اتریوم در سالهای اول با اختلافنظرهای جدی همراه بود و همین اختلافها باعث شد برخی از بنیانگذاران مسیر جداگانهای را انتخاب کنند. هاسکینسون بهسراغ کاردانو رفت، گاوین وود پولکادات را بنیان گذاشت و جوزف لوبین شرکت بزرگ ConsenSys را تأسیس کرد. باوجود این جداییها، ستون اصلی شبکه تا امروز حفظ شده و جامعهای بزرگ از توسعهدهندگان در سراسر دنیا آن را هدایت میکنند.

شناخت بنیانگذاران اتریوم از این جهت اهمیت دارد که نشان میدهد این شبکه از ابتدا بر پایه نوآوری و همکاری جمعی شکل گرفته و همین روحیه مشارکت، دلیل اصلی رشد مداوم آن بوده است. اگر بخواهیم درباره ویتالیک بنویسیم، میتوان ساعتها درباره او نوشت؛ به همین منظور مقاله ویتالیک بوترین کیست را برای شما آماده کردهایم تا بهصورت کامل بیوگرافی بنیانگذار اتریوم را بخوانید.

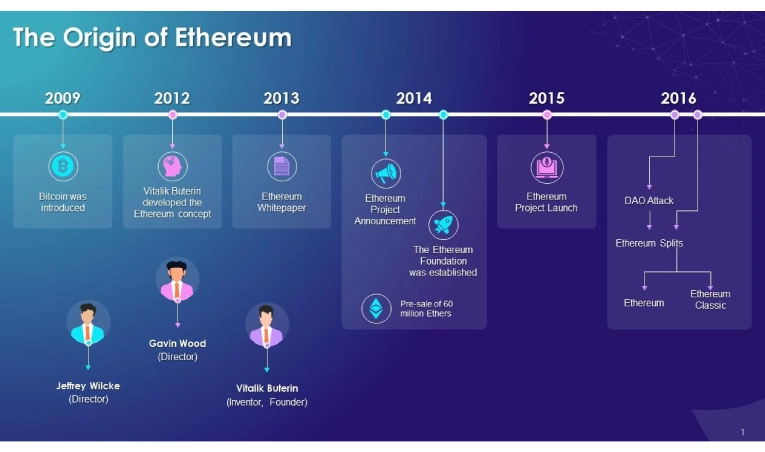

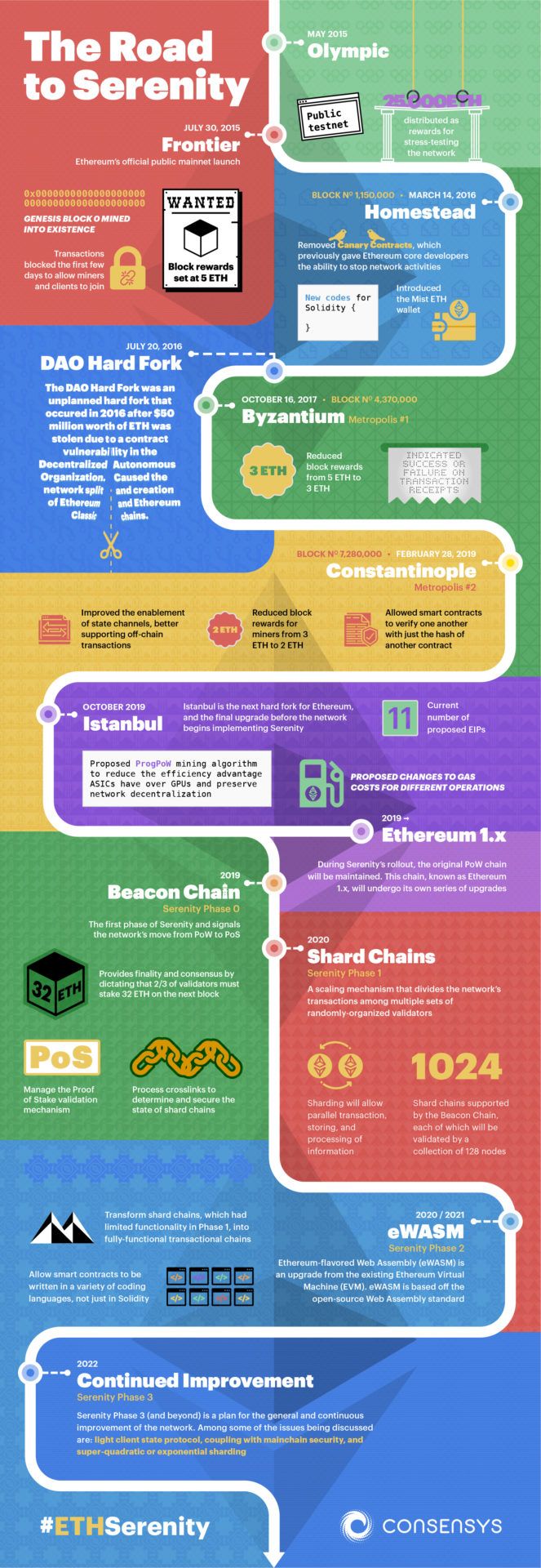

تاریخچه اتریوم

ایده اتریوم زمانی شکل گرفت که ویتالیک بوترینِ ۱۹ ساله متوجه شد بلاکچینی مانند بیتکوین، با وجود ارزشمند بودن، محدود است و تنها برای انتقال پول استفاده میشود. او میخواست شبکهای بسازد که قابلیت برنامهنویسی داشته باشد و توسعهدهندگان بتوانند روی آن هر نوع برنامهای را بدون وابستگی به یک شرکت یا سرور متمرکز اجرا کنند. همین ایده در سال ۲۰۱۳ در قالب یک مقاله منتشر شد و نقطه شروع یکی از مهمترین پروژههای تاریخ بلاکچین شد.

در سال ۲۰۱۴ اتریوم بهطور رسمی معرفی شد و خیلی زود گروهی از توسعهدهندگان به این پروژه پیوستند. همان سال، بودجه اولیه شبکه از طریق فروش توکن اتر تأمین شد و بیش از ۱۸ میلیون دلار جذب شد. این اتفاق، مسیر ساخت نسخه اولیه اتریوم را هموار کرد و توسعهدهندگان توانستند اولین گردهمایی رسمی خود را برگزار کنند. یک سال بعد، در سال ۲۰۱۵، شبکه اصلی اتریوم با نام Frontier راهاندازی شد؛ نسخهای اولیه اما کاربردی که امکان استخراج اتر و اجرای قراردادهای هوشمند را فراهم میکرد.

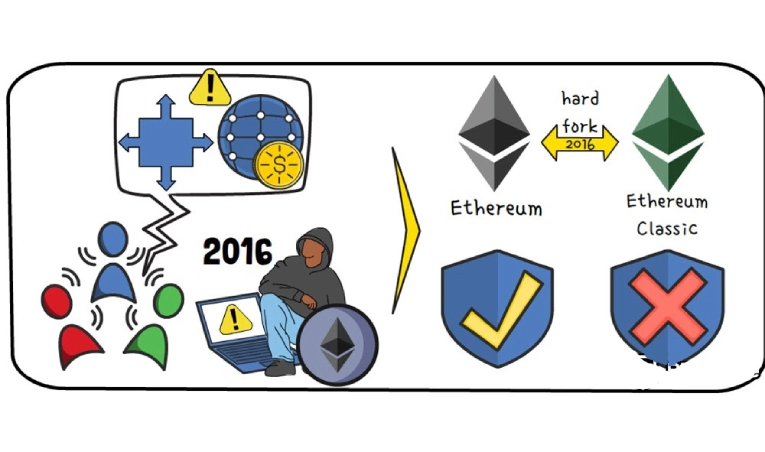

در ادامه، اتریوم چند سال پیاپی وارد دورهای از رشد و ارتقای فنی شد. یکی از مهمترین اتفاقات این دوران، هک DAO در سال ۲۰۱۶ بود که جامعه اتریوم را با بزرگترین چالش تاریخش روبهرو کرد. این حادثه باعث شد شبکه یک هاردفورک مهم انجام دهد و همین تصمیم دو زنجیره جدا ایجاد کرد؛ اتریوم (ETH) و اتریوم کلاسیک (ETC). با وجود جنجالهای آن دوره، مسیر اصلی اتریوم همچنان حفظ شد. برای آشنایی کامل با این اتفاق، مطالعه مقاله هاردفورک و سافت فورک چیست پیشنهاد میشود.

در سالهای بعد، اتریوم با مجموعهای از ارتقاهای فنی بهبود پیدا کرد و آماده مقیاسپذیری بیشتر شد. رشد سریع دیفای، صرافیهای غیرمتمرکز و NFTها نشان داد که اتریوم تبدیل به زیربنای اصلی وب۳ شده است. اما افزایش کارمزد و ازدحام شبکه ثابت کرد که برای ادامه مسیر نیاز به تحول اساسی دارد.

این تحول بزرگ در سال ۲۰۲۲ با بهروزرسانی Merge اتفاق افتاد؛ رویدادی که اتریوم را از گواه اثبات کار به گواه اثبات سهام منتقل کرد. این تغییر مصرف انرژی شبکه را بسیار کمتر کرد، امنیت را افزایش داد و مسیر توسعه اتریوم ۲.۰ را هموار کرد. امروز اتریوم یکی از پایدارترین و مهمترین شبکههای بلاکچینی دنیا است و حدود ۱۸ درصد از کل بازار کریپتو را در اختیار دارد. پیش از این مقالهای در بلاگ بیت ۲۴ منتشر کردهایم و به صورت کامل مقایسه PoW و PoS را شرح دادهایم.

شناخت تاریخچه اتریوم از آن جهت اهمیت دارد که میتوان فهمید این شبکه چگونه از یک ایده دانشجویی شروع شد و به زیرساخت اصلی بخش بزرگی از اقتصاد غیرمتمرکز تبدیل شد؛ شبکهای که همچنان در حال توسعه است و آیندهاش میتواند بخش مهمی از شکلگیری نسل جدید اینترنت باشد.

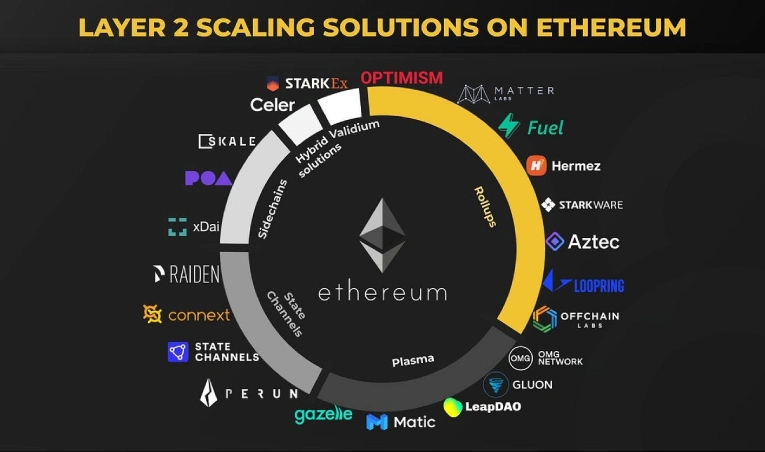

آشنایی با لایه دومهای اتریوم

اتریوم از همان سالهای اولیه ثابت کرد که شبکهای قدرتمند برای ساخت برنامههای غیرمتمرکز است، اما با افزایش تعداد کاربران، تراکنشها و پروژهها، یک مشکل قدیمی دوباره خودش را نشان داد؛ ترافیک و کارمزد بالا. وقتی شبکه شلوغ میشود، اجرای یک تراکنش ساده میتواند چندین دلار هزینه داشته باشد و همین مسئله استفاده روزمره از اتریوم را برای بسیاری از کاربران سخت میکند. اینجا بود که «لایه دومها» بهعنوان راهحلی جدی وارد اکوسیستم شدند.

لایه دومها در واقع شبکههایی مستقل هستند که روی اتریوم ساخته میشوند و هدف اصلی آنها افزایش سرعت تراکنشها و کاهش هزینههاست. این شبکهها بخش زیادی از فرآیند پردازش را خارج از بلاکچین اصلی انجام میدهند و در نهایت نتیجه را روی اتریوم ثبت میکنند. همین ساختار باعث میشود هم امنیت شبکه حفظ شود و هم فشار از روی لایه اصلی برداشته شود.

در سالهای اخیر پروژههای مختلفی بهعنوان لایه دوم رشد کردهاند؛ از جمله Optimism ،Arbitrum ،zkSync و Base. هرکدام از این شبکهها با استفاده از فناوریهای متفاوتی ساخته شدهاند، اما هدف یکسانی دارند؛ مقیاسپذیرکردن اتریوم برای میلیونها کاربر. بسیاری از برنامههای محبوب دیفای، بازیهای بلاکچینی و کیف پولها امروز از لایه دومها استفاده میکنند تا تجربه سریعتر و مقرونبهصرفهتری برای کاربران فراهم شود.

اهمیت لایه دومها از این جهت است که آینده اتریوم را مشخص میکنند. اتریوم قرار نیست مانند برخی شبکههای جدید، همه پردازشها را خودش انجام دهد؛ بلکه تبدیل به لایه پایهای میشود که امنیت را فراهم میکند و شبکههای لایه دوم سرعت و ظرفیت بیشتر را به اکوسیستم اضافه میکنند. این همان مدلی است که اتریوم را به رقیبی قدرتمند برای سیستمهای مالی سنتی و حتی اینترنت امروز تبدیل میکند.

ویژگیهای کلیدی ارز دیجیتال اتریوم

وقتی از «ارز دیجیتال اتریوم» حرف میزنیم، منظورمان در عمل همان کوین اتر (ETH) است؛ داراییای که هم نقش سوخت شبکه را دارد، هم خودش یک ابزار سرمایهگذاری و هم پایه بسیاری از فعالیتهای دیفای و وب۳ است. شناخت ویژگیهای خود اتر به شما کمک میکند بهتر تصمیم بگیرید که چطور از آن استفاده کنید؛ بهعنوان ابزار پرداخت کارمزد، بهعنوان وثیقه، یا بهعنوان یک دارایی برای نگهداری بلندمدت.

اولین و مهمترین ویژگی اتر این است که ارز بومی شبکه اتریوم است. یعنی هر کاری که روی شبکه انجام میدهید، از یک انتقال ساده گرفته تا استفاده از یک صرافی غیرمتمرکز، با کارمزدی پرداخت میشود که باید به اتر باشد. این کارمزد را گس مینامند و بدون داشتن اتر عملاً نمیتوانید در شبکه اتریوم هیچ کاری انجام دهید. از این نظر، اتر مثل بنزین برای ماشین است؛ شبکه بدون آن حرکت نمیکند.

ویژگی مهم بعدی، نقش اتر در استیکینگ و تأمین امنیت شبکه است. مفهوم استیکینگ ارز دیجیتال را پیشنهاد میکنیم حتما مطالعه کنید. در این پروژه در واقع بعد از مهاجرت اتریوم به اثبات سهام، اعتبارسنجها برای مشارکت در امنیت شبکه باید اتر قفل کنند. در مقابل، پاداش خود را هم بهصورت اتر دریافت میکنند. این یعنی خود این کوین، هم ابزار امنیت شبکه است و هم منبع ایجاد درآمد غیرفعال برای کسانی که آن را استیک میکنند (مستقیم یا از طریق پلتفرمها). برای کاربر عادی، این موضوع مهم است چون اتر فقط یک دارایی برای خرید و هولد کردن نیست؛ میتواند در قالب استیکینگ یا تأمین نقدینگی هم وارد بازی شود.

اتر همچنین بهطور گسترده در بازار دیفای و پروتکلهای مختلف بهعنوان وثیقه استفاده میشود. شما میتوانید اتر خود را در پلتفرمهای وامدهی قفل کنید، در ازای آن استیبلکوین وام بگیرید یا از آن برای تأمین نقدینگی صرافیهای غیرمتمرکز استفاده کنید. این استفادههای متنوع باعث شده اتر عملاً در مرکز گردش سرمایه دنیای اتریوم قرار بگیرد و تقاضا برای آن فقط به معامله ساده در صرافیها محدود نباشد.

نکته مهم دیگر، ساختار عرضه اتر است. بر خلاف بیتکوین که سقف ۲۱ میلیون واحدی دارد، برای اتر سقف عددی ساده تعریف نشده؛ اما با ارتقاهای جدید، بخشی از کارمزدهای پرداختشده در شبکه سوزانده میشود. نتیجه این است که در دورههای شلوغی شبکه، حتی ممکن است عرضه خالص اتر کاهش پیدا کند یا رشد آن بسیار کند شود.

در نهایت، اتر از نظر نقدشوندگی و پذیرش در بازار هم یک دارایی مهم است. تقریباً تمام صرافیهای بزرگ دنیا و اغلب کیف پولها از ETH پشتیبانی میکنند و جفتارزهای زیادی با آن تشکیل شده است. این یعنی اگر این کوین را در سبد خود داشته باشید، خروج و ورود به موقعیتهای مختلف در کریپتو برای شما سادهتر خواهد بود.

کاربردهای شبکه اتریوم

اتریوم بستری است که بسیاری از خدمات و محصولات دنیای بلاکچین روی آن ساخته میشوند. دلیل این موضوع، قابلیت برنامهپذیری شبکه و امکان اجرای قراردادهای هوشمند است؛ قابلیتی که باعث شد توسعهدهندگان بتوانند اپلیکیشنهایی طراحی کنند که بدون دخالت نهاد مرکزی کار کنند. همین ویژگیها اتریوم را به ستون اصلی وب۳ و اقتصاد غیرمتمرکز تبدیل کرده است. در ادامه، مهمترین کاربردهای اتریوم را بهصورت جداگانه معرفی میکنم.

برنامههای غیرمتمرکز (DApps)

DAppها همان اپلیکیشنهایی هستند که روی بلاکچین اجرا میشوند و برخلاف برنامههای معمولی، سرور متمرکز ندارند. این مدل باعث میشود کاربران کنترل بیشتری روی دادهها و دارایی خود داشته باشند. از بازی و صرافی گرفته تا شبکه اجتماعی و ابزارهای مالی، همهچیز را میتوان با DApp پیادهسازی کرد. برای آشنایی کاملتر با DApp ها مقاله اپلیکیشن های غیرمتمرکز چیست را بخوانید.

امور مالی غیرمتمرکز (DeFi)

دیفای یکی از اصلیترین دلایل رشد اتریوم است. در این حوزه کاربران میتوانند بدون نیاز به بانک، وام بگیرند، وام بدهند، در استخرهای نقدینگی مشارکت کنند، سود کسب کنند و داراییها را مبادله کنند. پلتفرمهایی مانند Uniswap و Aave بر بستر اتریوم شکل گرفتهاند و نقش محوری در اقتصاد غیرمتمرکز دارند.

NFT و مالکیت دیجیتال

بازار NFTها بهشدت به اتریوم وابسته است. بیشتر پروژههای بزرگ NFT روی این شبکه ایجاد شدند و همچنان بخش قابلتوجهی از معاملات NFT در شبکه اتریوم انجام میشود. NFTها امکان ثبت و اثبات مالکیت دیجیتال را فراهم میکنند؛ از آثار هنری گرفته تا آیتمهای بازی و حتی داراییهای توکنیزهشده.

صرافیهای غیرمتمرکز (DEX)

صرافیهای غیرمتمرکز به کاربران اجازه میدهند بدون واسطه داراییهای خود را معامله کنند. این پلتفرمها از قراردادهای هوشمند استفاده میکنند و معمولاً نقدینگی توسط کاربران تأمین میشود. Uniswap، یکی از بزرگترین DEXهای جهان، روی اتریوم ساخته شده است.

سازمانهای خودمختار غیرمتمرکز (DAO)

DAOها ساختارهای مدیریتی جدیدی هستند که بهجای مدیر یا هیئتمدیره، توسط اعضا اداره میشوند. تصمیمها از طریق رأیگیری با توکن بومی DAO گرفته میشود. بسیاری از پروژههای بزرگ وب۳ از این مدل برای مدیریت جامعه و منابع خود استفاده میکنند.

بازیهای بلاکچینی و متاورس

بازیهایی که داراییهای داخلشان قابلمالکیت و قابلمعامله باشد، معمولاً روی اتریوم یا لایه دومهای آن ساخته میشوند. متاورسها نیز بهکمک قراردادهای هوشمند و استانداردهای توکنسازی اتریوم شکل گرفتهاند و امکان خرید زمین دیجیتال و آیتمهای درون بازی را فراهم میکنند.

توکنیزهکردن داراییها

اتریوم امکان تبدیل داراییهای واقعی به نسخههای دیجیتال و قابل مبادله را فراهم کرده است. این کار میتواند برای املاک، آثار هنری، سهام و کالاهای مختلف انجام شود و احتمالاً در آینده یکی از رایجترین کاربردهای بلاکچین خواهد بود.

کارمزد تراکنشهای اتریوم (ETH)

کارمزد یا همان گس در اتریوم هزینهای است که کاربران برای استفاده از توان پردازشی شبکه پرداخت میکنند. هر عملیاتی که روی شبکه انجام میشود (چه یک انتقال ساده اتر باشد، چه اجرای یک قرارداد هوشمند) به مقداری گس نیاز دارد و این هزینه فقط با اتر پرداخت میشود. گس در واقع واحدی برای اندازهگیری میزان کار انجامشده در شبکه است؛ هرچه عملیات پیچیدهتر باشد، گس بیشتری مصرف میشود و هزینه بالاتر میرود.

میزان کارمزد نهایی به دو عامل بستگی دارد؛ مقدار گس موردنیاز و قیمت گس. گس موردنیاز ثابت نیست و برای هر نوع عملیات عدد متفاوتی دارد، اما قیمت گس بر اساس میزان شلوغی شبکه تغییر میکند. هنگام ازدحام، قیمت گس بالا میرود و تراکنشها گرانتر میشوند. به همین دلیل است که در زمان رونق NFTها یا فعالیت شدید دیفای، هزینهها بهطور محسوسی افزایش پیدا میکند.

ساختار کارمزدها بعد از اجرای EIP-1559 تغییر کرد. در این مدل، بخشی از کارمزد پایه هر تراکنش سوزانده میشود و کاربران تنها در صورتی کارمزد بیشتری پرداخت میکنند که بخواهند تراکنش سریعتر تأیید شود. نتیجه این تصمیم، قابلپیشبینیتر شدن کارمزدها و کاهش نوسانات شدید آنهاست. همچنین سوزاندهشدن بخشی از کارمزدها باعث میشود در دورههای شلوغ، عرضه خالص اتر کاهش پیدا کند.

در عمل، تراکنشهای ساده معمولاً گس کمی مصرف میکنند و هزینه پایینی دارند. برای مثال انتقال معمولی اتر حدود ۲۱ هزار واحد گس نیاز دارد، اما اجرای یک قرارداد هوشمند یا تعامل با یک پلتفرم دیفای میتواند دهها یا حتی صدها هزار واحد گس مصرف کند. همین تفاوت باعث میشود هزینه استفاده از برنامههای غیرمتمرکز بسیار بیشتر از یک انتقال ساده باشد.

برای مدیریت بهتر هزینهها، کاربران معمولاً شرایط شبکه را بررسی میکنند و زمانی دست به تراکنش میزنند که شبکه خلوتتر است. علاوه بر این، بسیاری از کیف پولها میزان کارمزد پیشنهادی را بهصورت خودکار تنظیم میکنند تا تراکنش با کمترین هزینه ممکن انجام شود. راهحلهای لایه دوم نیز نقش مهمی در کاهش هزینهها دارند. این شبکهها بخش عمده پردازش تراکنشها را خارج از لایه اصلی انجام میدهند و نتیجه را با یک هزینه بسیار پایینتر روی اتریوم ثبت میکنند. استفاده از رولپها (مثل Arbitrum، Optimism یا zkSync) میتواند هزینه تراکنشها را تا چند سنت کاهش دهد. اگر دوست داشتید درباره این پروژه ها بیشتر بخوانید، میتوانید به مقاله راهحلهای لایه دوم اتریوم چیست؟ مراجعه کنید.

هدف از آشنایی با سازوکار گس این است که کاربران بتوانند هزینههای خود را بهتر مدیریت کنند و در زمانهایی که شبکه شلوغ نیست تراکنشهایشان را انجام دهند. همچنین بدانند چرا تراکنشهای یکسان گاهی ارزان و گاهی بسیار گران هستند.

مزایا و معایب شبکه اتریوم

اتریوم طی سالهای فعالیت خود به یکی از تأثیرگذارترین شبکههای بلاکچینی تبدیل شده است. بخش مهمی از این موفقیت به دلیل مجموعهای از ویژگیها و امکاناتی است که این شبکه در اختیار توسعهدهندگان و کاربران قرار میدهد. در کنار این مزایا، چالشهایی نیز وجود دارد که بر تجربه کاربری و مقیاسپذیری شبکه تأثیر میگذارند. شناخت هر دو بخش کمک میکند درک واقعبینانهتری از جایگاه اتریوم در اکوسیستم کریپتو داشته باشیم. در ادامه، نسخهای کاملتر و سادهشده از مزایا و معایب این شبکه را میبینید.

مزایای اتریوم

یکی از نقاط قوت اصلی اتریوم، معرفی قراردادهای هوشمند است؛ نوآوریای که پایه شکلگیری دیفای، NFTها، بازیهای بلاکچینی و صدها سرویس دیگر شد. قراردادهای هوشمند توافقهایی هستند که خودکار اجرا میشوند و نیازی به واسطه ندارند. این ویژگی باعث شده صنایع مختلف مانند مالی، زنجیره تأمین، سلامت و حتی مدیریت سازمانی به سمت اتریوم گرایش پیدا کنند.

اتریوم یک شبکه غیرمتمرکز و مقاوم در برابر سانسور است. هیچ نهاد مرکزی آن را کنترل نمیکند و اطلاعات روی هزاران نود در سراسر دنیا ذخیره میشود. همین موضوع باعث میشود دستکاری یا توقف شبکه تقریباً غیرممکن باشد. شفافیت نیز بهطور طبیعی از دل این ساختار بیرون میآید؛ تمام تراکنشها روی بلاکچین بهصورت عمومی قابل مشاهده است و این موضوع احتمال تقلب را کاهش میدهد.

انعطافپذیری اتریوم یکی دیگر از مزایای بزرگ آن است. توسعهدهندگان میتوانند توکنها، برنامههای غیرمتمرکز و مدلهای اقتصادی دلخواه خود را طراحی کنند. استانداردهایی مانند ERC-20 و ERC-721 نیز باعث شده تبادل داراییها میان برنامههای مختلف ساده و هماهنگ باشد.

این شبکه همچنین اکوسیستم بسیار گسترده و فعالی دارد. هزاران توسعهدهنده و پروژه روی اتریوم در حال کار هستند و همین مشارکت گسترده، سرعت پیشرفت شبکه را بالا نگه میدارد. بهروزرسانیهای مهم مانند مهاجرت به اثبات سهام نیز نشان میدهد اتریوم در مسیر بهبود دائمی حرکت میکند و تلاش دارد مشکلاتی مانند مقیاسپذیری و مصرف انرژی را برطرف کند.

معایب اتریوم

در کنار تمام این مزایا، اتریوم چالشهای مهمی دارد. بزرگترین آنها مقیاسپذیری است. ظرفیت پردازش تراکنشها در لایه اصلی محدود است و همین محدودیت باعث میشود هنگام شلوغی شبکه، کارمزدها بالا برود و تأیید تراکنشها زمانبر شود. پیچیدگی توسعه نیز یک مانع دیگر است. قراردادهای هوشمند به مهارت تخصصی نیاز دارند و یک اشتباه کوچک در کدنویسی میتواند باعث از بین رفتن داراییها شود. بسیاری از هکهای دیفای ناشی از همین ضعفها بودهاند.

موضوع دیگری که مطرح میشود امنیت قراردادهای هوشمند است. با اینکه خود شبکه اتریوم بسیار امن است، اما برنامههایی که روی آن ساخته میشوند همیشه چنین ویژگیای ندارند. همین موضوع باعث شده برخی پروژههای دیفای میلیونها دلار ضرر کنند.

فرآیند انتقال به «اتریوم ۲» نیز طولانی و مرحلهای است و هنوز هم برخی ابهامها درباره اثرگذاری کامل آن وجود دارد. علاوه بر این، اجرای یک نود کامل به منابع سختافزاری قابل توجهی نیاز دارد که برای همه کاربران ممکن نیست. در نهایت، تعامل با اتریوم برای تازهواردها ساده نیست. مدیریت کلید خصوصی، پرداخت کارمزد، انتخاب کیفپول و کار با برنامههای غیرمتمرکز همگی نیاز به یادگیری دارند و ممکن است کاربر را در ابتدا سردرگم کنند.

| مزایا | توضیح |

| قراردادهای هوشمند و برنامهپذیری بالا | امکان ساخت DApp، دیفای، NFT و دهها مدل جدید کسبوکار |

| غیرمتمرکز و مقاوم در برابر سانسور | وابسته نبودن به نهاد مرکزی و ثبت دائمی اطلاعات |

| شفافیت بالا | تمام تراکنشها عمومی و قابل بررسی هستند |

| استانداردهای یکپارچه (ERC-20 و ERC-721) | قابلیت تعاملپذیری و ساخت آسان توکن و NFT |

| اکوسیستم گسترده و جامعه فعال | هزاران توسعهدهنده و پروژه روی اتریوم فعالیت دارند |

| مسیر ارتقای مداوم | بهبود مصرف انرژی و افزایش مقیاسپذیری در آینده |

| معایب | توضیح |

| کارمزد بالا در زمان شلوغی | هزینه تراکنشها میتواند از چند دلار تا بیشتر باشد |

| سرعت پایین لایه اصلی | ظرفیت پردازش محدود و رقابت شدید با شبکههای سریعتر |

| پیچیدگی توسعه قراردادها | احتمال باگ، هک و نیاز به تخصص بالا |

| تجربه کاربری دشوار برای مبتدیها | چالش مدیریت کیفپول، گس و تعامل با DAppها |

| وجود رقبای قدرتمند | شبکههایی با سرعت بیشتر و کارمزد کمتر بخشی از بازار را جذب کردهاند |

| مسیر ارتقای مرحلهای و طولانی | اجرای کامل اتریوم ۲ هنوز در حال پیشرفت است |

تفاوت اتریوم و اتریوم کلاسیک

اتریوم و اتریوم کلاسیک در ظاهر شباهت زیادی دارند، اما داستان جدایی آنها یکی از مهمترین اتفاقات تاریخ بلاکچین است. هر دو شبکه از یک نقطه مشترک آغاز شدند، اما اختلافی بزرگ در سال ۲۰۱۶ باعث شد مسیرشان برای همیشه از یکدیگر جدا شود. شناخت این تفاوت برای کاربران مهم است، چون میتواند درک روشنی از نحوه عملکرد و فلسفه وجودی هر دو زنجیره بدهد. درباره ETC میتوانید در مقاله اتریوم کلاسیک چیست بیشتر بخوانید.

ماجرا از هک پروژه DAO آغاز شد. DAO یکی از اولین سازمانهای غیرمتمرکز روی اتریوم بود که سرمایه زیادی جمعآوری کرده بود، اما به دلیل یک باگ در قرارداد هوشمند، بخش بزرگی از سرمایه آن سرقت شد. جامعه اتریوم برای مواجهه با این اتفاق دو راه پیش رو داشت؛ یا اجازه دهد تراکنشهای انجامشده برای همیشه روی بلاکچین باقی بمانند یا با یک هاردفورک، زنجیره را به حالت قبل از هک برگرداند تا سرمایهها بازگردانده شود.

اکثریت جامعه اتریوم گزینه دوم را انتخاب کردند و زنجیره جدید با نام اتریوم (ETH) شکل گرفت. اما گروهی دیگر معتقد بودند بلاکچین نباید به عقب برگردد، حتی اگر نتیجه یک خطا باشد. این گروه زنجیره اصلی را بدون تغییر ادامه دادند و آن را اتریوم کلاسیک (ETC) نامیدند.

از آن زمان، مسیر این دو شبکه کاملاً متفاوت شده است. اتریوم بهسرعت رشد کرد، قراردادهای هوشمند بیشتری جذب کرد، مهاجرت به اثبات سهام را انجام داد و اکنون زیرساخت اصلی دیفای و NFTهاست. در مقابل، اتریوم کلاسیک بیشتر روی حفظ ساختار اولیه بلاکچین و عدم تغییرات بنیادی تمرکز دارد. تعداد پروژهها، توسعهدهندگان و کاربران ETC بسیار کمتر از اتریوم است و این تفاوت در ارزش بازار این دو شبکه هم بهوضوح دیده میشود.

بهطور خلاصه، اتریوم شبکهای است که مسیر توسعه و نوآوری را انتخاب کرده، در حالی که اتریوم کلاسیک به اصول تغییرناپذیری پایبند مانده و مسیر محافظهکارانهتری دارد. برای کاربران، دانستن این تفاوت کمک میکند تشخیص دهند هر شبکه با چه هدفی ساخته شده و کاربرد واقعی آن چیست.

نقشه راه شبکه اتریوم؛ آیا اتریوم سرمایهگذاری مناسبی است؟

اتریوم از همان ابتدا فقط یک بلاکچین ساده نبود؛ هدفش ایجاد زیرساخت نسل جدید اینترنت بود. همین رویکرد باعث شد طی سالها به ستون اصلی دیفای، NFTها، توکنسازی داراییها و بسیاری از خدمات وب۳ تبدیل شود. امروز نیز نقشه راه این شبکه نشان میدهد اتریوم همچنان مسیر رشد و تکامل را دنبال میکند و هر ارتقا آن را به یک بلاکچین جذابتر نزدیکتر میکند.

در چند سال اخیر مجموعهای از بهروزرسانیهای بزرگ، اتریوم را وارد مرحلهای جدید کرده است. «Merge» مصرف انرژی را بیش از ۹۹ درصد کاهش داد و پایههای مقیاسپذیری بلندمدت را بنا گذاشت. «Shapella» امکان برداشت داراییهای استیکشده را فراهم کرد و اعتماد سرمایهگذاران نهادی را افزایش داد. «Dencun» با معرفی EIP-4844 هزینه ثبت داده را برای لایه دومها کاهش داد و کارمزد بسیاری از تراکنشها را تا ۹۰ درصد پایین آورد. یکی از تازهترین ارتقاها، «Pectra» بود که تجربه کاربری را سادهتر کرد و مسیر حسابهای هوشمند و ویژگیهای جدید را هموار ساخت. این مجموعه ارتقاها باعث شده کار کردن با شبکه برای کاربران عادی آسانتر شود و پروژههای جدید بتوانند با هزینه کمتر روی اتریوم فعالیت کنند.

در کنار رشد فنی، استفاده واقعی از اتریوم هم افزایش یافته است. از دیفای و NFTها گرفته تا هویت دیجیتال، شبکههای اجتماعی وب۳، پرداختهای بینالمللی و توکنسازی داراییهای واقعی، همه نشان میدهند اتریوم دیگر فقط بخشی از بازار کریپتو نیست، بلکه به زیرساخت اقتصادی و فرهنگی دنیای دیجیتال تبدیل شده است. ورود نهادهای مالی بزرگ مانند BlackRock به حوزه توکنسازی و راهاندازی ETFهای اسپات اتریوم نیز نشان میدهد این شبکه جایگاهی فراتر از یک دارایی پرنوسان پیدا کرده است.

در نقشه راه آینده، ارتقاهایی مانند Verkle Trees (تقویت غیرمتمرکز بودن شبکه)، ارتباط یکپارچه میان لایه دومها، گسترش حسابهای هوشمند، Single Slot Finality (تأیید سریع تراکنشها) و Full Danksharding قرار دارند. در صورت تحقق کامل، اتریوم میتواند ظرفیت پردازشی خود را بهطور چشمگیری افزایش دهد و هزینهها را نزدیک به صفر برساند؛ نقطهای که استفاده روزمره و گسترده از اتریوم در سطح کاربران عادی، شرکتها و حتی سیستمهای مالی جهانی کاملاً ممکن میشود.

اما سؤال مهم ابن است که آیا اتریوم سرمایهگذاری مناسبی است؟ اتریوم مانند هر دارایی دیگری بدون ریسک نیست، اما چند عامل آن را برای بسیاری از سرمایهگذاران جذاب کرده است:

- اکوسیستم بزرگ و پرکاربردی که برای اجرای هزاران برنامه به اتر وابسته است.

- روند ارتقاهای مداوم که شبکه را در مسیر طولانیمدت رو به جلو نگه میدهد.

- افزایش استفاده نهادی و ورود سرمایه از سمت ETFهای اسپات.

- نقش محوری اتریوم در اقتصاد غیرمتمرکز و توکنسازی داراییهای واقعی.

در مقابل، ریسکهایی مانند رقابت شدید لایهیکها، پیچیدگی فنی و وابستگی به لایه دومها نیز وجود دارد و باید مورد توجه قرار گیرد. بهطور کلی، اتریوم توانسته از یک ایده روی کاغذ به یکی از مهمترین شبکههای اقتصادی دیجیتال تبدیل شود. اینکه آیا برای شما گزینه مناسبی است یا نه، به افق سرمایهگذاری، ریسکپذیری و شناختتان از این فضا بستگی دارد.

بهترین کیف پولها برای نگهداری ارز دیجیتال اتریوم (ETH)

انتخاب کیف پول اتریوم فقط انتخاب یک اپلیکیشن نیست؛ انتخاب یک مدل نگهداری دارایی است. اینکه چقدر امنیت میخواهید، هر چند وقت یکبار تراکنش انجام میدهید و آیا فقط روی شبکه اتریوم فعالیت دارید یا در چندین بلاکچین مختلف پراکنده هستید؛ همه اینها تعیین میکنند که کدام کیف پول برای شما مناسبتر است. برای همین قبل از معرفی کیف پولها، یک نکته را روشن کنیم؛ هیچ کیف پولی برای همه بهترین نیست. هر کدام مزایا، محدودیتها و مخاطب مخصوص به خود را دارند.

کیف پولها بهطور کلی به دو دسته تقسیم میشوند:

- کیف پولهای سختافزاری (Cold Wallet) که امنترین روش نگهداری محسوب میشوند و برای افرادی مناسباند که دارایی قابلتوجهی دارند و قصد نگهداری بلندمدت دارند.

- کیف پولهای نرمافزاری (Hot Wallet) مانند افزونههای مرورگر و اپلیکیشنها که سریع و راحتاند و بیشتر برای کاربران فعال دیفای کاربرد دارند.

در ادامه چند کیف پول پرکاربرد برای نگهداری توکنهای ERC20 را معرفی میکنیم. این کیف پولها از شبکه اتریوم پشتیبانی می کنند.

MetaMask

MetaMask یکی از محبوبترین کیف پولهای اتریوم است و تقریباً تمام کاربران دیفای حداقل یک بار از آن استفاده کردهاند. این کیف پول بهصورت افزونه مرورگر و اپلیکیشن موبایل ارائه میشود و بیشترین سازگاری را با DAppها و پروتکلهای اتریومی دارد. اگر بهدنبال کیف پولی هستید که هر کاری در وب۳ را ساده کند، MetaMask بهترین انتخاب است.

برای دانستن روش نصب و استفاده، به آموزش دانلود و نصب متامسک مراجعه کنید.

Trust Wallet

تراست والت یک کیف پول موبایلی چندزنجیرهای است که از بیش از ۶۵ بلاکچین پشتیبانی میکند. این کیف پول برای کاربرانی مناسب است که علاوه بر اتریوم، توکنها و شبکههای مختلفی را مدیریت میکنند. رابط کاربری ساده، پشتیبانی گسترده از توکنها و سرعت بالا باعث شده تراستولت مناسب کاربران روزمره باشد.

برای مطالعه جزئیات بیشتر، از صفحه آموزش دانلود تراست ولت استفاده کنید.

Ledger Nano X

Ledger Nano X یکی از امنترین کیف پولهای سختافزاری دنیاست. کلید خصوصی شما هرگز از دستگاه خارج نمیشود و تراکنشها تنها با تأیید فیزیکی شما انجام میگیرد. اگر دارایی زیادی دارید یا قصد هولد بلندمدت دارید، این کیف پول مناسب شماست.

برای آشنایی با راهاندازی این کیف پول، به راهنمای خرید و نصب لجر نانو ایکس مراجعه کنید.

Trezor Model T

ترزور مدل T یک کیف پول سختافزاری دیگر با امنیت بسیار بالا و رابط لمسی است. این دستگاه کاملاً متنباز است و بسیاری از کاربران حرفهای بهدلیل شفافیت کدهای آن را ترجیح میدهند. پشتیبانی از قابلیت پشتیبانگیری پیشرفته نیز یکی از امتیازات مهم آن است.

برای یادگیری نصب، به راهنمای استفاده از ترزور مدل T مراجعه کنید.

Exodus

اگر بهدنبال یک کیف پول زیبا، ساده و کاملاً مناسب افراد تازهوارد هستید، Exodus یکی از بهترین گزینههاست. این کیف پول نسخه دسکتاپ و موبایل دارد و بدون پیچیدگی، امکان مدیریت اتریوم و سایر ارزها را فراهم میکند. البته برای کاربران دیفای حرفهای شاید امکانات امنیتی آن کافی نباشد.

برای نصب و آشنایی اولیه، صفحه آموزش نصب کیف پول Exodus را ببینید.

MyEtherWallet (MEW)

میو (MEW) یکی از قدیمیترین کیف پولهای مخصوص اتریوم است و برای افرادی مناسب است که فقط روی شبکه اتریوم فعالیت میکنند. این کیف پول امکانات پیشرفتهای ارائه میدهد و کاملاً متنباز است؛ اما باید مراقب سایتهای جعلی باشید.

برای استفاده صحیح، مقاله آموزش کار با MyEtherWallet را مطالعه کنید.

Coinbase Wallet

اگر کاربر صرافی Coinbase هستید یا دنبال کیف پولی ساده و هماهنگ با خدمات صرافی میگردید، Coinbase Wallet یکی از گزینههای مناسب است. این کیف پول برای کاربران موبایل طراحی شده و استفاده از آن بسیار آسان است، اما در بخش دیفای به اندازه کیف پولهای تخصصی کنترل امنیتی ارائه نمیدهد.

برای راهاندازی، به آموزش نصب Coinbase Wallet مراجعه کنید.

کیف پول داخلی صرافی بیت۲۴

اگر بهدنبال سادهترین و سریعترین روش برای نگهداری و مدیریت اتریوم هستید، کیف پول داخلی صرافی بیت۲۴ یک گزینه مناسب برای استفاده روزمره است. این کیف پول بدون نیاز به نصب برنامه جداگانه فعال میشود و امکان واریز، برداشت و انتقال سریع ETH را فراهم میکند. از آنجایی که کل فرآیند مدیریت دارایی در محیط صرافی انجام میشود، کاربران مبتدی تجربهای بسیار آسان و کمچالش خواهند داشت.

کیف پولهای بسیار زیادی هستند که از ETH و شبکه اتریوم پشتیبانی میکنند. در واقع پشتیبانی از استاندارد ERC20 است که قابلیت نگهداری توکنهای این شبکه را فراهم میکند. در این قسمت از مقاله تنها چند مورد از بهترین کیفپولها را آوردیم و در مقالهای دیگر بهصورت جامعتر درباره بهترین کیف پولهای اتریوم صحبت کردهایم.

در جدول زیر، مهمترین ویژگیهای کیف پولهای معرفیشده را از نظر نوع، میزان امنیت، راحتی استفاده و مناسبترین نوع کاربر مقایسه کردهام. این جدول کمک میکند سریعتر تشخیص دهید کدام کیف پول با نیازهای شما سازگارتر است.

| نام کیف پول | نوع کیف پول | مهمترین مزیت | ملاحظات | مناسب برای |

| MetaMask | نرمافزاری (افزونه + موبایل) | بهترین سازگاری با DAppها و دیفای | امنیت وابسته به رفتار کاربر | کاربران فعال دیفای و وب۳ |

| Trust Wallet | موبایلی | پشتیبانی از ۶۵+ بلاکچین | نبود 2FA داخلی | کاربران چندزنجیرهای |

| Ledger Nano X | سختافزاری | بالاترین سطح امنیت | هزینه خرید و نیاز به تأیید فیزیکی | هولدرهای بلندمدت و داراییهای سنگین |

| Trezor Model T | سختافزاری | متنباز و امنیت بسیار بالا | قیمت بالا، نبود بلوتوث | کاربران حرفهای و حساس به امنیت |

| Exodus | دسکتاپ + موبایل | رابط کاربری بسیار ساده و مناسب مبتدیها | امکانات امنیتی کمتر از سختافزاری | کاربران تازهکار |

| MyEtherWallet (MEW) | وب | کاملاً متنباز، مخصوص اتریوم | احتمال فیشینگ در سایتهای جعلی | کاربران متمرکز بر شبکه اتریوم |

| Coinbase Wallet | موبایلی | هماهنگی کامل با صرافی Coinbase | امکانات امنیتی محدودتر برای دیفای | کاربران صرافی Coinbase |

| کیف پول داخلی بیت۲۴ | داخلی (حضانتی) | سادگی استفاده و سرعت بالا | نگهداری دارایی در حساب کاربری | کاربران مبتدی و استفاده روزمره |

نگاه نهایی

اتریوم امروز فقط یک شبکه بلاکچینی نیست؛ ستون اصلی دنیای غیرمتمرکز است و با هر ارتقا گستره نفوذش بیشتر میشود. چه بهدنبال درک سازوکار آن باشید، چه قصد سرمایهگذاری یا استفاده از سرویسهایش را داشته باشید، شناخت این شبکه یک مزیت جدی در دنیای کریپتو است. اگر آمادهاید قدم بعدی را بردارید، از همین حالا میتوانید سراغ آموزشها، تحلیلها و ابزارهای عملی مرتبط با اتریوم بروید و تجربهتان را وارد مرحله جدیدی کنید.