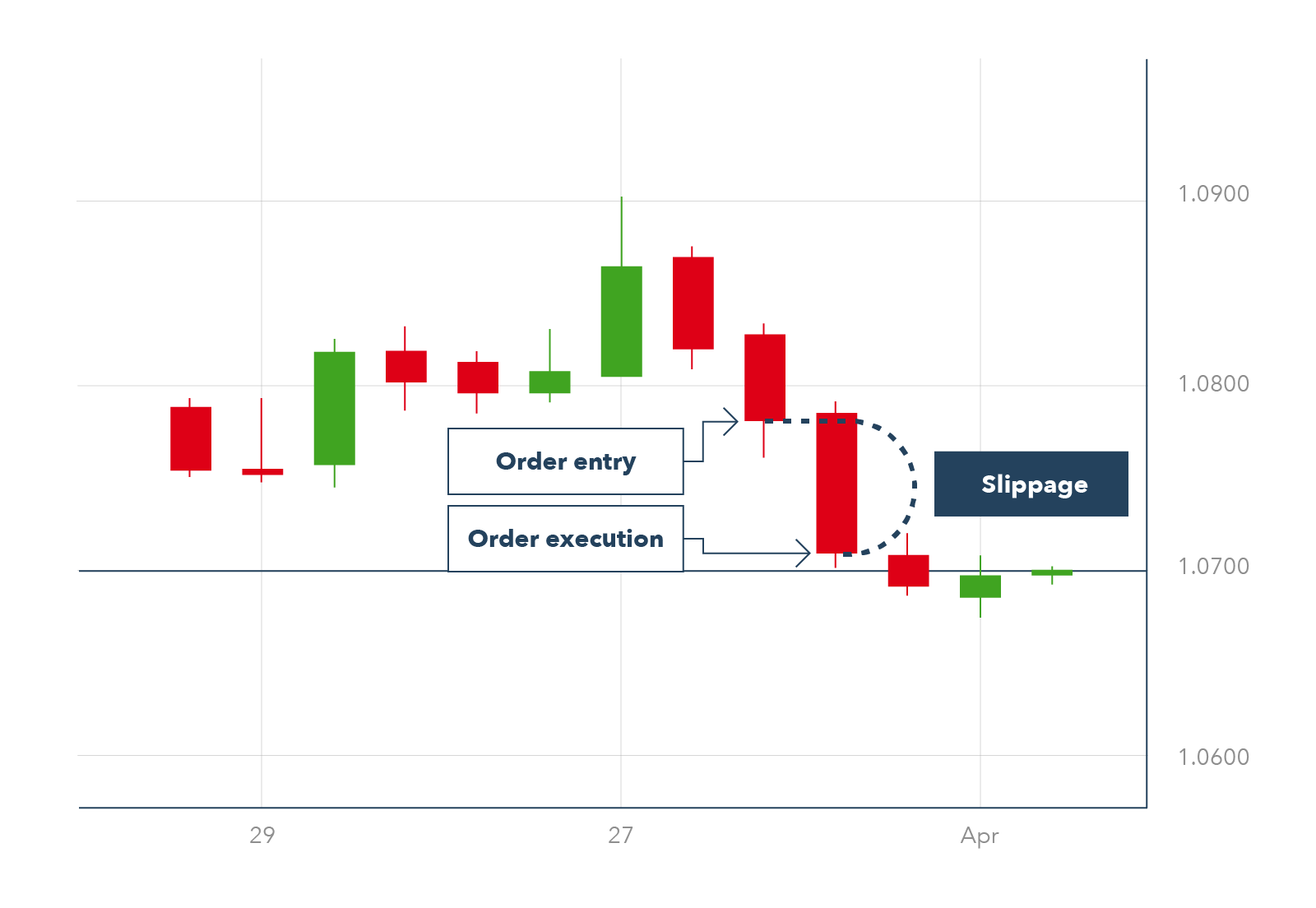

به تفاوت بین قیمت مورد انتظار نسبت به قیمت نهایی که سفارش خرید یا فروش یک دارایی انجام میشود، اسلیپیج (Slippage) یا لغزش قیمت میگویند. بنابراین زمانی که سفارش شما در قیمتی بالاتر یا پایینتر از قیمت مورد انتظار تکمیل شود، لغزش قیمت اتفاق افتاده است. اسلیپیج در همه بازارهای مالی از جمله فارکس و سهام متداول است، اما به دلیل نوسانات بالاتر در صرافیهای متمرکز و غیر متمرکز رمز ارزها نظیر یونی سواپ، اثر شدیدتری بههمراه دارد. در این مطلب ضمن تعریف معنی اسلیپیج، درباره محدوده یا تلرانس، مثبت و منفی، عوامل ایجادکننده و روشهای به حداقل رساندن لغزش قیمت صحبت میکنیم.

معنی اسلیپیج چیست؟

پیش از آشنایی با نحوه ایجاد لغزش قیمت، بهتر است ابتدا کمی با مفهوم بید (Bid)، اسک (Ask) و اسپرد (Spread) آشنا شویم. اسپرد بید و اسک تفاوت بین بالاترین قیمت بید (فروش) و پایینترین قیمت اسک (خرید) در یک دفتر سفارش است. در بازارهای سنتی، اسپرد توسط مارکت میکرها یا کارگزاران تامینکننده نقدینگی ایجاد میشود. در بازارهای کریپتویی و صرافی ارز دیجیتال، اسپرد نتیجه تفاوت بین سفارشات لیمیت (Limit Order) خریداران و فروشندگان است.

اگر درصدد خرید سریع در قیمت فعلی بازار یعنی مارکت (Market Price) هستید، باید کمترین قیمت اسک یک فروشنده و برای ایجاد یک سفارش فروش، باید بالاترین قیمت بید از سوی یک خریدار را بپذیرید. داراییهای لیکوییدتر (نظیر فارکس)، دارای اسپرد بید و اسک کمتری هستند؛ به این معنا که خریداران و فروشندگان بدون تغییرات فاحش در قیمت دارایی سفارشات خود را انجام میدهند. علت این امر، بالا بودن حجم معاملات در دفتر سفارش است. بنابراین، بزرگتر بودن اسپرد بید و اسک، نوسانات قیمت شدیدتری هنگام بستن سفارشات در حجم بالا ایجاد میکند.

حالا زمانی که تریدرها یک سفارش خرید یا فروش را در یک صرافی رمز ارزی ثبت میکنند، معمولا انتظار دارند سفارش مذکور دقیقا در همان قیمت انتخابی آنها تکمیل شود. اما متاسفانه بهخاطر وجود چیزی بهنام اسلیپیج، همیشه این اتفاق نمیافتد. علت وجود این لغزش در معاملات، حرکت قیمت بین زمان ثبت سفارش و زمان انجام آن است.

لغزش قیمت ارزهای دیجیتال یکی از اتفاقات خستهکننده برای تریدرهای تازهوارد است. بنابراین درک نوسان هر دوی بازار رمز ارزها و پلتفرم معاملاتی انتخابی اهمیت بالایی دارد.

اسلیپیج مثبت و منفی چیست؟

در کل دو نوع لغزش قیمت داریم که برای هر دوی معاملات لانگ و شورت میتواند اتفاق بیفتد: مثبت و منفی.

- اسلیپیج مثبت سفارش خرید: اگر در یک سفارش خرید، قیمت نهایی انجام معامله کمتر از قیمت مورد انتظار باشد، به آن لغزش مثبت میگویند. در این حالت، از آنجایی که خرید در قیمت پایینتری اتفاق افتاده، سفارش انجامشده بهنفع شماست.

- اسلیپیج منفی سفارش خرید: اگر در یک سفارش خرید، قیمت نهایی انجام معامله بیشتر از قیمت مورد انتظار باشد، به آن لغزش منفی میگویند. در این حالت به دلیل بالاتر بودن قیمت خرید دارایی، سفاش انجامشده زیاد مطلوب نخواهد بود.

عکس این امر برای سفارش فروش نیز صادق است:

- اسلیپیج مثبت سفارش فروش: اگر در یک سفارش فروش، قیمت نهایی انجام معامله بیشتر از قیمت مورد انتظار باشد، به آن لغزش مثبت میگویند. در این حالت، به دلیل فروش با قیمت بالاتر سود بیشتری از معامله بهدست آوردهاید.

- اسلیپیج منفی سفارش فروش: اگر در یک سفارش فروش، قیمت نهایی انجام معامله کمتر از قیمت مورد انتظار باشد، به آن لغزش منفی میگویند. در این حالت بهدلیل فروش دارایی در قیمت پایینتر، گویی سود کمتری حاصل شده است.

مثال: فرض کنید قیمت خرید و فروش بیت کوین در یک صرافی به ترتیب 28,920 دلار (اسک) و 28,890 دلار (بید) باشد. شما یک سفارش مارکت خرید برای 1 واحد BTC روی قیمت 28,920 دلار میگذارید. در این صورت 3 اتفاق میتواند رخ دهد:

- اسلیپیج خنثی یا صفر: سفارش شما ثبت و در بهترین قیمت فعلی بازار یعنی 28,920 دلار انجام میشود.

- اسلیپیج مثبت: سفارش شما روی 28,920 دلار ثبت میشود، اما قیمت نوسان کرده و به 28,890 دلار میرسد. حال بهترین قیمت فعلی بازار کمتر از قیمت مورد انتظار شماست و 30 دلار به سود شما شده است.

- اسلیپیج منفی: سفارش شما روی 28,920 دلار ثبت میشود، اما بهترین قیمت فعلی بازار به دلیل نوسان 28,970 دلار است. بنابراین سفارش مذکور 50 دلار بالاتر از قیمت مورد انتظار شما تکمیل میشود و یک لغزش قیمت منفی ایجاد میکند.

اسلیپیج چه زمانی رخ میدهد؟

لغزش قیمت بیشتر پیرامون یا طی دوران انتشار اخبار بزرگ اتفاق میافتد. اطلاعیههای بانکها درباره سیاستهای پولی و نرخ بهره، یا انتشار گزارش درآمدی و تغییر مدیران بزرگ شرکتها، همگی میتوانند به نوسان بالای بازار منجر شوند.

برخی از این رویدادها نظیر تغییر مدیرعامل یک شرکت، قابل پیشبینی نیستند. اما دیگر وقایع همچون جلسات فدرال رزرو یا بانک مرکزی انگلیس با وجودی که نتایجشان هم مشخص نباشد، معمولا از قبل برنامهریزی میشوند که میتوانند به پیشبینی زمان رخداد نوسان در بازار کمک کنند. نمونه این امر را در تغییرات نرخ بهره آمریکا و تاثیر آن بر بازار ارز دیجیتال شاهد بودیم.

عوامل ایجادکننده لغزش قیمت کدامند؟

هر بازاری از خریداران و فروشندگان تشکیل شده است. بنابراین برای انجام معاملات، باید تعداد خریدار و فروشنده کافی وجود داشته باشد. عدم تعادل شدید بین دو طرف معامله، میتواند به Slippage ختم شود.

اسلیپیج در همه بازارها میتواند رخ دهد، اما بهخاطر نوسانات بیشتر بازار کریپتو، اثرات شدیدتری بههمراه دارد. دو عامل نوسان و نقدینگی پایین پیشران اصلی لغزش قیمتها هستند، اما گپهای قیمتی نیز میتوانند در این اتفاق تاثیرگذار باشند:

- نوسان: نوسان بازار میتواند تغییر ناگهانی اسپرد بید و اسک (تفاوت قیمت خرید و فروش) را به همراه داشته باشد. حال در یک بازار پرسرعت نظیر رمز ارزها، قیمت داراییها بسته به حجم و فعالیت روزانه نوسان شدیدتری دارند.

- قدرت نقدشوندگی پایین: قدرت نقدشوندگی یعنی میزان در دسترس بودن و قابلیت خرید و فروش سریع یک دارایی بدون تاثیرگذاری بر قیمت بازار. حجم معاملات معمولا یکی از اندیکاتورها برای تعیین میزان لیکوئیدیتی یک دارایی است. حالا فرض کنید خواهان خرید یک رمز ارز در یک قیمت مشخص هستید، اما در طرف دیگر معامله نقدینگی کافی برای اجرای سفارش وجود ندارد که به تفاوت فاحش بین قیمت نهایی و قیمت مورد نظر شما منجر خواهد شد. اثر نقدینگی پایین بیشتر زمانی حس میشود که با ثبت یک سفارش بزرگ، حجم کافی برای انجام آن وجود ندارد. ارزهای دیجیتال دارای نقدینگی پایینتر، درصد اسلیپیج بالاتری دارند.

- گپهای قیمتی: شکاف قیمتی ارز دیجیتال نیز میتواند باعث اسلپیج شود. زمانی که سرمایه گذاران پس از بسته شدن بازارهای مالی سنتی دارای پوزیشن باز باشند، با بازگشایی مجدد بازار احتمالا شاهد تفاوت قیمتها خواهند بود. در بازار کریپتو نیز بهدلیل بسته شدن بورس کالای شیکاگو و عدم امکان معامله اوراق فیوچرز بیت کوین در روزهای آخر هفته تا تعطیلات رسمی، شکاف قیمتی این رمز ارز اتفاق میافتد که به گپ CME معروف است.

محدوده اسلیپیج (Slippage Tolerance) و فرمول آن

محدوده تلرانس اسلیپیج تفاوت بین قیمت اولیه باز کردن سفارش و قیمت واقعی اجرای آن در یک بازارساز خودکار (AMM) است که شما مایل به پذیرش آن هستید. سطح تلرانس بر اساس درصدی از ارزش کل معامله مشخص میشود.

اسلیپیج در صرافیهای متمرکز امری اجتنابناپذیر است و لغزش بالای قیمتها میتواند هزینههای زیادی را در پی داشته باشد. برای کاهش احتمال این اتفاق، میتوان به جای سفارش مارکت، از سفارش لیمیت استفاده کرد.

اما در بسیاری از پلتفرمهای معاملاتی غیرمتمرکز نظیر صرافی یونی سواپ (UniSwap)، سوشی سواپ (SushiSwap) و پنکیک سواپ (PancakeSwap)، شما امکان تعیین محدوده اسلیپیج را دارید. این صرافیها لغزش قیمت تقریبی و متوسط قیمت را پیش از باز کردن سفارش مارکت به شما نشان میدهند. نرخ پیشفرض استاندارد اکثر این پلتفرمها 0.1 تا 2 درصد است، اما امکان تعیین مقادیر بالاتر بهصورت دستی نیز وجود دارد.

در هنگام نوسان شدید بازار یا نقدینگی پایین استخرهای لیکوییدیتی، تعیین تلرانس بالاتر میتواند به انجام سریعتر تراکنش کمک کند. با این وجود در حالت کلی، انتخاب مقادیر بسیار بالا احتمال افتادن در دام فرانت رانینگ را افزایش میدهد و انتخاب مقادیر بسیار پایین، میتواند عدم انجام تراکنش را در پی داشته باشد.

فرمول اسلیپیج به صورت زیر محاسبه میشود:

100 × (بدترین قیمت مورد انتظار – قیمت مورد انتظار) ÷ مقدار دلاری اسلیپیج = %اسلیپیج

مثال: فرض کنید خواهان خرید یک واحد بیت کوین به قیمت 47,000 دلار تا نهایتا 47,500 دلار هستید. برای این کار یک سفارش لیمیت روی 47,500 دلار باز میکنید. با این وجود، سفارش شما تا زمان افزایش قیمت بیت کوین به 47,250 دلار انجام نمیشود. در این حالت، لغزش قیمت سفارش شما 250- دلار است. برای تبدیل این مقدار به درصد، باید 250 را تقسیم بر 500 (47,000 – 47,500) کرده و نهایتا ضربدر 100 کنید. نتیجه، 50 درصد است به این معنا که یک اسلیپیج 50 درصدی روی معامله شما ایجاد شده است.

اسلیپیج روی چه نوع معاملاتی تاثیر دارد؟

لغزش قیمت در همه بازارها نظیر فارکس، سهام و رمز ارزها اتفاق میافتد. با این وجود، همانطور که گفتیم، به دلیل نوسانات بازار کریپتو، Slippage در آن بیشتر حس میشود.

معاملات فارکس

اسلیپیج در فارکس تریدینگ بیشتر هنگام افزایش نوسانات بازار و نقدینگی پایین برای جفتهای ارزی با محبوبیت کمتر اتفاق میافتد و برای جفتهای محبوبتری نظیر EUR/GBP و USD/JPY که دارای لیکوییدیتی بالا و نوسان کم هستند، کمتر دیده میشود.

مثلا، فرض کنید یک پوزیشن لانگ برای جفت AUD/USD روی 0.7026 دلار که عموما دارای نوسان بالاست، گرفتهاید، اما طی بازه زمانی ثبت سفارش تا انجام آن، قیمت به 0.7028 دلار افزایش مییابد. در این حالت، ترید شما دچار لغزش قیمت منفی شده است.

بورس سهام

یکی دیگر از نمونههای رخداد اسلیپیج زمانی است که مثلا سهام شرکت مایکروسافت دارای اسپرد بید و اسک 109.05 دلار تا 109.25 دلار بوده باشد. حال شما با پیشبینی نزول قیمت، یک معامله CFD به ارزش 5 قرارداد با پوزیشن شورت باز میکنید.

اما این بار، طی یکی دو ثانیه پردازش سفارش، قیمت بید سهام مایکروسافت ناگهان به 111.05 دلار میرسد. در برخی از کارگزاریها، ممکن است شاهد اجرای معامله با قیمتی بدتر از آنچه مایل به پرداخت بودید، باشید.

Slippage در بازار ارزهای دیجیتال

در بازار کریپتو نیز آلت کوینهایی که دارای حجم معاملات و نقدینگی پایین هستند میتوانند دچار اسلیپیجهای بالا شوند. بهعنوان مثال، فرض کنید تریدری خواهان باز کردن یک پوزیشن لانگ برای رمز ارز اتریوم روی قیمت بید 751.35 دلار است. وی سفارش مارکت خود را ثبت میکند و ترید در قیمت 751.30 دلار انجام میشود. این اسلیپیج مثبت است و خرید اتریوم در قیمت پایینتری انجام شده است.

حال فرض کنید تریدر بهجای سفارش مارکت، از سفارش لیمیت خرید روی 751.35 دلار برای کنترل قیمت استفاده کند. این یعنی معامله تنها در صورتی که فردی مایل به فروش اتریوم خود روی 751.35 دلار یا پایینتر باشد انجام میشود.

حالا فرض کنید معاملهگر درصدد استفاده از سفارش استاپ لاس فروش روی قیمت 745 دلار باشد. در صورتی که قیمت بید به 745 دلار یا کمتر برسد، این معامله انجام خواهد شد. در این حالت نیز بسته به قیمت اتریوم که در لحظه اجرای ترید در دسترس است، احتمال ایجاد لغزش مثبت یا منفی وجود دارد.

روشهای به حداقل رساندن Slippage

راههای مختلفی برای مقابله با لغزشهای قیمتی و اثرات آن وجود دارد از جمله:

استفاده از سفارش لیمیت بهجای مارکت

همانطور که گفتیم، بهترین قیمت فعلی بازار که سفارشات در آن انجام میشوند، مارکت پرایس (Market Price) نام دارد. در این نوع سفارش، انجام ترید قطعی است، اما هیچ تضمینی برای تکمیل آن در قیمت مورد نظر شما وجود ندارد. نوساناتی که پس از باز کردن سفارش رخ میدهند روی قیمت نهایی تاثیرگذارند.

اما سفارش لیمیت تنها در قیمت مورد نظر یا بهتر انجام میشود. البته این امر بهمعنای تضمین اجرای کامل سفارش در قیمت مورد نظر شما نیست و حتی احتمال انجام بخشی از آن نیز وجود دارد.

ترید با نقدینگی بالا و در دوران نوسان پایین

از آنجایی که لغزش قیمت طی دوران نوسان بالا و نقدینگی پایین اتفاق میافتد، ترید در صرافیهای دارای لیکوئیدیتی پایین، احتمال این اتفاق را افزایش میدهد. استفاده از صرافیهای رمز ارزی با نقدینگی بالا نظیر بایننس میتواند به کاهش ریسک Slippage کمک کند. در حالت مشابه، دوران نوسان بالای بازار نیز پتانسیل عدم تکمیل یا اجرای نصفه نیمه سفارشات در قیمت آغاز ترید را بههمراه دارد.

تعیین محدوده اسلیپیج

با اینکه برخی از پلتفرمها خصوصا در بازار مالی سنتی حتی در صورت عدم تطبیق قیمت نهایی سفارش با قیمت درخواستشده به انجام آن اقدام میکنند، اما برخی دیگر تنها در محدوده تلرانس قیمتی مورد نظر کاربر به اجرای آن میپردازند.

ویژگی Slippage Tolerance در اکثر صرافیهای غیر متمرکز (DEX) که لغزش قیمتها بیشتر در آنها اتفاق میافتد، قابلیت تنظیم دارد. با این حال، پلتفرم فیوچرز بایننس یک مد معاملاتی بهنام USDⓈ-M Lite را راهاندازی کرده که از طریق اپلیکیشن موبایل این صرافی در دسترس است. در این مد، اسلیپیج معاملات بهصورت پیشفرض روی 0.5 درصد تنظیم شده، اما امکان تنظیم دستی آن بین 0.1 تا 2 درصد وجود دارد.

تقسیم معاملات بزرگ به تریدهای کوچک

سفارشات بزرگ بهخاطر تاخیر در اجرا و نیاز به جذب لیکوییدیتی بیشتر، مستعد اسلیپیجهای بیشتری هستند. بنابراین بهجای ثبت یک سفارش بزرگ، بهتر است آن را به چندین معامله کوچک در طول زمان و چندین صرافی تبدیل کنید. علاوه بر این، استراتژیهای معاملاتی الگوریتمی (ATS) مختلفی نظیر VP و TWAP وجود دارد که به اجرای کارآمدتر تریدها و جلوگیری از لغزشهای قیمت کمک میکند.

استفاده از VPS

شما همچنین میتوانید با استفاده از سرویسهای VPS به اجرای بهتر معاملات در هر زمانی صرفنظر از مشکلات فنی مانند قطعی اینترنت، قطعی برق یا خرابی کامپیوتر خود بپردازید.

سخن پایانی

نوسان بازار و نقدینگی پایین برای رمز ارز مورد نظر در پلتفرم معاملاتی انتخاب شده، از جمله مهمترین علل ایجاد اسلیپیج هستند. استفاده از سفارشات لیمیت بهجای مارکت بهترین راه بهحداقل رساندن لغزش قیمت محسوب میشود، اما میتوان با تنظیم دستی محدوده تلرانس اسلیپیج به کاهش ریسکهای آن نیز کمک کند.

تهیه شده در بیت 24