فاندینگ ریت که تحت عنوان نرخ تامین مالی نیز شناخته میشود، یکی از معیارهای مهمی است که تریدرهای بازار خرید و فروش اوراق قرارداد آتی یا فیوچرز ارزهای دیجیتال مانند بیت کوین و اتریوم باید به آن توجه کنند. این مکانیزم در بخش فیوچرز صرافیهای مختلفی نظیر بایننس (Binance) وجود دارد. بدین منظور، در ابتدا با تفاوت قراردادهای آتی سنتی (Traditional Futures) و فیوچرز دائمی یا پرپچوال (Perpetual Futures) آشنا شده و سپس به زبان ساده به آموزش معنی و نحوه محاسبه فاندینگ ریت و تاثیر مثبت و منفی بودن آن در تحلیل بازار ارز دیجیتال نظیر بیت کوین میپردازیم.

تفاوت قراردادهای فیوچرز سنتی و دائمی چیست؟

یکی از مشخصههای کلیدی در قراردادهای آتی یا فیوچرز سنتی، تاریخ انقضاست. زمانی که یک قرارداد منقضی میشود، فرآیند مرتبط با تسویه آن قرارداد نیز آغاز میگردد. بهطور معمول، قراردادهای فیوچرز سنتی دارای تاریخ انقضای ماهیانه یا فصلی هستند. در زمان تسویه، قیمت این قراردادها به قیمت واقعی دارایی مرتبط در بازار نقدی یا همان اسپات (Spot) بسیار نزدیک میشود و در نهایت تمام پوزیشنهای باز، سررسید و منقضی میشوند.

قراردادهای فیوچرز دائمی (Perpetual) که به طور گستردهای توسط صرافیهای ابزار مشتقه ارز دیجیتال مورد استفاده قرار میگیرند، ساختار مشابهی با قراردادهای آتی سنتی دارند. با این حال، یک تفاوت عمده بین این دو وجود دارد.

بر خلاف قراردادهای سنتی، در نوع دائمی آنها، تاریخ انقضا و سررسید وجود ندارد و معاملهگران میتوانند بدون محدودیت زمانی، پوزیشنهای خود را باز نگه دارند. به عنوان مثال، یک معاملهگر میتواند پوزیشن شورت یا فروش خود را تا زمانی که لیکوئید نشده است، حفظ کند. در نتیجه، چنین سازوکاری باعث میشود تا جنس مبادلات در بازارهای فیوچرز دائمی، بسیار شبیه به جفتهای معاملاتی در بازار اسپات باشد.

از آنجایی که قراردادهای فیوچرز دائمی بدون تاریخ انقضا هستند و در نتیجه هیچگاه تسویه نمیشوند، صرافیها به مکانیزمی برای اطمینان از همگرایی قیمت بیت کوین یا دیگر ارزهای دیجیتال مورد نظر در بازار فیوچرز و بازار نقدی نیاز دارند، بهطوری که فاصله قیمتی زیادی بین این دو ایجاد نشود. این مکانیزم تحت عنوان فاندینگ ریت (Funding Rate) یا نرخ تامین مالی شناخته میشود.

معنی فاندینگ ریت چیست؟

کارمزد فاندینگ ریت که تحت عنوان “Funding Fee” شناخته میشود، نرخی است که بر اساس آن معاملهگرانی که در بازار معاملات اوراق فیوچرز دائمی یا همان پرپچوال دارای پوزیشن باز هستند، بهطور متناوب وجهی را به نسبت پوزیشن لانگ یا شورت خود دریافت یا پرداخت میکنند. این معیار بر اساس اختلاف قیمت یک دارایی در دو بازار اسپات و فیوچرز محاسبه شده و یک تریدر ممکن است در برههای مجبور به پرداخت کارمزد فاندینگ شود و در زمانی دیگر، بسته به شرایط بازار، وجهی را بر اساس Funding Rate دریافت کند.

فاندینگ ریت در بازارهای رمز ارزی، از واگرایی ادامهدار قیمت در دو بازار مذکور جلوگیری میکند. این معیار معمولا چند بار در روز محاسبه شده و بسته به شرایط بازار تغییر میکند که ممکن است در صرافیهای مختلف متفاوت باشد.

عوامل تعیین کننده Funding Rate چیست؟

فاندینگ ریت یا نرخ تامین مالی، شامل دو مولفه میشود: نرخ بهره (Interest Rate) و پرمیوم (Premium).

پرمیوم همان چیزی است که باعث همگرایی قراردادهای پرپچوال با قیمت مارک یا مارک پرایس (Mark Price) دارایی مربوطه میشود. مارک پرایس قیمتی است که هر پوزیشن باز برای محاسبه سود و زیان تحقق نیافته (Unrealised PnL) و لیکوییدیشن (Liquidation) به آن متکی است. قیمت مارک برای جلوگیری از لیکوئید شدنهای ناخواسته حاصل از نوسان شدید داراییهای رمز ارزی بهکار میرود.

نرخ بهره نیز نرخ بین دو رمز ارزی است که در یک قرارداد آتی وجود دارند. مثلا در یک قرارداد BTC/USDT، بیت کوین ارز پایه (Base Currency) و تتر ارز کوت (Quote Currency) محسوب میشود. حال با مقایسه ارزش این دو ارز نسبت به یکدیگر، یک نرخ بهره بهدست میآید. مثلا صرافی بایننس با فرض اینکه نگهداری معادل نقدی یک پوزیشن بازده سود بالاتری نسبت به معادل بیت کوینی آن دارد، از نرخ بهره ثابت استفاده میکند. در ادامه این مطلب بیشتر به این موضوع خواهیم پرداخت.

فاندینگ ریت منفی، مثبت و صفر چیست؟

همانطور که گفتیم، دو مولفه پرمیوم و نرخ بهره برای محاسبه Funding Rate نیاز است. در زمانهایی که بازار بدون ثبات است و ارزش داراییها نوسانات بالایی دارند، قیمت بین بازار فیوچرز و اسپات ممکن است متفاوت باشد. در این شرایط، با افزایش اختلاف قیمت بین این دو، نرخ پرمیوم نیز افزایش مییابد و بالعکس.

فاندینگ ریت مثبت زمانی است که قیمت معاملات قراردادهای فیوچرز یک دارایی از مارک پرایس آن دارایی بیشتر باشد. بنابراین در چنین شرایطی، معاملهگرانی که دارای پوزیشن لانگ یا خرید هستند، باید وجهی را متناسب با اندازه پوزیشن خود و میزان نرخ فاندینگ، به افرادی که دارای پوزیشن شورت هستند، پرداخت کنند.

در سمت مقابل، در شرایطی که نرخ تامین مالی یا Funding Rate منفی و قیمت ترید معاملات آتی از مارک پرایس کمتر است، این معاملهگران دارای پوزیشن شورت هستند که باید مبلغی را به کاربران دارای پوزیشن لانگ بپردازند.

از آنجایی که دو معیار نرخ بهره و پرمیوم برای محاسبه Funding Rate لازم است، بنابراین حتی در مواردی که نرخ بهره برای برخی از جفتهای ارزی صفر باشد، باز هم پریمیوم اغلب اوقات صفر نخواهد بود. با این حال، در موارد نادری که مثلا پس از خرید بیت کوین هیچ خرید و فروش دیگری برای این ارز دیجیتال صورت نگیرد، میزان فاندینگ ریت میتواند صفر شود.

لذا نرخ فاندینگ و کارمزد حاصل از آن یک معیار همتابههمتا است، بدین معنی که صرافی ارائهدهنده بستر معاملات اوراق فیوچرز دائمی مانند بایننس، هیچ بهرهای از این معیار نبرده و کلیه مراودات مستقیما بین کاربران انجام میشود.

کدام صرافی کمترین کارمزد فاندینگ ریت را ارائه میکند؟

صرافیهای مشتقه مختلفی دارای قابلیت معامله فیوچرز پرپچوال هستند که انتخاب هر کدام از آنها به عوامل مختلفی نظیر عدم ممنوعیت کشور محل سکونت، کارمزد تراکنشها، مارجین حساب، ترجیحات شخصی و استراتژیهای معاملاتی ارز دیجیتال شما بستگی دارد.

دقت داشته باشید که فرمول محاسبه کارمزدها در صرافیهای مختلف پیچیده است و نیازی به محاسبه دستی آنها نیست. با این حال، برای شفافیت بیشتر، در این قسمت به معرفی نحوه محاسبه نرخ فاندینگ در برخی از آنها میپردازیم.

در جدول زیر، اطلاعات مربوط به نحوه محاسبه و پرداخت Funding Rate برای صرافیهای مختلف آمده است:

| صرافی | بازه زمانی محاسبه فاندینگ ریت | بازه زمانی پرداخت فاندینگ ریت | لوریج برای فیوچرز پرپچوال |

| بایننس | 8 ساعت یکبار | 8 ساعت یکبار | تا 125x |

| بای بیت | 8 ساعت یکبار | 8 ساعت یکبار | تا 100x |

| dYdX | 8 ساعت یکبار | 1 ساعت یکبار | تا 20x |

| بیتمکس | 8 ساعت یکبار | 8 ساعت یکبار | تا 100x |

| اکیاکس | 8 ساعت یکبار | 8 ساعت یکبار | تا 125x |

| گیت آیو | 8 ساعت یکبار | 8 ساعت یکبار | تا 30x |

| بیت گیت | 8 ساعت یکبار | 8 ساعت یکبار | تا 125x |

| کویناکس | 8 ساعت یکبار | 8 ساعت یکبار | تا 100x |

| دریبیت | 8 ساعت یکبار | 8 ساعت یکبار | تا 50x |

| هیوبی | 8 ساعت یکبار | 8 ساعت یکبار | تا 50x |

| کراکن | 1 ساعت یکبار | 1 ساعت یکبار | تا 50x |

در تصویر زیر نیز شمای کلی میزان فاندینگ ریت بیت کوین در 5 صرافی هیوبی، اکیاکس، بایننس، بای بیت و بیتمکس را مشاهده میکنید. در این میان، نرخ تامین مالی صرافی بیتمکس به نسبت دیگر پلتفرمهای ترید اوراق مشتقه عموما پایینتر است. اما دقت داشت باشید از آنجایی که این معیار بهصورت ساعتی محاسبه میشود، ممکن است مثلا در لحظهای Funding Rate بایننس از بیتمکس هم کمتر شود. این معیار بسته به بازار اسپات هر صرافی متفاوت است.

با مراجعه به وبسایت TheBlock میتوانید این معیار را بهصورت لحظهای مشاهده نمایید.

علاوه بر این، وبسایت میلکرود به آدرس milkroad.com/funding، بهصورت لحظهای نرخ فاندینگ صرافیهای بایننس، بای بیت، بیتمکس و dYdX را برای رمز ارزهای بیت کوین، اتریوم، سولانا، پالیگان، اولانچ، لایت کوین، ایاس و پولکادات نمایش میدهد.

فاندینگ ریت در بایننس چیست؟

همانطور که گفتیم، فاندینگ ریت یا نرخ تامین مالی، شامل دو مولفه نرخ بهره (Interest Rate) و پرمیوم (Premium) است. در بایننس فیوچرز، نرخ بهره ثابت و روزانه 0.03 درصد بوده و با توجه به اینکه هر روز شامل 3 بازه زمانی 8 ساعته است، در هر دوره 8 ساعته، Interest Rate برابر با 0.01 درصد خواهد بود. البته گاهی استثناءهایی نیز وجود دارد. به عنوان مثال، جفت معاملاتی BNB/USDT و BNB/BUSD نرخ بهره ندارد و معادل صفر است.

بازه زمانی محاسبه مجدد فاندینگ ریت در صرافی بایننس، هر 8 ساعت یکبار است. بنابراین نرخ تامین مالی در قسمت فیوچرز صرافی Binance هر 8 ساعت یک بار مجددا محاسبه شده و تغییر میکند. میزان نرخ فاندینگ و زمان باقیمانده تا بهروزرسانی بعدی در صرافی بایننس، در قسمت نشاندادهشده در تصویر زیر مشخص است:

فرمول محاسبه فاندینگ ریت و کارمزد آن در صرافی بایننس که پوزیشنهای لانگ و شورت ملزم به پرداخت آن به یکدیگر هستند، بهصورت زیر است:

Funding Rate = Premium Index + clamp ( Interest Rate – Premium Index, 0.05%, -0.05% )

Nominal Value of Positions = Mark Price x Size of a Contract

Funding Fee = Nominal Value of Positions x Funding Rate>

در تصویر زیر نیز نرخ فاندینگ قراردادهای پرپچوال مختلف را در صرافی بایننس مشاهده میکنید.

برای مشاهده نرخ تامین مالی لحظهای و تاریخچه آن در صرافی بایننس، به لینک binance.com/en/futures/funding-history/0 مراجعه نمایید.

نرخ تامین مالی در بای بیت

در صرافی بای بیت نیز مشابه بایننس، نرخ فاندینگ و کارمزد مربوطه هر 8 ساعت یکبار محاسبه و پرداخت میشود که فرمول آنها بهصورت زیر است:

Funding Rate (F) = Premium Index (P) + Clamp (Interest Rate (I) – Premium Index (P), 0.05%, -0.05%)

Position Value = Quantity of Contract / Mark Price

برای مشاهده فاندینگ ریت لحظهای و تاریخچه آن در صرافی بای بیت به آدرس bybit.com/data/basic/linear/funding-history?symbol=BTCUSD مراجعه کنید.

نرخ فاندینگ در صرافی dYdX

بر خلاف دو رقیب دیگر، نرخ تامین مالی در صرافی dYdX هر 8 ساعت یکبار محاسبه اما هر یکساعت یکبار پرداخت میشود. فرمول محاسبه نرخ و کارمزد فاندینگ در دیوایدیایکس بهصورت زیر است:

Funding Fee = Size of the Position (S) x Index price for the market supplied by Oracle (P) x Funding Rate (R)

Funding Rate = (Premium Component / 8) + Interest Rate Component

آموزش نحوه استفاده از اندیکاتور فاندینگ ریت در معاملات

هنگامی که با تریدرهای حرفهای صحبت میکنید، همیشه میشنوید که این افراد بهدنبال شناسایی نواحی شلوغ بازار هستند. منظور از پوزیشنینگ (Positioning) هم شناسایی همین نواحی است. بنابراین آیا نشانهای وجود دارد که بتوان از آن برای تشخیص ازدحام بازار در سمت پوزیشنهای لانگ یا شورت استفاده کرد؟

همانطور که احتمالا دیدهاید، شلوغیهای یک طرف بازار، دیگر حرکت خاصی را بهدنبال ندارد و غالبا به اصطلاحا “Unwind” کردن پوزیشنها ختم میشود؛ یعنی بستن سریع و پشتسر هم قراردادهای آتی. بنابراین اگر مثلا بازاری از قراردادهای لانگ اشباع شده است، یعنی Sell-off و فروش آبشاری پوزیشنها یا همان لانگ اسکوئیز (Long Squeeze) نزدیک است. در حالت مخالف، لبریز شدن بازار از معاملات شورت نیز شورت اسکوئیز را در پی دارد.

تریدرها از ابزارهای مختلفی برای شناسایی چنین فرصتهایی استفاده میکنند که یکی از آنها، فاندینگ ریت است.

نرخ فاندینگ بهعنوان یک اندیکاتور خرسی یا گاوی و تاثیر لوریج بر تریدرها

نکته قابل توجه برای تریدرها این است که فاندینگ ریت تحت تاثیر لوریج استفادهشده در پوزیشن قرار میگیرد. به عبارتی، اگر یک کاربر پوزیشنی با لوریج 50 باز کند، فاندینگ ریت او نیز 50 برابر خواهد بود. با توجه به این مسئله، در اهرمهای بالا ممکن است سود و زیان ناشی از Funding Rate بسیار بالا باشد.

همانطور که گفتیم، نرخ تامین مالی معمولا در صرافیها هر 8 ساعت یکبار تنظیم میشود. حتی با اینکه قراردادهای باز و تسویه نشده (Open Interest) هر دوی خریداران و فروشندگان همیشه با یکدیگر منطبق میشود، اما احتمال متفاوت بودن لوریج آنها وجود دارد.

زمانی که لانگها لوریج بیشتری استفاده میکنند، این افراد پرداختکننده کارمزد فاندینگ خواهند بود. بنابراین، این روند صعودی و گاوی طلقی میشود. حالت مخالف زمانی است که شورتها اهرم بیشتری اعمال کرده باشند، بنابراین فاندینگ ریت منفی و این افراد پرداختکننده کارمزد خواهند بود. حالا هر زمان که تریدرها لوریج بالایی استفاده کنند، ریسک لیکوئید شدنهای آبشاری نیز افزایش مییابد. با این وجود، شاید این اتفاق برای هفتهها بهطول انجامد. بنابراین از این اندیکاتور نباید برای پیشبینی سقفهای محلی استفاده کرد.

بازارهای گاوی عموما با تهیج شدید خریداران باعث مثبت شدن نرخ تامین مالی میشوند. بنابراین از آنجایی که یک اصلاح 5 درصدی لیکویید شدن قطعی پوزیشنهای لانگ با لوریج 20x را بهدنبال دارد، این شرایط فرصت عالی را برای دارندگان پوزیشن شورت ایجاد خواهد کرد. این سفارشات میتوانند باعث فشار بر قیمت شده و ریزش 10 درصدی و آغاز لیکوئیدیشن آبشاری پوزیشنها را بهدنبال داشته باشند.

به همین خاطر، به باور تحلیلگران، حتی با وجودی که Funding Rate ممکن است طی بازارهای صعودی همچنان بهطور غیرعادی بالا بماند، اما این امر عامل اصلی لیکوییدیشنهای آبشاری هنگام افت قیمتهاست.

استفاده از Funding Rate برای تحلیل احساسات حاکم بر بازار

تاریخ نشان داده که نرخ تامین مالی همواره با روند کلی بازار و دارایی مدنظر ارتباط مستقیمی دارد. بنابراین نیاز است تا معاملهگران به نرخ فاندینگ در استراتژیهای معاملاتی خود توجه داشته و همواره تغییرات این معیار را رصد کنند. اساسا، نرخ تامین مالی بهمنظور تشویق تریدرها به باز کردن پوزیشنهایی خلاف احساسات و روند حاکم بر بازار طراحی شده تا در نهایت، اختلاف قیمت ارز دیجیتال در بازار فیوچرز با اسپات به حداقل برسد.

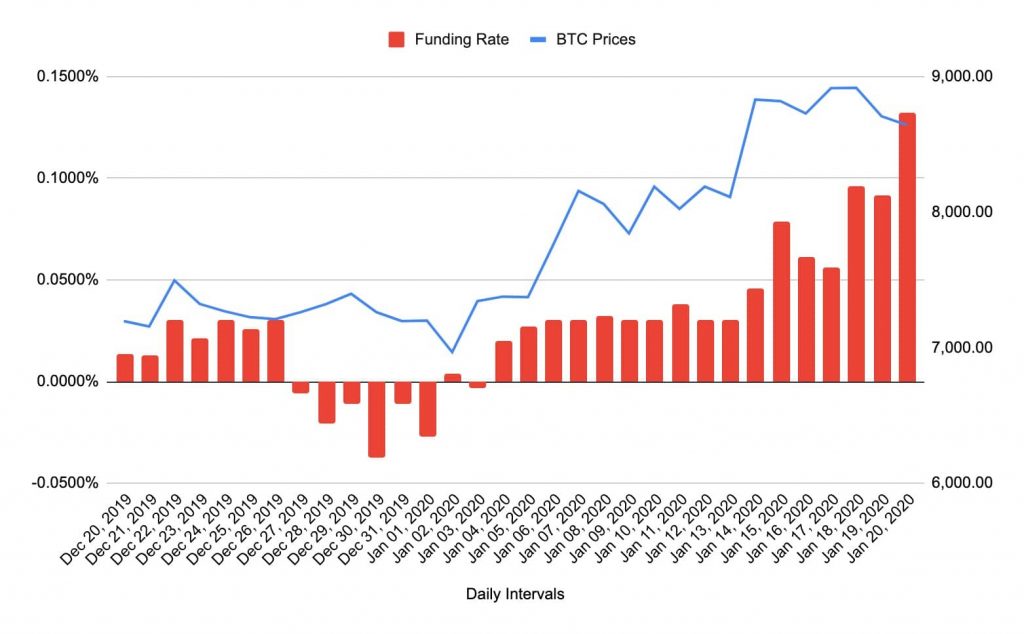

به چارت پایین که در آن قیمت بیت کوین و فاندینگ ریت بازار آتی دائمی BTCUSDT در صرافی بایننس نمایش داده شده است، دقت کنید:

همانطور که مشخص است، طی 20 روز نخست سال 2020 که قیمت بیت کوین افزایش چشمگیری داشت، فاندینگ ریت نیز تقریبا دو برابر شد. این اتفاق از آن نشات میگیرد که با صعودی شدن بازار، تمایل معاملهگران به باز کردن پوزیشنهای لانگ در بازار فیوچرز افزایش یافته و در نتیجه، بازار به سمت خریداران یکطرفه شده است.

بنابراین ما میتوانیم از نرخ تامین مالی بهعنوان ابزاری جهت تشخیص احساسات و پوزیشنینگ فرصتهای معاملاتی طی دورانی که این نرخ به سمت یک ناحیه شلوغ گرویده شده است و قیمت دارایی مورد نظر دیگر در آن جهت پیشرفتی ندارد، استفاده کنیم.

مثلا، چارت زیر را در نظر بگیرید. کندلهای بالای نمودار مربوط به قیمت، میلههای مشکی پایین نمودار نشاندهنده فاندینگ ریت و خط قرمز رنگ شاخص پریمیوم هستند. بسیاری از این شاخصها را میتوانید در تریدینگ ویو پیدا کنید.

در این چارت، قیمت در ابتدا سقوط شارپی داشته و سپس وارد ناحیه رنج شده است. با رنج زدن قیمت و حتی آغاز به صعود جزئی، فاندینگ ریت و پریمیوم هنوز هم شدیدا منفی هستند. این یعنی با وجودی که قیمت ریزش ندارد، اما همچنان شاهد باز شدن پوزیشنهای شورت خواهیم بود. حالا بعد از آنکه پوزیشنهای شورت به حالت اشباع رسیدهاند، وقت صعود قیمت در جهت مختلف برای شورت اسکوئیز قراردادها فرا رسیده است.

بنابراین فاندینگ ریت میتواند بهعنوان یک ابزار برای تشخیص سوءگیریها عمل کند. مثلا زمانی که حرکت قابل توجه بازار به یک سمت خاص به نرخ تامین مالی بسیار مثبت یا منفی ختم میشود، باید بهدنبال فرصتهای معاملاتی مخالف روند فعلی آن باشیم.

تشخیص کفهای بازار با شاخص فاندینگ ریت

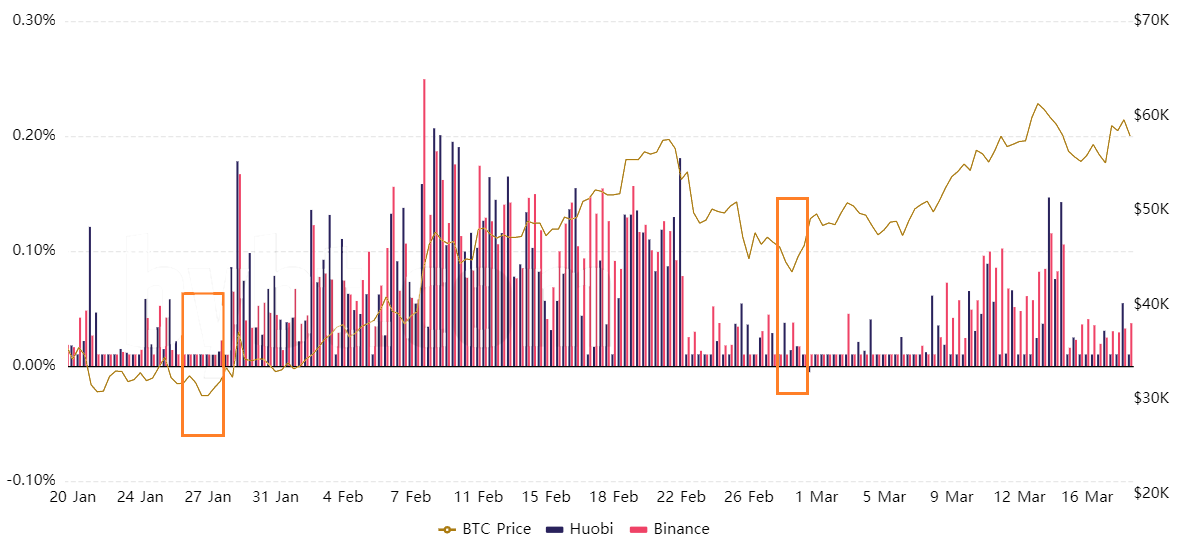

عموما هنگامی که بازار صعودی است، منتظر تشکیل سقف قیمت هستیم. اما به نمودار زیر دقت کنید. در این مثال، زمانی که نرخ فاندینگ در هر دوره 8 ساعته ماه فوریه روی 0.15 درصد و بالاتر بوده، هیچ سقف قیمتی تشکیل نشده است. این نرخ معادل 3.2 درصد در هفته و تا حدودی برای تریدرهای لانگ گرانبار است. بنابراین، پیشبینی سقفهای بازار با استفاده از این معیار بهندرت نتایج خوبی بهدنبال دارد.

در طرف مقابل، قیمت بیت کوین در 27 ژانویه یک کف ایجاد کرده و سپس با کاهش نرخ فاندینگ در دورههای آتی، شاهد کف قیمتی 28 فوریه هستیم. این یعنی تریدرها نسبت به لوریجگذاری در معاملات لانگ بیمیل بوده و گواهی بر نبود اعتماد در این سمت از بازار است.

فاندینگ ریتهای پایین را باید در شرایط خاص خودشان تعبیر کرد

با اینکه این اندیکاتور به تشخیص کفهای محلی کمک میکند، اما از آنجایی که معمولا Funding Rate پس از هرگونه اصلاح قیمت شدیدی کاهش مییابد، نباید آن را به تنهایی استفاده کرد. علاوه بر این، دورههای پایدار مقادیر بالای نرخ تامین مالی باعث جذب تریدرهای آربیتراژگری میشود که به فروش همزمان اوراق پرپچوال و خرید قراردادهای ماهانه تاریخدار سنتی اقدام میکنند. بنابراین، از این معیار باید با احتیاط استفاده کرد.

برای تایید عدم اعتماد سرمایه گذاران به باز کردن پوزیشنهای لانگ، باید پریمیوم قراردادهای ماهانه را که تحت عنوان “Basis” شناخته میشود، رصد کنید. همانطور که گفتیم، برخلاف اوراق پرپچوال، این نوع قراردادهای فیوچرز دارای تاریخ مشخص، فاندینگ ریت ندارند. بنابراین، قیمت آنها با قیمت اسپات صرافیها تفاوت فاحشی خواهد داشت.

بنابراین با اندازهگیری گپ و شکاف قیمت بین بازار فیچرز سنتی و اسپات، میتوان میزان صعودی بودن بازار را تخمین زد. مثلا زمانی که خوشبینی زیادی بین خریداران وجود دارد، اوراق فیوچرز 3 ماهه با پریمیوم یا همان Basis سالانه 20 درصدی یا بالاتر معامله میشوند.

ترکیب اندیکاتورها برای شناسایی کفهای بیت کوین

زمانی که نرخ فاندینگ یک کف محلی ایجاد میکند، یعنی اعتماد تریدرها در حال جان گرفتن است. بنابراین در سناریویی که فاندینگ ریت قراردادهای پرپچوال پایین است، «تایید» مطمئنتری از سوی خریداران استفادهکننده از اهرم پایین وجود دارد.

با ترکیب نرخ تامین مالی قراردادهای پرپچوال با پرمیوم اوراق ماهانه، بهتر میتوان احساسات بازار را تحلیل کرد. مشابه اندیکاتور ترس و طمع، باید هنگام ناامیدی دیگران اقدام به خرید کنید. در مثال نمودار بالا، این سناریو عموما زمانی رخ میدهد که نرخ فاندینگ در هر 8 ساعت زیر 0.05 درصد و پرمیوم فیوچرزهای 3 ماهه در کف باشد.

آربیتراژ با استفاده از نرخ تامین مالی

این استراتژی بهمعنای کسب سود از تفاوت نرخ فاندینگ در صرافیهای مختلف است. فرض کنید فاندینگ ریت سولانا در صرافی الف 0.06 درصد و در صرافی ب 0.03- درصد است و کارمزد مربوطه در هر دوی آنها هر 8 ساعت یکبار پرداخت میشود. این یعنی هر 8 ساعت یکبار در صرافی الف لانگها به شورتها مبلغی را پرداخت میکنند و این فرآیند در صرافی ب برعکس است.

مثال: فرض کنید شما 20,000 دلار در دست دارید و نرخ فاندینگ به مدت 24 ساعت تغییری نمیکند. روند آربیتراژ و کسب سود میتواند به صورت زیر باشد:

- در صرافی الف: بهخاطر مثبت بودن Fundign Rate یک پوزیشن شورت با مارجین 10,000 دلار باز میکنید. سودآوری روزانه شما بهصورت زیر خواهد بود:

- بدون لوریج = 3 * (0.06 * 10,000) = 18 دلار

- با لوریج 5 = 90 دلار

- با لوریج 10 = 180 دلار

- در صرافی ب: بهدلیل منفی بودن فاندینگ ریت، یک پوزیشن لانگ با مارجین 10,000 دلار باز میکنید. سودآوری روزانه بهصورت زیر خواهد بود:

- بدون لوریج = 3 * (0.03 * 10,000) = 9 دلار

- با لوریج 5 = 45 دلار

- با لوریج 10 = 90 دلار

- سود کل روزانه:

- بدون لوریج = 27 دلار

- با لوریج 5 = 135 دلار

- با لوریج 10 = 270 دلار

دقت داشته باشید که بهخاطر باز کردن پوزیشن در هر دو طرف بازار، این استراتژی خنثی محسوب میشود و بهخاطر عدم در نظر گیری کارمزد لوریج و صرافی، سود خالص شما نخواهد بود.

استراتژی Cash and Carry

در این رویکرد شما میتوانید از تفاوت قیمت بین بازار اسپات و پرپچوال کسب سود کنید. در این استراتژی، شما به خرید ارز دیجیتال در بازار اسپات دارایی مورد نظر اقدام کرده و همان مقدار را هم در بازار پرپچوال خریداری میکنید.

مثال: فرض کنید 22,200 دلار برای سرمایه گذاری در دست دارید. اگر قیمت اسپات بیت کوین 20,000 دلار و قیمت پرپچوال آن 22,000 دلار باشد، شما میتوانید 1 واحد BTC را به مبلغ 20,000 دلار در بازار اسپات خریده و 1 واحد بیت کوین را به مبلغ 2,200 دلار و لوریج 10 در بازار فیوچرز دائمی آن شورت کنید. حالا فرض کنید نرخ فاندینگ هر 8 ساعت یکبار پرداخت میشود و به مدت 24 ساعت روی 0.06 درصد ثابت باقی بماند. بدون در نظرگیری کارمزدهای لوریج و صرافی، سود شما بهصورت زیر خواهد بود:

دلار 3.96 = 3 * (0.06 * 2,200)

با لوریج 10 = 39.60 دلار روزانه

حالا بهغیر از فاندینگ فی روزانه 39.6 دلاری، با نزدیک شدن و همگرایی قیمت اسپات و فیوچرز بیت کوین نیز سود خواهید کرد. با این وجود، دقت داشته باشید که درآمد بالقوه شما به پول نقد اولیه قابل سرمایه گذاری در بازار اسپات و دائمی BTC محدود خواهد شد.

سخن پایانی

فاندینگ ریت برای رمز ارزها، نقش بسیار مهمی در بازارهای معاملاتی اوراق قرارداد آتی دائمی دارد. اکثر صرافیهای ارائهدهنده ابزارهای معاملاتی اوراق فیوچرز، از مکانیزم Funding Rate برای تعدیل قیمت معاملات در بازار آتی و همگرایی آن با بازار نقدی استفاده میکنند. این معیار بسته به احساسات حاکم بر بازار و تمایل معاملهگران به باز کردن پوزیشنهای خرید یا فروش، تغییر میکند.

علاوه بر این، مقدار نرخ فاندینگ در تمامی صرافیها یکسان نیست و بسته به ویژگیهای مرتبط با پلتفرم معاملاتی ارائه شده، نحوه محاسبه آن نیز متفاوت است. برخی از صرافیها که امکان انتقال دارایی از بازار فیوچرز به اسپات و بلعکس در آنها ساده و سریع است، عموما به سبب فرصتهای آربیتراژ مهیا شده، دارای Funding Rate پایینتری هستند. بنابراین کاربرانی که قصد انجام معامله در بازارهای فیوچرز دائمی را دارند، باید در انتخاب صرافی با حداقل نرخ تامین مالی دقت کنند.

تهیه شده در بیت 24