دی وای دی ایکس یک پلتفرم معاملاتی غیر متمرکز لایه دو ساختهشده روی بلاک چین اتریوم است که از محصولات مالی نظیر معاملات فیوچرز پرپچوال (Perpetual) و دائمی، مارجین و لورج شده (Leveraged) پشتیبانی میکند. به زبان ساده، صرافی dYdX برای فعالسازی معاملات دو طرفه، از طریق یک لایه تسویه درون زنجیرهای به ترکیب دفاتر سفارش (Order Book) میپردازد. این صرافی غیرمتمرکز همچنین دارای یک ارز دیجیتال اختصاصی حاکمیتی به نام توکن DYDX است که در این مطلب، به معرفی، بررسی ساختار کارمزدها، ارزهای دیجیتال پشتیبانی شده و آموزش نحوه کار با این پلتفرم میپردازیم.

امروزه پلتفرمهای رمز ارزی مختلفی برای معامله ارزهای دیجیتال ساخته شدهاند که در دو دسته متمرکز (CEX) و غیر متمرکز (DEX) قرار میگیرند. صرافی ارز دیجیتال متمرکز بهعنوان یک واسط برای تسهیل معاملات عمل کرده و صرافیهای غیرمتمرکز با هدف تعامل مستقیم بیشتر کاربران، مزایای منحصربهفردتری را برای تریدرها فراهم کردهاند. دی وای دی ایکس یکی از همین پلتفرمهاست.

امکانات امور مالی غیر متمرکز

امور مالی غیر متمرکز (Decentralised Finance) یا دیفای، اکوسیستمی غنی از برنامهها، مزایا و امکانات جالب را شامل میشود. دیفای با امکاناتی از جمله وامدهی و گرفتن وام، ییلد فارمینگ (Yield Farming)، پروتکلهای استیکینگ با APY بالا و مارجین تریدینگ (Margin Trading)، در حال تبدیل شدن به یکی از راهکارهای مطلوب و مناسب برای سرمایهگذاران خصوصی، نهادها، شرکتهای سرمایهگذار خطرپذیر و فروشندگان ارزهای دیجیتال است. امروزه در بازارهای مالی هرروز ارزشهای پیشنهادی (Value Proposition) برای مشتریان خلق میشود و در این میان، DeFi میتواند اصلیترین عامل دگرگونی امور مالی قرن بیست و یکم باشد.

در چند سال گذشته، فضای داراییهای دیجیتال رشد چشمگیری را تجربه کرده و یک چارچوب اقتصادی کاملا جدید و پیشرو ساخته است. امور مالی غیر متمرکز در واقع زیرساخت لازم برای بهکارگیری مدلهای مالی سنتی و در اصل متمرکز را در اختیار پروژههای بلاک چین قرار میدهد و ارزشهای پیشنهادی این مدلها را در محیطی غیر متمرکز آزمایش میکند. این رویکرد منجر به توسعه اپلیکیشنهای غیر متمرکز (dApp) میشود که میتواند قابلیتهای امور مالی سنتی را به حداکثر برساند و آنها را در محیطی بیواسطه و تراستلس (Trustless به معنای بدون نیاز به اعتماد) بگنجاند.

بدون شک ارزش پیشنهادی اکوسیستمهای دوگانه دیفای – تریدفای (امور مالی سنتی) توانسته بازار کاملا جدیدی را در دنیای داراییهای دیجیتال بسازد، توجه نهادهای مالی پیشرو را به این فضا جلب کند، مفاهیم جدیدی را در حوزه تولید ثروت بیافریند و زیرساختهای مالی نوآورانه ایجاد کند. علتش هم این است که پیشرفت فناوری، فرایندهای پرداخت و اپلیکیشنها شرایطی را فراهم کرد تا امور مالی سنتی (TradFi) و امور مالی غیر متمرکز (DeFi) بتوانند خدماتی را ارائه دهند که قبلا فقط در بخش مالی سنتی وجود داشت.

جامعه بزرگ طرفداران و تریدرهای رمز ارزها و سرمایهگذاران داراییهای دیجیتال حالا میتوانند از مکانیزمهای تراستلس وام دهی و گرفتن وام بهره ببرند، بدون نیاز به واسطه شخص سوم معامله کنند و داراییهای رمزنگاری شده را وثیقه بگذارند تا موقعیت تجاریشان را ارتقا دهند.

همه این مزایا در سایه ادغام الگوهای امور مالی سنتی با دیفای محقق میشود. پروژههای زیادی در دنیای DeFi به دنبال اجرای چنین ادغامی هستند که پلتفرم وامدهی و گرفتن وام Compound، صرافی غیر متمرکز و پروتکل بازارساز خودکار یونی سواپ (Uniswap)، پروتکل نقدینگی دیفای آوه (Aave) و صرافی غیرمتمرکز dYdX برخی از آنها محسوب میشوند.

آشنایی با معاملات مارجین و پرپچوآل

مارجین تریدینگ به معنای قرض کردن پول برای شرطبندی بزرگتر روی تحرکات قیمت یک ارز دیجیتال بهخصوص یا یک جفت ارزی (مثل BTC-USD) است. تریدرهای کریپتو روی بالا یا پایین رفتن قیمت یک دارایی رمزنگاری شده شرط میبندند و میتوانند معاملاتشان را در بازار نقدی (که شامل اهرم یا لوریج نیست) یا با استفاده از مارجین انجام دهند.

معاملات مارجین این امکان را به تریدرها میدهد که در صورت درست بودن پیشبینی، پتانسیل سودشان را افزایش دهند اما اگر معامله برخلاف پیشبینی آنها پیش برود، ضررشان هم به حداکثر خواهد رسید. در واقع تریدرها با استفاده از مارجین سودهای احتمالیشان را افزایش میدهند و ظرفیت پوزیشنهای فعلیشان در بازار را بیشتر میکنند.

برای مثال، در صرافی متمرکز بایننس تریدرهایی که با لوریج 2x، 5x، 10x و حتی 100x معامله میکنند این شانس را دارند که دو، پنج، ده و حتی صدبرابر بیشتر از وقتی سود کنند که بدون مارجین وارد بازار شده باشند. معامله با اهرم یا لوریج (Leverage) برای بسیاری از افراد جذاب است چون پتانسیل سود را به نسبت میزان لوریج استفاده شده افزایش میدهد اما خطر لیکوئید شدن (Liquidation) هم چند برابر میشود.

مارجین اولیه حداقل هزینهای است که تریدر باید برای باز کردن پوزیشن دارای لوریج در صرافیها (مثل کراکن یا بایننس) بپردازد. برای مثال، یک تریدر میتواند 10ETH را با مارجین اولیه 1ETH با لوریج 10x بخرد. بنابراین مارجین اولیه این تریدر 10% کل سفارش خواهد بود که به عنوان وثیقه معامله عمل میکند.

وثیقه (Collateral) چیست؟

وثیقه یا Collateral شالوده پروتکلهای وام دهی و گرفتن وام غیر متمرکز را تشکیل میدهد. از آنجایی که راهکارهای تأیید هویت و بررسی اعتبار حساب هنوز در بلاک چین گنجانده نشده، تقریباً تمام پروتکلهای DeFi به وثیقه به عنوان اثبات وجوه و برای حفظ توانمندی مالیشان نیاز دارند.

در وامدهی و گرفتن وام دیفای، وثیقه حداقل سپرده مورد نیاز برای اخذ و بازپرداخت وام است و هرچه وثیقه سپردهگذاری شده بیشتر باشد، مبلغ وام هم بیشتر میشود. مثلاً برای دریافت وام رمز ارز از پروتکل Compound، کاربران باید یک نوع دیگر ارز دیجیتال را به عنوان وثیقه ارائه کنند. وثیقه ارائه شده در مدتی که در این پروتکل قرار دارد، سود کسب میکند اما کاربران نمیتوانند داراییهای وثیقه شده را منتقل یا آزاد کنند.

در پروتکل Compound، حداکثر مبلغ وام به ضریب وثیقه داراییهای ارائه شده توسط کاربر محدود است. اگر یک کاربر 100DAI وثیقه گذاشته باشد و ضریب وثیقه اعلام شده برای ارز دیجیتال دای 75% باشد، آن کاربر میتواند در زمان مشخص شده، حداکثر به اندازه ارزش 75DAI از سایر داراییها وام بگیرد. درک اهمیت وثیقه برای پروتکلهای دیفای بسیار ساده است چون بدون آن، پروژههای امور مالی غیر متمرکز با خطر ورشکستگی مواجه شده و قطعاً نمیتوانند به درستی کار کنند.

معامله دائمی (Perpetuals Trading) چیست؟

قراردادهای دائمی یا پرپچوال (Perpetual contract) بازارهای معاملاتی مصنوعی هستند که امکان دسترسی به داراییهای نقدی را با استفاده از استیبل کوینها (Stablecoin) به عنوان وثیقه فراهم میکنند. کاربران با استفاده از قراردادهای دائمی یا بدون سررسید میتوانند در تحرکات بازار مشارکت کنند، ریسک را کاهش دهند و با پوزیشن لانگ/شورت دارای لوریج در یک قرارداد آتی به سود برسند. قرارداد آتی نوعی قرارداد مالی مشتقه است؛ یعنی قراردادی که سودش از عملکرد دارایی دخیل مشتق میشود و به دست میآید.

به زبان ساده، قرارداد آتی یک توافقنامه قانونی برای خرید یا فروش یک کالا، دارایی یا اوراق بهادار خاص با قیمتی از پیش تعیین شده در زمانی مشخص در آینده است. بنابراین، خریدار یک قرارداد آتی متعهد میشود با انقضای قرارداد آتی، دارایی دخیل را بخرد و دریافت کند. در مقابل، فروشنده قرارداد آتی هم موافقت میکند در تاریخ سررسید قرارداد، دارایی دخیل را فراهم و ارائه کند.

قرارداد دائمی یا پرپچوال نوعی قرارداد آتی تخصصی است که برخلاف قراردادهای آتی سنتی، تاریخ انقضا یا سررسید ندارد. این یعنی افراد میتوانند پوزیشنهایشان را تا هروقت که خواستند، باز نگه دارند.

علاوهبراین، معامله با قراردادهای Perpetual اساساً برپایه عملکرد شاخص دارایی دخیل پیش میرود؛ شاخصی که شامل میانگین قیمت دارایی در بازارهای نقدی اصلی و حجم معاملاتی آنهاست. در نتیجه برخلاف قراردادهای آتی سنتی، قرادادهای دائمی با قیمتی بسیار شبیه به قیمت بازارهای نقدی معامله میشوند.

دلایل متعددی برای تمایل تریدرها به قراردادهای آتی و قراردادهای پرپچوال وجود دارد چون این قراردادها مزایای مختلفی ارائه میکنند. برخی از این مزایا عبارتند از:

- پوشش و مدیریت ریسک

- امکان معاملات شورت؛ تریدرها میتوانند بدون در اختیار داشتن یک دارایی، روی نزول آن شرطبندی کنند.

- لوریج یا اهرم؛ تریدرها میتوانند پوزیشنهایی باز کنند که بیشتر از موجودی حسابشان است.

ارزش پیشنهادی صرافی dYdX چیست؟

همانطور که قبلاً اشاره کردیم، ظهور DeFi منجر به انفجار داراییهای دیجیتال و ارائه ارزشهای پیشنهادی مختلف شده است. اگرچه بسیاری از پلتفرمهای متمرکز و غیر متمرکز برای تسهیل مبادله داراییهای موجود طراحی شدهاند، اما این پلتفرمها معمولاً فقط امکان ایجاد پوزیشن لانگ را ارائه میدهند چون در حال حاضر اجرای پوزیشنهای شورت، هج (Hedge) یا سایر پوزیشنها در صرافیهای غیر متمرکز بسیار پیچیده است.

در عوض، صرافی dYdX امکان معاملات فروش همتا به همتای غیر متمرکز، وامدهی و معاملات مشتقات ارزهای دیجیتال با تمام توکنهای مبتنی بر اتریوم را فراهم میکند. علاوهبراین، پروتکل dYdX استراتژیهای مالی غیر متمرکز بسیار جالبی را در اختیار سرمایهگذاران قرار میدهد؛ از جمله:

- فروش استقراضی (short sell)؛ این پوزیشن امکان کسب سود از افت قیمت را به سرمایهگذاران میدهد و میتوان از آن برای سفتهبازی (Speculation) یا هج کردن (Hedge) پوزیشنهای موجود استفاده کرد.

- وامهای کمریسک با وثیقه کامل برای فروشندگان استقراضی، امکان دریافت حق بهره را برای صاحبان توکنها فراهم میکند.

در حال حاضر، پروتکلهای غیر متمرکز بسیار کمی خدمات مارجین تریدینگ یا معاملات مشتقه را ارائه میکنند و هیچکدام از آنها کاربرد قابل توجهی ندارند. در واقع، اکثر معاملات مارجین در صرافیهای متمرکز انجام میشود اما آنها هم در ارائه محصولات مالی مناسب برای داراییهای غیر متمرکز، تا حدی ناموفق هستند.

برای اینکه پروتکلهای معاملات مشتقات ارزهای دیجیتال و مارجین تریدینگ غیر متمرکز درست عمل کنند، باید روشی برای مبادله داراییهای به صورت تراستلس و تعیین قیمت تبادل آنها وجود داشته باشد. تا امروز، چندین نوع صرافی غیر متمرکز از جمله AMM، دفتر سفارش (Order Book) درون زنجیره و دفتر سفارش ترکیبی خارج زنجیره پیشنهاد شده است.

برای اینکه بدانیم صرافی dYdX چه روشی را پیشنهاد میکند، باید به وایت پیپر (Whitepaper) این پروتکل رجوع کنیم:

ما تصمیم گرفتیم پروتکل dYdX را برمبنای روش ترکیبی ابداع شده توسط صرافی 0x پایهگذاری کنیم چون باور داریم امکان ساخت کارآمدترین بازارها را فراهم میکند. این روش سازندگان بازارها را قادر میسازد سفارشات را روی یک پلتفرم خارج از بلاک چین تأیید و ارسال کنند تا بلاک چین فقط برای قرارداد و پرداخت مورد استفاده قرار بگیرد.

پلتفرم dYdX در ابتدا قصد داشت از زیرساخت صرافی 0x استفاده کند تا عملکرد خودش به عنوان یک صرافی غیر متمرکز (DEX) را بهبود بخشد و همچنین از دفاتر سفارش خارج زنجیره و پرداخت درون زنجیره استفاده کند تا کارایی معاملات را افزایش دهد. تلاشهای قبلی برای ساخت پروتکلهای معاملات مشتقات ارزهای دیجیتال غیر متمرکز، استفاده از یک اراکل (Oracle) را برای ارائه نرخهای تبدیل جفتهای دارایی به قراردادهای هوشمند پیشنهاد کردند. اما رویکرد مبتنی بر حکم اشکالات زیرساختی بزرگی به همراه دارد.

در واقع به دلیل محدودیتهای مربوط به تناوب، دیرکرد و هزینه آپدیتهای قیمت، دسترسی به سطح کارایی بازار رقبای صرافیهای متمرکز بسیار دشوار است. علاوهبراین، استفاده از اوراکلها مقدار مشخصی تمرکز (Centralisation) در هر نوع پروتکل ایجاد میکند چون برخی از احزاب روی تنظیم قیمتها کنترل کامل دارند.

به همین خاطر، صرافی dYdX امکان معامله محصولات مالی غیر متمرکز را با قیمت توافقی بین طرفین فراهم میکند. این در اصل یعنی قراردادهای پلتفرم dYdX به اوراکل قیمت نیاز ندارند و عقد قرارداد به آگاهی از قیمتهای بازار هم نیاز ندارد چون توافقات قرارداد مستقیماً بین دو طرف انجام میشود تا از غیر متمرکز بودن پلتفرم محافظت شود.

صرافی dYdX چیست؟

صرافیهای ارز دیجیتال مانند کوین بیس، بایننس، کراکن و هیوبی تقریبا شبیه به هم و متمرکز هستند. در این بین، پلتفرمهایی همچون اف تی ایکس (تا قبل از فروپاشی) و بیتفینکس، امکان معامله رمز ارزها با محصولات مشتقه پیشرفته نظیر توکنهای لوریجشده را برای تریدرهای ماجراجو فراهم کردهاند. صرافی های غیر متمرکز مانند یونی سواپ (UniSwap)، سوشی سواپ (SushiSwap)، کرو (Curve) و وان اینچ (1inch) نیز قابلیت سواپ و تبدیل ارزهای دیجیتال را بدون حضور یک واسط ارائه میدهند.

اما اگر خواهان معامله محصولات مشتقه در یک صرافی متمرکز نباشید تکلیف چیست؟ اینجاست که دی وای دی ایکس وارد میشود. dYdX یک صرافی غیر متمرکز رمز ارزی مشتقه دارای طیف گستردهای از رمز ارزها برای معاملات آتی پرپچوال و مارجین است که با فناوری قراردادهای هوشمند کار میکند.

این پلتفرم در سال 2017 توسط یکی از مهندسان سابق صرافی کوین بیس به نام آنتونیو خولیانو (Antonio Julaino) تاسیس شد و سریعا توانست علاقه سرمایهگذاران را به خود جلب کرده و 87 میلیون دلار سرمایه جمعآوری کند. ورود این سرمایه قابل توجه به توسعهدهندگان این پروژه اجازه داد تا یک پلتفرم معاملاتی با استاندارد بسیار بالا بسازند.

به استناد وب سایت رسمی پلتفرم دی وای دی ایکس به آدرس dydx.exchange، این صرافی با حدود 64,000 تریدر فعال، 157,893 ترید و بالای 1 میلیارد دلار حجم معامله در برخی روزها، خود را به یکی از صرافی های بزرگ بازار تبدیل کرده است.

در نسخه اولیه پلتفرم دی وای دی ایکس، قابلیتهای پایهای ترید با رمز ارزهای محدود امکانپذیر بود. اما اکنون این صرافی با افزودن معاملات مارجین و فیوچرز پرپچوال و همچنین خدمات وامدهی و وامگیری با هدف تمرکززدایی از کل تجربه تریدینگ، جایگاه خود را ارتقاء داده است.

ارزهای موجود در صرافی دی وای دی ایکس

در حال حاضر 37 ارز دیجیتال در این پلتفرم پشتیبانی شدهاند از جمله:

- بیت کوین

- اتریوم

- آولانچ

- سولانا

- پالیگان

- دوج کوین

برای مشاهده تمام رمز ارزهای موجود در صرافی غیرمتمرکز dYdX به آدرس trade.dydx.exchange/trade مراجعه کرده و سپس روی “All markets” بالای صفحه کلیک کنید.

صرافی دی وای دی ایکس چگونه کار میکند؟

پلتفرم غیرمتمرکز dYdX با همکاری StarWare و استفاده از موتور مقیاس پذیری لایه 2 اتریوم این شرکت به نام StarEx، بهبود معامله غیر امانی در صرافی خود را هدف قرار داده است. به زبان ساده، تاثیر استفاده از این موتور مشابه بهروزرسانی اتریوم 2.0 است که هزینه گس را به صفر میرساند، اندازه حداقلی ترید را کاهش میدهد و در نهایت باعث کمتر شدن کارمزد معاملات میشود.

هدف dYdX، ارائه خدمات تریدینگ امن با هزینه گس و کارمزد پایین است. برای دستیابی به این امر، این پلتفرم به سوی یک لایه دوم حرکت کرده است. این پلتفرم برای دستیابی به یک صرافی مشتقه ارز دیجیتال منحصربهفرد در نوع خود، بهترین تکنولوژیهای امور مالی غیر متمرکز را با یکدیگر ترکیب کرده است. در عمل، این یعنی در هنگام واریز وثیقه به یک پوزیشن معاملاتی لوریج شده، در واقع در حال وام گرفتن رمز ارز از یک استخر لیکوئیدیتی غیرمتمرکز هستید که وجوه آن کاملا از سوی دیگر تریدرها تامین میشود.

صرافی دی وای دی ایکس روی لایه 1

لایه 1 دی وای دی ایکس یک صرافی غیرمتمرکز بسیار لیکویید برای معاملات مارجین و اسپات بود. در این بخش، شما میتوانستید روی داراییهایی مانند جفتهای بیت کوین و اتریوم با استیبل کوینهایی همچون دای (DAI) و یو اس دی کوین (USDC)، تا 5 برابر لوریج قرار دهید.

وامگیری جهت تامین پول مورد نیاز برای پوزیشنها به سرعت انجام میشد و تا زمان تامین مناسب وثیقه لازم، وجوه مستقیما به داخل کیف پول ارز دیجیتال شما واریز میشدند. حداقل ارزش وثیقه شما نیز باید 125 درصد از میزان وام میبود که باعث محافظت از وامدهندگان را در هنگام لیکویید شدن پوزیشن شما میشد.

از آنجایی که این نسخه روی بلاک چین اتریوم ساخته شده بود، کارمزد و سرعت تراکنشها به میزان فعالیت روی این شبکه بستگی داشت. صرافی غیرمتمرکز dYdX با هدف ارائه معاملات آتی پرپچوال خود، معاملات اسپات و مارجین این لایه را در تاریخ 1 نوامبر 2021 (10 آبان 1400) به طور کامل تعطیل کرد.

صرافی dYdX روی لایه 2

لایه دوم دی وای دی ایکس مستقل از نسخه قبلی این پلتفرم فعالیت میکند. این لایه سریع، یکپارچه و مقرونبهصرفه است و حس معامله در یک صرافی متمرکز مانند بایننس را زنده میکند.

در این لایه که معاملات فیوچرز پرپچوال و دائمی انجام میشوند، ارزهای دیجیتالی همچون بیت کوین، اتریوم، سولانا، دات، لینک، یونی، سوشی، متیک و لایت کوین برخی از جفتهای دلاری موجود در این پلتفرم هستند. از نظر لوریج، شما میتوانید تا 25 برابر اهرم استفاده کنید. علاوه بر اینها، لایه دو این صرافی ویژگیهای زیر را نیز ارائه کرده است:

- برداشت سریع: در هنگام انتخاب این گزینه، یک تامینکننده نقدینگی مختص برداشتها وجوه را سریعا برای شما میفرستد. نبود زمان انتظار برای برداشت، به معنای انجام سریعتر تریدهاست.

- وثیقه یو اس دی سی: دی وای دی ایکس تنها وثیقه به صورت استیبل کوین USDC را میپذیرد.

- غیر امانی: لایه 2 صرافی غیرمتمرکز dYdX روی اسکایور ساخته شده و دارای نقدینگی کاملا درون زنجیرهای مبتنی بر فناوری StarEx است که معاملات غیرمترمکز امن و در عین حال لحظهای را ایجاد کرده است.

ارز دیجیتال DYDX چیست؟

پروتکل معاملات غیر متمرکز دی وای دی ایکس در سوم اوت 2021 (12 مرداد 1400)، عرضه توکن حاکمیتی مبتنی بر اتریوم خود به نام DYDX را اعلام کرد. بنیاد dYdX در معرفی این ارز دیجیتال گفته است که:

DYDX یک توکن حاکمیتی است که به اعضای جامعه dYdX اجازه میدهد پروتکل لایه 2 dYdX (ملقب به The Protocol) را به معنای واقعی کلمه اداره کنند. توکن DYDX با فعالسازی کنترل اشتراکی پروتکل به تریدرها، تمینکنندگان نقدینگی و شرکای dYdX اجازه میدهد برای دستیابی به یک پروتکل پیشرفته با یکدیگر همکاری داشته باشند.

همانند سایر توکنهای حاکمیتی عرضه شده (از جمله توکن UNI یونی سواپ و توکن COMP کامپاند)، بخشی از عرضه اولیه ارز دیجیتال DYDX هم میان آن دسته از کاربران قبلی و اختصاصی پروتکل توزیع میشود که از شرایط لازم برخوردار باشند.

توکنامیکس رمز ارز دی وای دی ایکس

در مجموع، 1,000,000,000 توکن DYDX وجود دارد که طی پنج سال توزیع خواهد شد. نحوه توزیع این توکنها به ترتیب زیر است:

- 50 درصد برای جامعه شامل تامینکنندگان نقدینگی استخرها، تریدرها، سهامداران و پاداش کاربران فعال

- 27.7 درصد برای پاداش وفاداری و سرمایهگذاران فعال قدیمی

- 15.3 درصد برای اعضای تیم رسمی از جمله بنیانگذاران، مشاوران، کارمندان

- 7 درصد برای مشاوران و کارمندانی که در آینده به این پلتفرم خواهند پیوست.

کیف پول های ارز دیجیتال DYDX

از آنجایی که DYDX یک توکن ERC20 بر بستر اتریوم است، از تمام کیف پول های پشتیبان این شبکه مانند تراست ولت، اتمیک والت، متامسک، مای اتر والت و کیف پولهای سختافزاری همچون ترزور و لجر نانو اس و ایکس میتوان استفاده کرد.

نحوه خرید توکن رمز ارز صرافی dYdX

جفتهای ارزی متنوع DYDX در صرافیهای مختلفی مانند بایننس، کوکوین، Gate.io، بای بیت، کراکن و بسیاری دیگر در دسترس است.

اما از آنجایی که به دلیل وجود ایران در لیست تحریمها و سختگیریهای این صرافیهای بینالمللی نسبت به احراز هویت، معامله و خرید فروش ارزهای دیجیتال دشوار شده است، بهترین راه برای خرید ارز دیجیتال dydx استفاده از یک صرافی ارز دیجیتال داخلی مانند بیت 24 است. بیت 24 یک پلتفرم با پشتیبانی از خرید آنی و مطمئن است که تجربهای راحت از ترید رمز ارزها را برای کاربران به ارمغان آورده است.

پیش بینی و تحلیل آینده ارز DYDX

مکانیزم استیکینگ ارائهشده توسط صرافی دی وای دی ایکس به یکی از عمده دلایل علاقه هر دوی سرمایهگذاران بزرگ و کوچکی تبدیل شده است که دائما به دنبال کسب سود هستند. از آنجایی که توکن DYDX از زمان عرضه خود تا کنون نشانههای پایداری را در این بازار نزولی نشان داده است، سرمایهگذاران بزرگ شاید درصدد خرید و قفل کردن این رمز ارز در پلتفرم دی وای دی ایکس با هدف کسب پاداش باشند. در این صورت، هودل کردن این توکن برای ماههای آتی سودمند خواهد بود.

با این وجود، بازار کریپتو همیشه نوسانات خود را دارد. بنابراین پیش از سرمایه گذاری در این حوزه، تحقیقات کامل شخصی خود را انجام داده و بعد نسبت به خرید و فروش اقدام کنید.

ویژگیهای منحصربهفرد صرافی غیرمتمرکز dYdX

پلتفرم دی وای دی ایکس دارای مشخصههایی است که آن را از دیگر صرافیهای اوراق مشتقه و همچنین غیر متمرکز متمایز ساخته است.

استخرهای استیکینگ

دو نوع استخر استیکینگ در پلتفرم dYdX وجود دارد:

- استخر ایمنی یا سیفتی پول (Safety Pool): سیفتی پول همانطور که از اسمش پیداست، یک شبکه ایمنی را برای کاربرانی که به استیک ارزهای دیجیتال DYDX خود میپردازند، میسازد. این استخر ایمنی از ادامه دریافت بخشی از پاداشها به تناسب توکنهای استیکشده کاربران در استخر، اطمینان حاصل میکند. با این حال، کاربران برای خارج کردن ارزهای خود از حالت استیکینگ و برداشت آنها، باید 14 روز منتظر مانده و پیش از اتمام ایپاک فعلی (Epoch – یک دور اجرای کامل از مجموعه داده آموزشی در یک الگوریتم) درخواست خود را ثبت کنند.

- استخر نقدینگی یا لیکوییدیتی پول (Liquidity Pool): استخر نقدینگی دو هدف اصلی تامین اثرات شبکه نقدینگی و تشویق مارکت میکرها یا همان بازارسازهای حرفهای به سرمایه گذاری در پلتفرم dYdX را در نظر دارد. مارکت میکرها به ایجاد بازارهای جدید در لایه دوم صرافی دی وای دی ایکس پرداخته و استیکرها بسته به سهم توکنهای استیکشده خود در لیکوئیدیتی پول، توکن DYDX دریافت میکنند که امکان برداشت آنها پس از 14 روز و طی دوران ایپاک فعلی مربوطه وجود دارد. در حال حاضر، بازارسازهای این پلتفرم شامل امبر گروپ (Amber Group)، سیکستانت (Sixtant)، وینترمیوت (Wintermute) و دت تریدینگ (DAT Trading) هستند.

حاکمیت و گاورننس

هولدرهای رمز ارز DYDX میتوانند به بخشی از فرآیند حاکمیت این پلفترم تبدیل شده و طرحهای پیشنهادی تغییرات روی لایه 2 این پروتکل را ارائه دهند. برخی از این پروپوزالها شامل موارد زیر است:

- تعریف پرداختیهای استخر نقدینگی ایمنی در صورت ضرردهی

- تعیین پارامترهای ریسک برای لایه 2 پروتکل

- رایدهی به شمول عرضه توکنهای جدید روی لایه دوم پروتکل

- قراردادهای حاکمیتی

- رایدهی به مارکت میکرهایی که به استخر استیکینگ لیکوییدیتی افزوده خواهند شد.

پاداش هولدرهای توکن DYDX

سه نوع پاداش به هولدرهای ارز دیجیتال DYDX تعلق میگیرد:

- پاداش وفاداری: پاداش وفاداری بین کاربرانی که در پروتکل لایه 2 دی وای دی ایکس به ترید پرداخته و کسانی که مدت زمان زیادی است از این پلتفرم استفاده میکنند، توزیع میشود. دقت داشته باشید که این نوع پاداش به دلیل محدودیتهای رسمی در ایالات متحده، برای شهروندان این کشور در دسترس نیست.

- پاداش تریدینگ: پاداش معامله با هدف تشویق تریدرهای ارز دیجیتال به استفاده از پروتکل لایه 2 صرافی غیرمتمرکز dYdX، بین آنها توزیع خواهد شد. از این نوع پاداشها برای رشد محبوبیت این پلتفرم و همچنین سرعت بخشیدن به فرآیند تامین نقدینگی بازار آن استفاده میشود. کاربرانی که به ترید و معامله در پروتکل لایه دوم صرافی دی وای دی ایکس بپردازند، بخش مشخصی از این پاداشها را دریافت خواهند کرد. مقدار این نوع پاداش به عوامل مختلفی بستگی داشته که اصلیترین آنها میزان فعالیت معاملاتی و حجم ترید است.

- پاداش تامینکنندگان نقدینگی: کاربران دارای آدرس اتریوم فعال میتوانند با داشتن حداقل حجم مارکت میکر 5 درصدی در ایپاک قبلی، این نوع پاداش را کسب کنند. توکنهای DYDX پس از 28 روز به لیکوییدیتی پرووایدرها تعلق خواهند گرفت و این فرآیند به مدت 5 سال ادامه خواهد داشت. اهدف اصلی این نوع پاداش، تسریع نقدینگی بازار رمز ارز DYDX در بلند مدت است.

تخفیف در کارمزد معاملات صرافی dYdX

کارمزد معاملات در دی وای دی ایکس بهدلیل غیر متمرکز بودن این صرافی بسیار پایین و رقابتی است. در تصویر زیر، ساختار کارمزدهای این پلتفرم را مشاهده میکنید:

همانطور که مشخص است، معاملات با حجم زیر 100,000 دلار بهصورت ماهانه شامل هیچگونه کارمزد میکر و تیکر نمیشوند که برای تریدرهای عادی بسیار مطلوب است. با این حال، این کارمزدها برای سطوح بالاتر از 100هزار دلار نیز آنقدر پایین است که در مقایسه با دیگر صرافیهای متمرکز نظیر بایننس، مزیت رقابتی آن محسوب میشود.

علاوه بر این، هولدرهای رمز ارز DYDX بر اساس تعداد توکنهای موجود در والتشان، در کارمزد معاملات خود تخفیف دریافت میکنند. مثلا، با داشتن بالای 10,000 واحد از این توکن، مشمول 15 درصد تخفیف کارمزد خواهید شد. در تصویر زیر، ساختار تخفیف در کارمزدها بر اساس سطح داراییهای رمز ارز DYDX را مشاهده میکنید:

امنیت صرافی غیر متمرکز dydx

به دو دلیل غیر متمرکز و غیر امانی بودن و همچنین ممیزی قراردادها، صرافی دی وای دی ایکس امنیت بسیار بالایی دارد:

- غیر امانی: در این صرافی، بهدلیل غیر متمرکز بودن خود شما کنترل و حضانت کامل رمز ارزها را برعهده دارید، اتفاقی که در صرافیهای متمرکز نمیافتد و کلیدهای خصوصی در اختیار خود پلتفرم قرار دارند. بنابراین هیچ واسط مرکزی برای انجام معاملات وجود ندارد

- ممیزی قراردادها: در این صرافی، امنیت قراردادهای هوشمند بسیار حائز اهمیت است. دی وای دی ایکس آزمایشات داخلی سختگیرانهای را انجام داده و همچنین با استخدام پیمانکاران امنیتی برتر در این حوزه، به حسابرسی سیستم خود پرداخته است. این قراردادها و ممیزیهای امنیتی همگی متن بازده بوده و در دسترس عموم قرار دارند. ممیزیهای اسمارت کانترکتهای پروتکل پرپچوال لایه 2 بهصورت مستقل توسط Peckshield انجام میشود و این حسابرسیها برای لایه 1، پیشتر توسط Zeppelin Solutions انجام میشد.

صرافی dydx برای ایرانیان

همانطور که گفتیم، دی وای دی ایکس یک صرافی غیر متمرکز روی شبکه اتریوم است که «بدون نیاز به احراز هویت» اجازه ترید 37 رمز ارز را به کاربران خود میدهد.

با این حال، در قسمت “Terms of Use” این پلتفرم آمده است که استفاده از «پورتال و سرویسهای» این صرافی برای شهروندان، ساکنان یا حتی افرادی که حضور فیزیکی موقت در کشورهای تحت تحریم را دارند، ممنوع است. متاسفانه ایران نیز از جمله این کشورهاست.

البته از آنجایی که استفاده از خدمات این صرافی بدون احراز هویت امکانپذیر است، میتوانید با استفاده از یک ویپیان با آیپی ثابت به ترید در dYdX بپردازید. با این وجود، در ادامه این قسمت صراحتا بر «عدم استفاده از ویپیان» برای تغییر آیپی و دور زدن تحریمها تاکید شده است. به همین خاطر، عواقب ناشی از شناسایی محل سکونت کاربر استفادهکننده از اکانت نظیر مسدودسازی داراییها در این صرافی بر عهده خود شماست.

نحوه ثبت نام در صرافی ؛ آموزش اتصال کیف پول به dYdX

اولین گام برای ترید در این صرافی، ساخت یک حساب کاربری از طریق اتصال یک کیف پول وب 3 مانند متامسک، آیامتوکن، کوین بیس والت، رینبو والت و تراست ولت است. پیشنهاد ما به شما استفاده از MetaMask به دلیل راحتی بیشتر است. برای آشنایی با نحوه کار با متامسک والت، روی لینک مربوطه کلیک کنید.

1. پس از نصب متامسک، وارد پلتفرم دی وای دی ایکس به آدرس trade.dydx.exchange شده روی دکمه “Connect Wallet” در گوشه راست بالای صفحه کلیک کنید.

2. از بین گزینههای نمایش داده شده، متامسک را انتخاب کنید. مطمئن شوید که شبکه اتریوم به این پلتفرم متصل شده باشد.

دقت داشته باشید که به دلیل تحریم بودن ایران، باید از ویپیان برای اتصال به این صرافی استفاده کنید. همچنین به دلیل مقررات قانونی، امکان استفاده از خدمات این پلتفرم برای شهروندان ایالات متحده با محدودیتهای خاصی مواجه است، پس بهتر است از آیپی کشوری غیر از آمریکا برای اتصال استفاده نمایید.

3. حال برای آغاز ترید، روی گزینه “Complete onboarding” وسط صفحه کلیک کنید. البته دقت کنید که برای فعال کردن حساب، باید استیبل کوین USDC در والت خود داشته باشید. برای خرید USDC از وب سایت بیت 24 روی لینک آن کلیک کنید.

4. در این مرحله، پنجره کوچکی باز میشود که باید با ارسال دو درخواست حساب خود را فعال کنید. روی “Send requests” کلیک نمایید.

5. در این مرحله، دوباره پنجره کوچکی در متامسک باز میشود که باید دو مرتبه گزینه “SIGN” را انتخاب کنید.

6. در صورت نداشتن موجودی در والت خود، با پیغام خطای زیر مواجه خواهید شد.

در این مرحله ساخت و فعالسازی حساب در صرافی dYdX به اتمام میرسد.

آموزش نحوه ترید و معامله در صرافی dYdX

همانطور که اشاره کردیم، با مهاجرت دی وای دی ایکس به لایه دو، معاملات فیوچرز پرپچوال و مارجین به صورت استیبل کوین USDC در این صرافی قابل انجام است. این یعنی ابتدا باید ارز یو اس دی سی را به حساب خود واریز کرده و سپس به ترید جفتهای ارزی موجود در یک استخر از وثیقه واریزشده بپردازید.

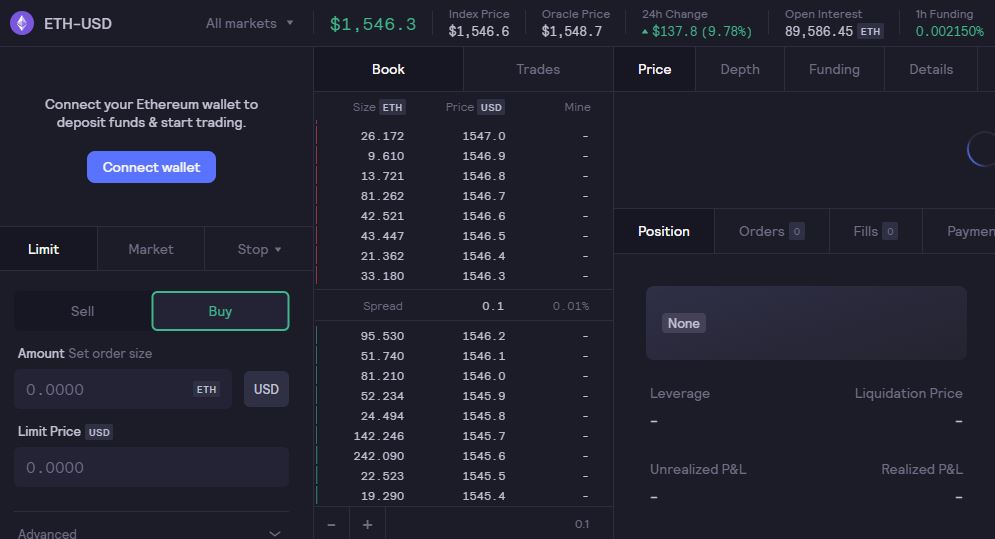

پس از ساخت اکانت و واریز USDC، روی تب “Trade” کلیک کنید. در این قسمت، اینترفیس معاملات مانند چارت، دفتر سفارش و موجودیها را مشاهده خواهید کرد.

برای انتخاب ارز مورد نظر جهت معامله، روی نماد یا گزینه “All Markets” سمت چپ بالای صفحه کلیک کنید.

برای سفارش گذاری، ابتدا از بالای این تب نوع سفارش مارکت، لیمیت یا استاپ را انتخاب کرده و مقدار مورد نظر برای خرید یا فروش مانند خرید بیت کوین را در قسمت “Amount” وارد کنید. حتما مطمئن شوید که تب (Buy یا Sell) را درست انتخاب کرده باشید. سپس با کشیدن اسلایدر بخش “Leverage” میتوانید تا 25x اهرم روی معامله مد نظر قرار دهید. برای تایید سفارش، روی “Place Order” پایین صفحه کلیک کنید.

پس از ورود به پوزیشن، میتوانید آن را در پنل بزرگ سمت راست صفحه مشاهده نمایید. در این قسمت، پوزیشن، سود یا ضرر محققنشده و دکمه “Close” برای بستن آن وجود دارد.

شما همچنین میتوانید با انتخاب تب “Portfolio” و کلیک روی “Positions” سمت چپ صفحه، تمام پوزیشنهای باز خود را مشاهده کنید.

سخن پایانی

دی وای دی ایکس یک صرافی غیرمتمرکز برای معاملات اهرمی و لوریج دار نظیر مارجین تریدینگ و فیوچرز پرپچوال است که یک ارز دیجیتال اختصاصی بهنام DYDX دارد. از این توکن میتوان برای شرکت در حاکمیت، تخفیف در کارمزد معاملات و کسب پاداش در استیکینگ استخرهای متنوع این پلتفرم استفاده کرد. صرافی غیر متمرکز dYdX از طیف گستردهای از ارزهای دیجیتال نظیر پشتیبانی کرده و هزینه گس تریدهای خود را بسیار کاهش داده است.

تهیه شده در بیت 24