رعایت حد ضرر در معاملات ارز دیجیتال ضروری است. اما منظور از استاپ لاس Stop-Loss چیست و چطور باید آن را تعیین و محاسبه کرد؟

بسیاری افراد صرفا با شنیدن اخبار مربوط به سودهای نجومی عدهای از طریق سرمایه گذاری در ارزهای دیجیتال، به این بازار وارد شدهاند، اما توجهی به عده متضرر ندارند! واقعیت این است که تعداد افراد متضرر به مراتب بیشتر است. یکی از دلایل آن، عدم رعایت و تعیین حد ضرر است. نباید فراموش کرد فعالیت در تمام بازارهای مالی، از بورس و فارکس گرفته تا ارز دیجیتال، هرگز قطعیت نداشته و سود و ضرر کنار یکدیگر قرار دارند.

یکی از نکات بسیار مهم حین فعالیت در بازارهای مالی، متوقف کردن معامله و خارج شدن از آن در بهترین زمان است. باید بتوان سرمایه اولیه را مدیریت و حفظ کرد، چرا که این کار در مقایسه با کسب سود اولویت دارد. نباید در مسیر چند برابر کردن پول خود، سرمایه اولیه را به خاطر عدم رعایت حد ضرر یا همان استاپ لاس از دست داد!

در برخی مواقع، با کمی صبر ضرر شما نسبت به قیمت خریدتان جبران خواهد شد، اما گاهی اوقات صبر کاملا بدون فایده است و تنها ضرر را افزایش میدهد. به همین دلیل باید برای جلوگیری از ضرر بیشتر، زودتر از معامله خارج شد. در نظر داشته باشید اغلب مواقع نمیتوان جلوی ضرر را به طور کامل گرفت و هدف تعیین حد ضرر کاهش شدت ضربه است.

در این مطلب قصد داریم به مهمترین نکات در تعیین استاپ لاس اشاره کنیم، به طوری که قادر باشید با کمترین ضرر ممکن از بازار خارج شوید. در انتهای این مطلب متوجه خواهید شد برای کاهش ریسک، بهتر است حد ضرر (Stop-Loss) خود را در چه نقطهای قرار بدهید.

منظور از حد ضرر چیست؟

تصور کنید دارایی رمز ارزی خود را در یک صرافی نظیر بایننس نگهداری میکنید. حین ترید در بایننس امکان تعیین استاپ لاس برایتان فراهم شده است. در اینجا به صرافی اعلام میکنید اگر قیمت رمز ارز مورد نظر به X رسید، کل موجودی من یا بخشی از آن را به قیمت Y به فروش برسان. هر دو عدد X و Y توسط شما تعیین میشوند. متداولترین روش مشخص کردن حد ضرر استفاده از تحلیل تکنیکال است.

در زمان تصمیمگیری درباره خرید یا فروش یک دارایی، عوامل متعددی دخیل هستند، به همین دلیل احتمال از قلم افتادن برخی از آنها وجود دارد. در این میان، یکی از عواملی که نادیده گرفتنش ممکن است عواقبی جبران نشدنی داشته باشد، تعیین حد ضرر است. حتی اگر تا امروز بیشتر سیگنالهای دریافت شده از یک منبع درست بودهاند، همچنان تضمینی برای تبدیل شدن سیگنال بعدی به واقعیت وجود ندارد، در نتیجه نباید به خیال کسب سود تضمینی، از تعیین استاپ لاس غافل شد. تعیین درست و قاعدهمند حد ضرر، تفاوت بزرگی در بازده سیستم معاملاتی و مقدار سود شما ایجاد خواهد کرد.

فراموش نکنید از بین رفتن بخشی از سود نیز به نوعی ضرر است، به همین دلیل یکی دیگر از دلایل اهمیت رعایت حد ضرر جلوگیری از کاهش سود محسوب میشود. استاپ لاس به طور کلی سفارش فروشی است که بعد از رسیدن قیمت یک رمز ارز به سطحی مشخص ایجاد میشود. هدف، جلوگیری از ضرر بیشتر است. حال این ضرر ممکن است از دست رفتن بخشی از اصل سرمایه یا کمتر شدن سود بعد رسیدن به اوج باشد. از این ابزار برای محدود کردن ضرر یا سود در ترید استفاده میکنیم.

حد ضرر بیشتر در معاملات کوتاه یا میان مدت کاربرد دارد، با این حال سرمایه گذاران و هودلرها نیز میتوانند از این ابزار به نفع خود استفاده کنند. به خاطر نوسان شدید قیمت رمز ارزها، سفارش فروش در صورت رد شدن حد ضرر باید به طور خودکار ایجاد و ثبت شود، در غیر این صورت ممکن است تا زمان آگاه شدن فرد، کار از کار بگذرد! تریدر یا سرمایه گذار حدد ضرر را مشخص میکند تا در صورت عبور قیمت از آن (پایینتر آمدن)، رمز ارز مورد نظرش به قیمتی از قبل تعیین شده به فروش برسد.

یک مثال از تعیین استاپ لاس

برای درک بهتر، به این مثال توجه کنید. تصور کنید اکنون هر ترون هزار دلار قیمت دارد. پیشبینی ما رسیدن آن به هزار و صد دلار در روزها یا حتی ساعتهای پیش رو است. ما نیز هدف فروش را روی همین قیمت، هزار و صد دلار، قرار میدهیم. از طرفی دیگر میدانیم هیچ سیگنال قطعی وجود ندارد و همیشه ممکن است رمز ارز مورد نظر ما به جای صعود، روندی نزولی طی کند. در صورت وقوع چنین اتفاقی، به جای کسب سود، ضرر خواهیم کرد. حال باید این ضرر را به کمترین میزان ممکن کاهش داد.

در این مثال حد ضرر یا استاپ لاس را روی نهصد دلار قرار میدهیم. مبلغ فروش میتواند همین عدد باشد، اما به خاطر سرعت بالای نوسانات، اغلب قیمت فروش را پایینتر از حد ضرر تعیین میکنند. در اینجا قیمت فروش را هشتصد و نود دلار قرار میدهیم. پس اگر قیمت ترون به نهصد دلار یا کمتر از آن رسید، به طور خودکار یک سفارش فروش به مبلغ هشتصد و نود دلار ایجاد خواهد شد.

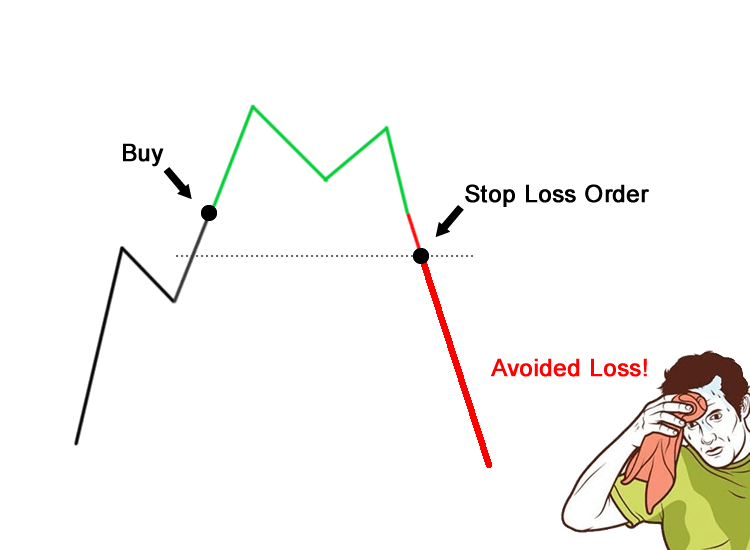

در نظر داشته باشید قیمت مورد نظر ما برای فروش و کسب سود همان هزار و صد دلار است. قیمت ترون از هزار دلار فراتر رفته و حتی تا هزار و نود دلار نیز افزایش پیدا میکند، اما در نهایت مجددا به هزار دلار میرسد و حتی از آن نیز کمتر میشود. به عبارتی قرار نیست همیشه از همان ابتدا روندی نزولی طی شود. ممکن است قیمت رمز ارز مورد نظر طبق پیشبینی افزایش پیدا کند، اما تا رقم مورد نظر شما برای فروش نرسد و سپس روندی نزولی را تجربه کند، به طوری که قیمتش از زمان خریدتان نیز کمتر شود. تصویر زیر به خوبی گویای ماجرا است.

حد ضرر بر اساس تحلیل مشخص میشود نه به طور حدسی!

نکته بسیار مهم اینجاست: حد ضرر صحیح نه به طور حدسی، بلکه بر اساس تحلیل بازار و بررسی شرایط فرد مشخص میشود. در صورتی که از یک معامله سودی به دست آوردهاید، باید بتوانید آن را حفظ کنید. در اینجاست که مدیریت سرمایه و ریسک به شما کمک میکند. باید پذیرفت که حتی بعد از تحلیلهای دقیق و موشکافانه، قرار نیست بازار به دلخواه و طبق پیشبینی شما حرکت کند.

هنوز چارچوب قوانین مشخصی برای حوزه رمز ارزها تعیین نشده است، به همین دلیل به طور مستمر با چالشهای جدیدی رو به رو میشویم. اتفاقات و اخبار مختلف، از سیاستهای دولتها گرفته تا رویدادهای مهم اقتصادی و شایعات مربوط به تصمیمات احتمالی بانکهای مرکزی، به سرعت روی قیمتها تاثیر میگذارند. ممکن است بر اساس تحلیل تکنیکال شما، واقعا قیمت رمز ارز مورد نظرتان به سمت رقم پیشبینی شده حرکت کند، اما انتشار یک خبر خاص و کاملا غیر منتظره، روند را نزولی کند. در چنین شرایطی اگر حد ضرر را رعایت کرده باشید، از اصل سرمایه چندان کاسته نخواهد شد.

به عنوان یک تریدر (و نه یک هودلر با دیدگاه بلندمدت)، کافی است چند مرتبه بیش از اندازه، به امید بازگشت بازار، در یک موقعیت بمانید اما در نهایت بخش قابل توجهی از سرمایه اولیه را از دست بدهید. در این صورت انگیزهتان برای ادامه فعالیت به طور کامل از دست خواهد رفت. به همین دلیل باید بر اساس قواعد و طبق تحلیلها پیش بروید. تعیین حد ضرر به منظور خروج به موقع از معاملات زیانده، نه تنها ضررهای احتمالی را کاهش خواهد داد، بلکه اضطراب ناشی از حضور در یک معامله بدون برنامه قبلی را نیز از بین میبرد. ممکن است به طور ناگهانی سیگنالی مبنی بر رشد یک رمز ارز در ساعات پیش رو دریافت کنید، اما همانطور که بارها تاکید کردیم، هرگز هیچ تضمینی وجود ندارد. استاپ لاس تضمین میکند در صورت ضرر کردن، این مقدار زیاد نخواهد بود.

تصور کنید دو فرد، سرمایه اولیه و استراتژی سرمایه گذاری مشابهی با یکدیگر دارند. تفاوت بین این دو نفر میزان پذیرش ریسک است. اولین نفر 10 درصد و دومین نفر 2 درصد ریسک را قبول دارد. در اینجا نتیجه معامله را صفر و یک در نظر میگیریم؛ یک فرد یا بازنده یا برنده خواهد بود! پس یک معامله اگر به حد ضرر یا حد سود برسد، متوقف میشود. فرض کنید بازار طبق پیشبینی آنها حرکت نکرده و این دو نفر بازنده شدهاند. در این شرایط فرضی، حد ضرر ده عدد از معاملات متوالی این دو فعال میشود، اما تفاوت اینجاست که موجودی حساب شخص دوم 19 درصد کاهش مییابد اما سرمایه دیگری 65 درصد ارزش خود را از دست خواهد داد.

حد ضرر کوچک همیشه بهترین انتخاب نیست

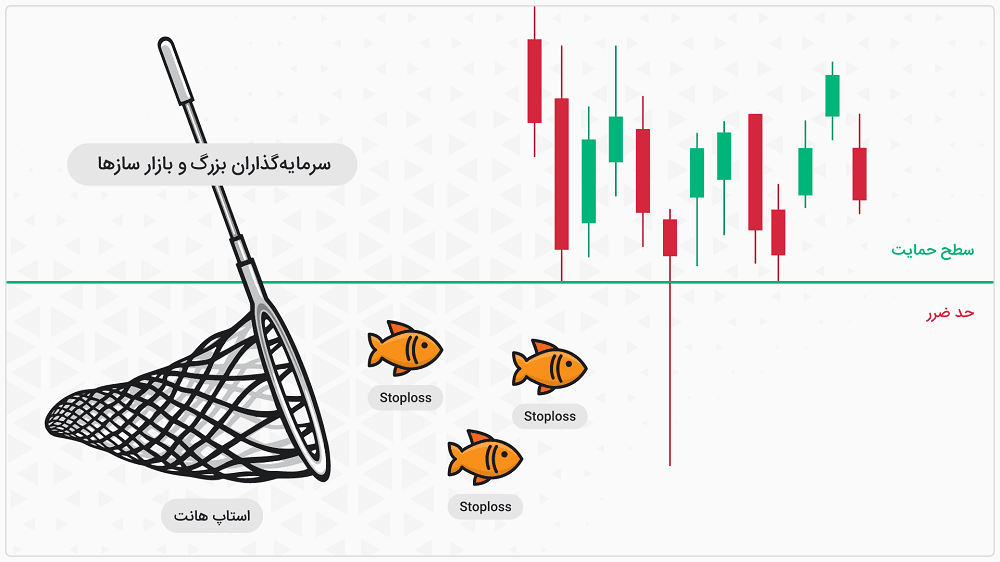

از مثال بالا نباید نتیجه گرفت بهترین کار در معاملات ارز دیجیتال، تعیین حد ضرر یا همان استاپ لاس کوچک است. در عمل، سرمایه گذاران درشت و افراد بازارساز در تمامی بازارهای مالی، به منظور ایجاد یک فضای معاملاتی موقت با نوسانات بالا، از استراتژی استاپ هانت (Stop Hunt) بهره میبرند. کاربرد این استراتژی، فعالسازی حدود ضرر سایر معاملهگران در بازار برای ایجاد یک فضای معاملاتی موقت با نوسانات بالا است.

تصویر بالا را در نظر بگیرید. اغلب تریدرها، حد ضرر معاملاتشان را روی خط حمایت سبز رنگ قرار میدهند. طبیعی است دانه درشتهای بازار، قیمت را به شکل مصنوعی، با هدف فعالسازی حد ضرر بقیه سرمایه گذاران، به زیر این سطح هدایت کنند. پس از این اقدام، نوسانات بازار بیشتر شده و مسیر اصلی خود را بدون سود رساندن به بقیه افراد در پیش خواهد گرفت. در این استراتژی فرض بر این است كه بیشتر افراد فعال در بازار تمایل دارند برای تنظیم استاپ لاس معاملاتشان، به سطوح خاصی در قیمت که برای معاملات سرمایه گذاران بزرگ یا نوسانگیران جذابیت دارند، گرایش پیدا کنند. از این موضوع میتوان نتیجه گرفت ترس از فعال شدن حد ضرر در معاملات ارزهای دیجیتال بیمعنی است. آن چه اهمیت دارد، برآیند کلی معاملات و بهینه کردن استاپ لاس است.

نحوه تعیین بهترین نقطه حد ضرر (استاپ لاس)

نقطه استاپ لاس توسط دو عامل مشخص میشود:

- حد ضرر باید در سطحی قرار بگیرد که اشتباه بودن نقطه ورود به معامله را ثابت کند.

- حد ضرر نیازمند یک نرخ پیروزی قابل قبول در تاریخچه معاملات است. این نرخ وابسته به استراتژی معاملاتی کلی هر فرد است.

تعیین و ارزیابی استراتژی معاملاتی

در صورتی که تا امروز، به صورت کتبی و معین یک استراتژی معاملاتی برای خود مشخص نکردهاید، این کار را در اولویت قرار بدهید. تعیین و بهینه کردن حد ضرر در گرو وجود یک روش دائمی و مداوم به این منظور است. وقتی چارچوب معینی درباره محل قرارگیری حد ضرر مشخص کردید، با ردیابی عملکرد، وجود یا عدم وجود راهی به منظور بهبود آن را بررسی کنید.

قدم بعدی ارزیابی و سنجش این استراتژی است. با این کار، بر اساس تاریخچه قیمت، دقت عملکرد سیستم حد ضرر معاملاتی خود را مشخص خواهید کرد. نتایج حاصل را مرور و کاربردیترین موارد را شناسایی کنید. بازههای زمانی و جفت ارزهای مختلف را امتحان و از میان آنها، پربازدهترین را طبق استراتژی خود انتخاب کنید.

مرحله بعد مربوط به بهبود پلن معاملاتی و سنجش مجدد آن است. این کار برای تعیین حد ضرر یا استاپ لاس مناسب در معاملات مختلف کاملا ضروری تلقی میشود. اگر پلن شما تا امروز سودآور نبوده است، باید تغییراتی در آن اعمال کنید. حتی اگر همه چیز خوب پیش رفته، همچنان نباید آزمایش ایدههای جدید را کنار گذاشت، چرا که همیشه جا برای پیشرفت وجود دارد. با این بررسیها، به احتمال زیاد به سیستمی با سودآوری بیشتر دست پیدا خواهید کرد. خلاق باشید؛ بعضی اوقات عجیبترین ایدهها سودآورترین هستند! بعد از رسیدن به یک استراتژی مناسب، نوبت رفتن به مرحله بعد است.

در نهایت باید نتایج استراتژی خود را مورد آزمایش قرار بدهید. بهتر است یک حساب آزمایشی (دمو) ایجاد و با شروع معاملات در آن، نتایج را رصد کنید. در این مرحله محدودیتها و اشکالات رفته رفته آشکار میشوند، بنابراین قادر خواهید بود استراتژی خود را ویرایش و چارچوب نهایی آن را مشخص کنید.

اشتباهات متداول در تعیین استاپ لاس

فراموش نکنید هیچ رقم دقیقی نمیتوان به عنوان حد ضرر در یک معامله تعیین کرد. با این حال، در صورت عدم رعایت یک سری نکات، عددی پرت به این منظور در نظر خواهید گرفت که نتیجهای جز تحمل ضررهای سنگین یا در بهترین حالت از بین رفتن سود ندارد. برای رسیدن به بهترین استاپ لاس در معاملات رمز ارزی خود، به نکات زیر توجه و از آنها دوری کنید.

تعیین حریصانه

اگر میخواهید سود زیادی کسب کنید، باید میزان ریسک را نیز افزایش بدهید! این قانونی ثابت و تغییرناپذیر است. تریدرها و سرمایه گذاران اغلب در شروع فعالیت حد ضررهای کوچک و بسیار نزدیک به قیمت تعیین میکنند. این موضوع سبب خواهد شد استاپ لاس به دفعات برایشان فعال شود. نتیجه خروج مستمر از بازار با ضررهای کوچک است. اگرچه این روش برای معاملهگران روزانه در برخی مواقع کاربردی است، اما در بیشتر موارد، تعیین حد ضرر با دامنهای وسیعتر یا دورتر از قیمت، معمولا به سود بیشتری منجر خواهد شد.

باید برای معاملات خود، فضای بزرگتری به منظور نوسان اختصاص بدهید. مثال اول این مطلب را به یاد آورید. تصور کنید پیشبینی شما از افزایش قیمت ترون به هزار و صد دلار درست بوده باشد، اما این رمز ارز ابتدا یک روند نزولی را تجربه و حتی تا نهصد دلار نیز کاهش پیدا کند. اگر حد ضرر را نهصد و پنجاه دلار یا بیشتر تعیین کرده باشید، با ضرری کوچک از بازار خارج خواهید شد، اما با کمی ریسکپذیری و صبر بیشتر، در نهایت به سود مورد نظرتان دست پیدا میکنید. این روش، مخصوصا برای افرادی که در بازگشتهای قیمت (پولبک) به معاملات ورود میکنند، سود بیشتری به ارمغان میآورد.

حجم نامناسب

در صورت داشتن سرمایه پایین (مثلا کمتر از هزار دلار)، ترجیحا معاملات خود را با حجم کم انجام بدهید. به این ترتیب قادر خواهید بود حد ضرر را منطقیتر تنظیم کنید. معاملهگران زیادی به خاطر عدم همخوانی اندازهی معاملات با موجودی حساب معاملاتیشان، متضرر میشوند. این افراد حد ضرر معاملات خود را طبق مورد اول، بدون در نظر گرفتن نوسانات قیمت، کوچک انتخاب میکنند. به همین دلیل تطابق دادن اندازه معاملات با موجودی حساب سرمایه گذاری، علاوه بر تخصیص مقدار معقول ریسک، به قیمتها اجازه نوسان نیز میدهد.

نبود استراتژی حد ضرر ارزیابی شده

در بخش نحوه تعیین بهترین نقطه حد ضرر (استاپ لاس)، به طور کامل در این رابطه صحبت کردیم، اما عدم توجه بسیاری از معاملهگران به این اصل مهم، سبب تبدیل آن به یکی از رایجترین اشتباهات شده است. اگر یک تریدر در تعیین و تنظیم حد ضرر بر اساس احساسات و به طور حدسی به جای اقدام طبق تحلیل و آزمایش عمل کند، هیچ راهی برای فهمیدن چگونگی بهبود نتایج خود نخواهد داشت. از طرفی دیگر در بازارهای مالی، آن هم بازار کریپتوکارنسی، یک استراتژی همیشه جوابگو نیست، به همین دلیل باید دائما مورد آزمایش قرار گرفته و بر اساس وضعیت موجود، تغییر پیدا کند.

روش تریدرها و سرمایه گذاران حرفهای برای تعیین حد ضرر

روشهایی که در ادامه بررسی میکنیم، به شما برای دستیابی به ایدهای به منظور تعیین بهترین حد ضرر در معاملات ارزهای دیجیتال کمک خواهند کرد. البته برای انتخاب، حتما استراتژی خود را مد نظر داشته باشید. از طرفی میتوانید بعد از انتخاب یکی از این روشها، پلن معاملاتی خود را بر اساس آن تعیین کنید.

#1 تعیین استاپ لاس طبق درصدی از سرمایه

این ابتداییترین روش ممکن است. در اینجا حد ضرر را مبتنی بر درصدی از قبل تعیین شده از حساب معاملاتی مشخص میکنیم. ممکن است فردی دو یا سه درصد از سرمایه خود در هر معامله را در معرض ریسک قرار بدهد. افرادی که ریسکپذیری بالایی دارند، حتی تا ده درصد موجودیشان از یک رمز ارز را حین معامله در معرض ریسک قرار میدهند. افراد ریسکگریز در آن سو ممکن است یک درصد یا حتی کمتر از آن را درگیر ریسک کنند. در نظر داشته باشید هر چه این میزان کمتر باشد، احتمال خروج سریعتر افزایش پیدا خواهد کرد.

بعد از تعیین این میزان، ترید یا سرمایه گذار ارز دیجیتال طبق اندازه موقعیت خود، محل قرار گرفتن حد ضرر را نسبت به نقطه ورودش محاسبه میکند. این روش با وجود داشتن یک سری مزایا، یک مشکل مهم دارد؛ در حالت کلی بهتر است حد ضرر مطابق شرایط و محیط بازار یا قوانین استراتژی تعیین شود، اما در اینجا تعیین میکنید حاضر به از دست دادن چقدر از سرمایه خود هستید. ماشین حساب وب سایت tradingcryptocourse.com در صفحه tradingcryptocourse.com/course/position-size-calculator به شما در تعیین استاپ لاس به این روش کمک میکند.

#2 رعایت حد ضرر بر اساس آخرین سقف و کف قیمت

چرخشهای قیمت که به صورت سقفها و کفها در نمودار قابل مشاهده هستند، به تریدرها کمک زیادی در تعیین بهترین نقطه استاپ لاس میکنند. این جزو سادهترین و ابتداییترین روشهای تنظیم حد ضرر محسوب میشود، هر چند یکی از محبوبترین و کاربردیترینها است. مثال زیر را در نظر بگیرید. با ورود به معامله فروش (Short) در نقطه مشخص شده، میتوانید حد ضرر معامله خود را در سقف فعلی قیمت قرار دهید.

به شکلی یکسان، تنظیم حد ضرر در معاملات خرید بر اساس روش دوم، در تصویر زیر قابل مشاهده است. با در نظر گرفتن اهمیت مدیریت سرمایه، نسبت ریسک به پاداش (Risk / Reward) در این دو مثال و مورد مشابه آن در روش سوم، یک دوم است. به زبان سادهتر به ازای دریافت دو واحد پاداش، حاضر به پذیرش یک واحد ریسک پس از ورود به معامله هستیم.

مشخص کردن حد ضرر با در نظر گرفتن آخرین نوسانات دارای یک مزیت مهم است؛ در اغلب مواقع قادر خواهید بود با یک حد ضرر کوچک وارد بازار شوید. در مقابل، نکتهای منفی وجود دارد؛ حد ضرر به راحتی و سریع فعال میشود، چرا که نزدیک به حرکات قیمت تنظیم شده و بازه کوچکی دارد.

#3 تنظیم حد ضرر طبق سقف و کف پیشین قیمت

روش قبلی همیشه پاسخگو نیست. در صورتی که محاسبه بر اساس آخرین سقف یا کف برای معاملات با توجه به حرکات قیمت، کوچک به نظر میرسد، روش بهتر استفاده از داده مربوط به سقف یا کف قبلی قیمت است. البته از دیدگاه برخی تریدرها و سرمایه گذاران این ایده مناسبی نیست، چرا که حد ضرر بسیار دورتر از حرکات قیمت تنظیم میشود، در نتیجه نسبت سود به زیان معاملات بهم خواهد خورد.

در برخی معاملات با کمی ارزیابی متوجه خواهید شد تعیین بزرگتر حد ضرر درصد برد را افزایش میدهد. در اینجا دیگر روش دوم کاربردی نیست و باید از داده مربوط به سقف و کف پیشین قیمت استفاده کنید. در نظر داشته باشید احتمال عدم صدق نکته یاد شده در استراتژی شما وجود دارد. اگر جزو معاملهگران ریسکگریز هستید که استاپ لاسهای بیش از اندازه کوچک در نظر میگیرند، روش سوم به سادگی سودآوریتان را به میزانی قابل توجه افزایش خواهد داد.

#4 مشخص کردن استاپ لاس با میانگین متحرک

این روشی مناسب برای استراتژیهای معاملاتی پیرو روند است. این اندیکاتور به صورت پویا، سطوح مقاومت و حمایتی را با توجه به حرکات قیمت در بازار در اختیار معاملهگر میگذارد. در اینجا میبایست ابتدا چند دوره زمانی مختلف را در گذشته و حال بازار بررسی و بهترین حالت را (که با استراتژی شما سازگار است) پیدا کنید. به عنوان نمونه، یک تریدر قادر است از میانگینهای متحرک با دوره 20، 50، 100 و 200 استفاده کند. از طرفی نیازی به آزمایش تمام بازههای موجود نیست. عملکرد میانگین متحرک به عنوان حد ضرر معاملات شما اهمیت دارد. میتوان گفت بهره بردن از میانگین متحرک به عنوان حد ضرر نوعی استفاده از حد ضرر شناور (Trailing Stoploss) است.

تعیین حد ضرر با استفاده از میان متحرک، برای استراتژیهای معاملاتی پیرو روند مناسب است. با این حال، عدهای از تریدرها و سرمایه گذاران بازار رمز ارزها در استراتژیهایشان به منظور پیدا کردن محل چرخش و بازگشت بازار نیز از این روش بهرهمند میشوند.

از جمله معایب این روش، حرکت میانگین متحرک به همراه قیمت محسوب میشود. در نتیجه حد ضرر را باید به طور مستمر جابهجا کرد. در این روش همچنین اندیکاتور ATR یا Average True Range نیز در کنار حرکات قیمت (پرایس اکشن) به تریدر در شناسایی نوسانات بازار و تنظیم حد ضرر معقول کمک میکنند.

#5 تعیین حد ضرر بر اساس سطوح حمایت و مقاومت

در روش پنجم از سطوح حمایت و مقاومت کلیدی به منظور تعیین نقطه استاپ لاس استفاده میکنیم. در نظر داشته باشید این سطوح به شکل خطوطی دقیق نبوده و اغلب به صورت نواحی حمایت و مقاومت مشاهده میشوند. در نتیجه حین مشخص کردن حد ضرر با استفاده از روش پنجم، برای نوسان قیمت در حوالی آنها مقداری فضا در نظر بگیرید؛ در اغلب اوقات قیمت تنها به یک مقاومت خطی و استاتیک واکنش نشان نخواهد داد و ممکن است کمی به بالا یا پایین این سطوح هم نوسان کند.

یک قانون کلی را در صورت استفاده از این روش مد نظر داشته باشید؛ مناطقی که قیمت واکنش شدیدی به آنها نشان میدهد، بهترین مکان برای ترسیم سطوح محسوب میشوند. نقض این نواحی هشداری مبنی بر اشتباه بودن تحلیل اولیه شما از نمودار است. حین استفاده از روش پنجم هرگز از سطوح روانی قیمت و اعداد گرد شده غافل نشوید، چرا که آنها در بیشتر مواقع سطوح حمایت یا مقاومت هستند.

#6 تنظیم استاپ لاس از طریق اندیکاتور پارابولیک سار

این روش در مقایسه با بقیه کمی سختتر اما در عین حال حرفهای و دقیقتر است. نمایش تغییرات شتاب (تکانه حرکت) و تایید صعودی یا نزولی بودن روند را باید اصلیترین کاربرد اندیکاتور پارابولیک سار (Parabolic SAR) دانست.

فراموش نکنید برخلاف دیگر اندیکاتورها، پارابولیک سار به تنهایی کفایت نمیکند و حکم مکمل حرکات قیمت و اندیکاتورهای دیگر را دارد. با این حال در پیروی و تایید روند عملکرد بسیار خوبی از خود نشان میدهد. گفتنی است این اندیکاتور پاسخگوی هر دو نوع استراتژی پیرو روند و چرخش روند است.

#7 تعیین حد ضرر با در نظر گرفتن زمان

یک روش متفاوت با بقیه در تعیین استاپ لاس، عملکرد بر اساس زمان به جای پارامترهای قیمت است. به عنوان نمونه، تریدر یا سرمایه گذار ملزم است بعد از پایان یک بازه زمانی مشخص مثلا انتهای روز، موقعیت را ببندد و از بازار خارج شود، بدون این که توجهی به نتیجه داشته باشد. در مقایسه با سایر روشهای تعیین حد ضرر این مورد محبوبیت کمتری دارد، چرا که وضعیت واقعی بازار در نظر گرفته نمیشود.

آموزش تنظیم استاپ لاس در بایننس

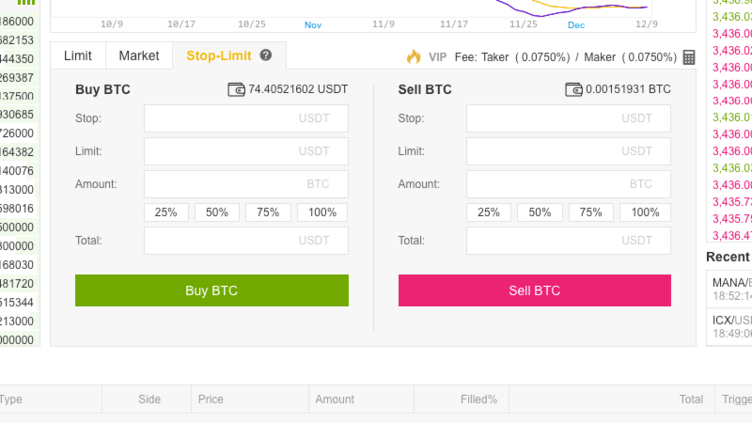

به طور کلی چهار نوع سفارش مارکت (Market)، لیمیت (Limit)، استاپ لیمیت (Stop-Limit) و او سی او (OCO) برای معاملات اسپات در صرافی بایننس وجود دارد. در مطلب آموزش ترید در بایننس درباره همه آنها توضیح دادیم. در مقاله کنونی به ذکر نحوه ایجاد یک سفارش استاپ لیمیت به منظور تعیین حد ضرر در خرید و فروش ارز دیجیتال بسنده میکنیم.

یک سفارش استاپ – لیمیت به شرطی تعیین شده به دست کاربر وابسته است. مادامی که شرط مورد نظر برآورده نشود، سفارش در فهرست اوردرهای (Order) باز قرار نخواهد گرفت. برای درک بهتر مثال زیر را در نظر بگیرید.

فرض کنید قیمت مارکت بیت کوین در صرافی بایننس 50 هزار دلار است. پیشبینی شما این است که اگر قیمت مرز 52 هزار دلار را رد کند، روند صعودی باز هم ادامه پیدا خواهد کرد. در صورتی که حین عبور از این حد به نرم افزار گوشی یا دسکتاپ بایننس دسترسی داشته باشید، قادر به خرید در بهترین زمان ممکن خواهید بود، اما اگر در لحظه شکسته شدن مقاومت از وضعیت بازار بیاطلاع باشید، نمیتوانید با ورود به موقع به بازار از این اتفاق به نفع خود استفاده کنید. برای جلوگیری از سوخت شدن فرصتهای این چنینی، یک سفارش استاپ – لیمیت ایجاد میکنیم. در نتیجه با شکسته شدن مقاومت، خرید به طور خودکار انجام شده و یک سفارش لیمیت عادی به فهرست اوردرهای باز بایننس اضافه میشود. هدف در اینجا از دست ندادن سود است، اما در مثال بعد میخواهیم با تعیین حد ضرر از سنگین شدن ضرر جلوگیری کنیم.

نقطه مقابل مثال بالا، بیاطلاعی از وضعیت بازار حین سقوط قیمتها است. فرض کنید در زمان عدم دسترسی شما به اپلیکیشن بایننس، روند نزولی قیمت بیت کوین شروع شده است. در این صورت احتمال مواجه شدن با ضررهای سنگین وجود دارد، پس باید از قبل یک سفارش فروش از نوع استاپ – لیمیت در بایننس ایجاد کنید. شما حد ضرر خود را 48 هزار دلار تعیین میکنید. اگر این حد رد شود، بر اساس تحلیل شما روند نزولی آغاز شده و قیمتهای پایینتری در انتظار هستند، پس بهتر است یک سفارش از نوع لیمیت با همین قیمت (48 هزار دلار) یا پایینتر ایجاد و موجودی بیت کوین شما برای کاهش ضرر به فروش برسد.

در سفارش از نوع استاپ – لیمیت سه کادر وجود دارد. کادر Stop شرط فعال شدن سفارش بوده و همان قیمنی است که تمایل دارید بعد از رسیدن به آن، سفارش ایجاد شود. کادر Limit همانند آنچه در قسمت سفارش Limit بیان شد، قیمتی است که میخواهید معامله شما طبق آن انجام شود. به عبارتی وقتی حد مورد نظرتان رد شد، رمز ارز به چه قیمتی فروخته یا خریداری شود؟ میتوان مقدار استاپ و لیمیت را یکسان قرار داد، اما توصیه شده بین این دو اختلافی هر چند کم قائل شوید. برای خرید، لیمیت را کمی بالاتر و برای فروش لیمیت را کمی پایینتر از استاپ قرار بدهید. در غیر این صورت، اگر قیمت با سقوط ناگهانی به میزان زیاد مواجه شود، لیمیت شما را رد کرده و سفارش ایجاد نخواهد شد. کادر Amount هم مقداری است که میخواهید وارد معامله کنید.

شاید تصور کنید این کار را به وسیله ایجاد یک سفارش لیمیت عادی نیز قابل انجام است، اما در نظر داشته باشید وقتی قیمت مارکت بیت کوین برابر 50 هزار دلار است، اگر در سفارش خرید خود، لیمیتی بالاتر همچون 52 هزار یا بیشتر تعیین کنید، سفارشتان روی هوا زده خواهد شد، چرا که قیمتی بیشتر از وضعیت بازار تعیین کردهاید! همچنین وقتی قیمت بازار برای بیت کوین 50 هزار دلار است و شما لیمیت را برای فروش روی 48 هزار قرار دادهاید، به خاطر ارزان فروشی، مجددا توجه خریداران را سریعا جلب خواهید کرد. پس باید برای خرید یا فروش در مبالغی متفاوت از وضعیت بازار در حال حاضر، شرط مشخص کنید.

تهیه شده در بیت 24